『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「FXの確定申告はみんな必要?」

「少しでも楽に確定申告を済ませたい」

「確定申告を忘れていた!どうすればいい?」

といった悩みを解消できる記事です。

サラリーマンは基本的に年末調整で税金の精算が終わるので、確定申告に馴染みがない方がほとんどでしょう。

しかしFXをする場合、確定申告の仕組みを知らないと余計な税金を払う恐れがあります。

そこでこの記事では、確定申告をしたことが無い人へ向けてFXで利益が出たときの確定申告の書き方を19ステップで詳しく解説します。

・確定申告が必要なケース

・青色申告と白色申告の違い

・確定申告の期限

・期限を過ぎた場合のペナルティ

・確定申告に必要な書類

・経費として申告できるもの一覧

・確定申告書の書き方19ステップ

・FXの確定申告に関する3つの注意点

・FXの確定申告で損をしないコツ

この記事を最後まで読めば、知らなかったで損をする心配はなくなり、合法的な税金対策まで身につきますよ。

・税金の計算方法

・バイナリーオプションなどの損益と通算できる

・確定申告が必要なケース

・サラリーマンはFXの利益20万円超

・被扶養者や個人事業主は合計所得金額48万円超

・白色申告と青色申告、FXはどっち?

・確定申告の期限は3月15日

・期限を過ぎた場合はペナルティあり

・確定申告に必要な書類

・FXの経費として申告できるもの一覧

・FXの確定申告に関する3つの注意点

・扶養に入っている方は合計所得金額に注意

・特別徴収だと副収入の存在が会社にバレる

・税務署はFXの取引情報を知っている

・FXの確定申告で損をしないコツ

・年間の利益を調整する

・損失の繰越控除を使う

・確定申告の書き方19ステップ

・確定申告がしやすい、おすすめFX会社

・まとめ 正しい確定申告をして手続き漏れを防ごう!

FXの利益には税金がかかる

FXで得た利益は、「先物取引に係る雑所得等」として税金がかかります。

【税金がかかるのは2種類の利益】

①為替差益=為替レートの変動を利用して得た利益

②スワップポイント=2国間の金利差。ポジションを保有して日をまたぐと得られる利益

税金がかかるタイミングは、為替差益とスワップが「口座残高に反映された時」です。

為替差益はポジションを決済した時に口座残高に反映されますが、スワップが口座残高に反映されるタイミングはFX会社によって異なります。

| ポジション決済前でも日々反映 | ポジション決済時に一括で反映 |

| ・トレイダーズ証券 ・マネースクエア ・セントラル短資FX ・楽天証券 ・YJFX! |

・SBI FXトレード ・ヒロセ通商 ・GMOクリック証券 ・外為オンライン ・外為どっとコム ・FXブロードネット ・アイネットFX ・FXTF ・マネーパートナーズ ・DMMFX |

税金の計算方法

FXの税金は下記で計算します。

①先物取引に係る雑所得等=為替差益+スワップ-必要経費

②FXの税金=①×20.315%

FXの税率は20.315%の固定税率なので、どれだけ利益が出ても税率は同じです。

例えば為替差益が80万円、スワップが50万円、必要経費が30万円だった場合で考えてみましょう。

【例】

①先物取引に係る雑所得等=80万円+50万円-30万円=100万円

②FXの税金=100万円×20.315%=203,150円

となります。

20.315%の内訳は所得税15%、復興特別所得税0.315%、住民税5%です。

所得税と復興特別所得税は翌年3月15日までに確定申告で納付し、住民税は翌年5月以降に特別徴収または普通徴収で納付します。

詳しい手続きのやり方は記事後半で解説しますね。

バイナリーオプションなどの損益と通算できる

FXと同じ「先物取引に係る雑所得等」に含まれる以下の投資から生じた損益は相殺できます。

【FXの損益と相殺できる投資一覧】

・バイナリーオプション

・CFD

・商品先物(金・とうもろこし・プラチナ・原油など)

・日経225先物

・TOPIX先物

損失が出た取引があればプラスの取引から引くことで税金を安くできるので、覚えておきましょう。

例えば、FXがプラス80万円、バイナリーオプションがマイナス20万円だったとします。

| 先物取引にかかる雑所得等 | 税金 | |

| 損益通算なし | 80万円 | 162,520円 |

| 損益通算あり | 80万円-20万円=60万円 | 121,890円 |

損益通算をした方が税金が安くなりますね。

ちなみに、株式投資の譲渡損益と配当収入は「株式等に係る譲渡所得等」になるので、FXとは相殺できません。

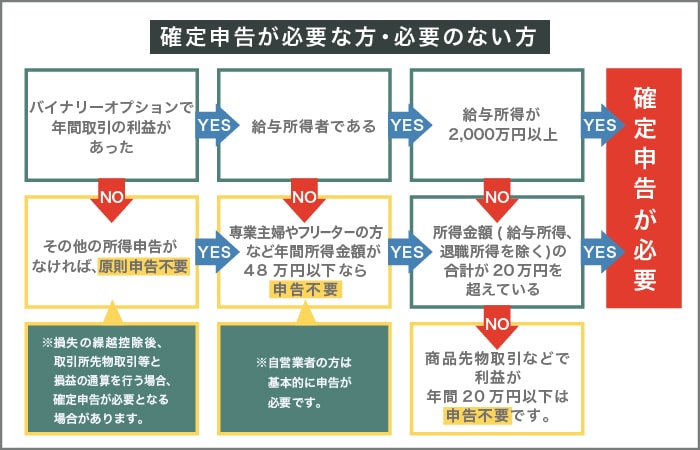

確定申告が必要なケース

FXの利益には税金がかかるものの、確定申告が必要なのは以下のケースに限られます。

①サラリーマンはFXの利益が20万円超える場合

②被扶養者や個人事業主は合計所得金額48万円超える場合

上記に該当しなければ所得税の確定申告が不要になりますが、住民税の申告は必要です。

具体的な計算方法を詳しく見ていきましょう。

サラリーマンはFXの利益20万円超

本業で給与収入があるサラリーマンは、「先物取引に係る雑所得等」つまりFXの利益が20万円を超えると確定申告が必要です。

必要経費を引かずに20万円超と判定してしまう方が多いので注意しましょう。

普段からFX取引にかかった領収書や費用の領収書を保管しておき、確定申告の際は利益から経費を差し引いてくださいね。

FXで計上できる経費については、後ほど詳しく解説しますね。

被扶養者や個人事業主は合計所得金額48万円超

被扶養者や個人事業主は、合計所得金額が48万円を超えると確定申告が必要です。

無収入の方は先物取引に係る雑所得等が48万円を超えるかどうかで判定します。

パート・アルバイト収入がある方は給与所得、個人事業主の方は事業所得と先物取引に係る雑所得等を合わせて48万円を超えるかどうかで判定します。

| パターン | 判定方法 |

| 被扶養者 (無収入) |

合計所得金額=先物取引に係る雑所得等 →48万円を超えたら確定申告が必要 |

| 被扶養者 (パート・アルバイト収入あり) |

①=給与所得=給与収入-55万円(給与所得控除) ②=①+先物取引に係る雑所得等 →②が48万円を超えたら確定申告が必要 |

| 個人事業主 | ①=事業所得=事業収入-必要経費 ②=①+先物取引に係る雑所得等 →②が48万円を超えたら確定申告が必要 |

給与所得や事業所得以外の収入がある方や、計算方法が判らない場合は所轄の税務署に電話して「国税局電話相談センター」に聞いてみましょう。

下記のリンクから税務署の電話番号にかけて、自動音声が流れたら「1」→「1」と押せば相談センターにつながります。

国税庁HP「国税局・税務署を調べる」:国税局・税務署を調べる|国税庁

白色申告と青色申告、FXはどっち?

兼業トレーダーは白色、専業トレーダーは事業として認められれば青色で申告できます。

青色はFXの利益から最大65万円の控除ができたり、白色よりも幅広い経費を計上できるメリットがあります。

青色申告をするには所轄の税務署に開業届と青色申告承認申請書を提出し、FX取引が事業所得として認められる必要があるため、本業がサラリーマンの場合は白色です。

確定申告の期限は3月15日

確定申告と納付の期限は翌年3月15日です。

なので令和4年分の確定申告と納付は、令和5年3月15日(水)までに行う必要があります。

期限を過ぎるとペナルティがかかります。

期限を過ぎた場合はペナルティあり

期限を過ぎた場合のペナルティをまとめると以下のとおりです。

| 附帯税の名称 | 内容 | 免除基準 |

| 加算税 |

【無申告加算税】 ・申告していなかった税金の15% 【重加算税】 ・仮装または隠ぺいがあると認定された場合、 無申告加算税に代わって課される ・申告していなかった税金の40% |

・5,000円未満の場合は不徴収 |

| 延滞税 | 令和4年5月15日までの期間は年2.4% 令和4年5月16日以降の期間は年8.7% |

・1,000円未満の場合は不徴収 ・100円未満切り捨て |

例えば、300万円の税金を令和4年7月16日まで申告しなかった場合を例に計算してみましょう。

【例】

・無申告加算税=300万円×15%=45万円

・延滞税=300万円×2.4%×61日÷365日+300万円×8.7%×62日÷365日=56,300円

合計506,300円の追徴課税を受けます。

偽装または隠ぺいを行っていたと税務署に認定されると、

・重加算税=300万円×40%=120万円

・延滞税=300万円×2.4%×61日÷365日+300万円×8.7%×62日÷365日=56,300円

合わせて1,256,300円の追徴課税です。

上記の税金は期限までに確定申告・納付をしていれば払わずに済むので、3月15日までに忘れずに手続きをしましょう。

確定申告に必要な書類

確定申告には以下の書類が必要です。

| 書類の名称 | 入手方法 |

| 給与所得の源泉徴収票 | 会社から毎年1月頃にもらえます。 紛失した場合は再発行を依頼しましょう。 無収入の方は不要です。 |

| FXの年間取引報告書 | FX会社から郵送、もしくは取引口座にログインして自分でダウンロードします。 2社以上で取引した場合は全てのFX会社分が必要です。 |

| 経費を証明するもの | レシートや領収書など。 普段から集めておきましょう。 |

確定申告をスムーズに行うため、事前に書類を用意しましょう。

FXの経費として申告できるもの一覧

FXでは経費を計上して税金を下げることができます。

ただし、計上できるのは「FXを行うために直接必要とした費用」に限られるので、FXとは無関係の費用(生活費や遊興費など)は計上できません。

FXとそれ以外で兼用の場合、時間などで使用割合を計算して、FXに利用した部分だけを計上します。

【必要経費の例】

・取引手数料(スプレッド以外)

・PCやスマホやタブレットの本体代

・PCやスマホやタブレットの関連品

・ネットなどの通信料

・取引ソフトの購入代金

・レンタルサーバーの利用料

・本や新聞、電子書籍の購読料

・マーケット情報の配信料

・セミナーの参加料、交通費、宿泊費

・筆記用具やインクなどの消耗品費

・机や椅子などの家具

・家賃

・固定資産税

・光熱費

・借金でFXをする場合の利子(元本部分は不可)

・税理士への相談料や確定申告書の作成料

FXの取引に関連して発生したお金であれば上記以外でも経費として扱えます。

経費にしたレシートや領収書は少なくとも7年間の保管が必要です。

FXの確定申告に関する3つの注意点

FXの確定申告には3つの注意点があります。

【Check!】

①扶養に入っている方は合計所得金額に注意

②特別徴収だと副収入の存在が会社にバレる

③税務署はFXの取引情報を知っている

知らずに損をする場合があるので、しっかり覚えておきましょう。

扶養に入っている方は合計所得金額に注意

配偶者や親に扶養されている方は、FXで利益を出しすぎないよう注意しましょう。

年間所得金額が103万円を超えると、扶養に入れなくなるためです。

扶養から外れると、FXの利益よりも税金や社会保険料の負担の方が大きくなる恐れがあります。

| 扶養していた方 | 扶養されていた方 |

| ・配偶者控除や扶養控除がなくなり税金が上がる ・会社から扶養手当などが支給されなくなる恐れ |

・税金がかかる ・場合によっては国民健康保険料がかかる |

特別徴収だと副収入の存在が会社にバレる

住民税を特別徴収にすると、副収入があることが会社にバレます。

本来なら本業の給料に対する住民税のみのはずが、FXの住民税が上乗せされた金額が会社に通知されるからです。

副業を疑われたくない場合は、確定申告を提出するときに普通徴収を選択しましょう。

税務署はFXの取引情報を知っている

税務署はFXの取引情報を知っています。

なぜなら、FX会社には顧客の取引情報を税務署に報告する義務が課されているためです。

つまり、申告をしていない人や金額をごまかしている人を税務署は全て把握しています。

ただし税務署は毎年連絡してくるわけではなく、3年分まとめて申告漏れ・誤りを指摘するケースが多いです。

本来払うべき税金に加えて、期限を過ぎた分は容赦なく加算税・延滞税が追徴課税されます。

加算税や延滞税は余計なコストになるので、期限までに毎年確定申告をしてくださいね。

FXの確定申告で損をしないコツ

FXの確定申告で少しでも税金を安くするには2つのコツがあります。

①年間の利益を調整する

②損失の繰越控除を使う

知らないと損なので、ぜひ覚えておきましょう。

年間の利益を調整する

ひとつ目は、確定申告が必要となる金額以下に利益を抑える方法です。

確定申告を不要にすれば税金がかからないからです。

サラリーマンの方は月15,000円に抑えれば年間18万円、無収入の方は月4万円に抑えれば年間48万円となり、確定申告が不要になります。

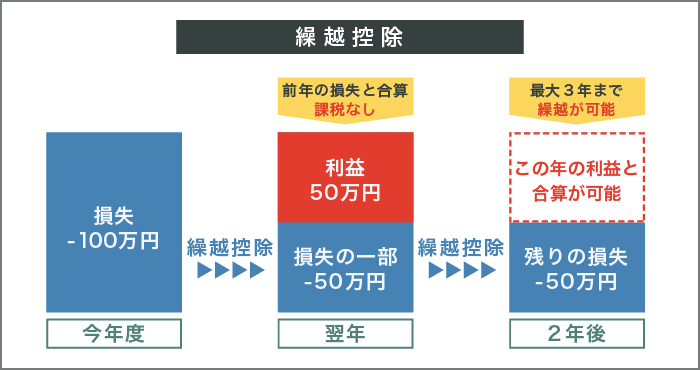

損失の繰越控除を使う

年間収支がマイナスになった場合、税金はかからないため確定申告は不要ですが、申告すれば損失の繰越控除を受けられます。

【損失の繰越控除とは】

- 確定申告することで、今年の損失を将来3年間の利益と相殺できる

- 損失の繰越控除を受けるには、取引の有無を問わず毎年確定申告が必要

損失の繰越控除で税金が安くなるイメージは以下のとおりです。

| 繰越控除有無 | 区分 | 令和4年 | 令和5年 | 令和6年 | 令和7年 |

| 繰越控除なし | 損益 | -100万円 | 30万円 | 40万円 | 50万円 |

| 繰越控除なし | 税金 | 0円 | 60,945円 | 81,260円 | 101,575円 |

| 繰越控除あり | 損益 | -100万円 | 30万円→0 (残70万円損失) |

40万円→0 (残30万円損失) |

50万円→20万円 |

| 繰越控除あり | 税金 | 0円 | 0円 | 0円 | 40,630円 |

確定申告の書き方19ステップ

必要な書類がそろったら、確定申告書を作成します。

計算ミスや書類不備を避けるには、国税庁HPからe-Taxで申告するのがおすすめです。

初心者でもスムーズに申告するための手順を19このステップで解説しますね。

※令和4年分の作成画面が未公開のため、令和3年分の画面で解説します。

①確定申告書等作成コーナーにアクセス→「作成開始」をクリック

まずは下記リンクから国税庁HPの確定申告等作成コーナーに行き、「作成開始」をクリックします。

確定申告期間(2月16日~3月15日)は土日祝日を含む24時間利用でき、利用料は無料です。

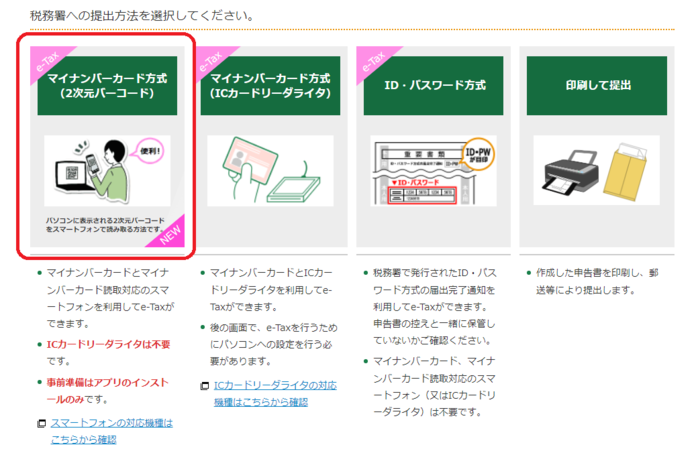

②マイナンバーカード方式を選択→「所得税」をクリック

マイナンバーカード読取対応のスマホなら「2次元バーコード」のマイナンバーカード方式を選択します。

比較的新しいスマホならほぼ対応しています。

「令和3年分の申告書等の作成」→「所得税」をクリックします。

③「連携しないで申告書等を作成する」

マイナポータル連携とは、政府が運営するオンラインサービス「マイナポータル」を経由して、確定申告に必要な控除証明書等のデータを一括取得し、確定申告書の該当項目へ自動反映できる機能です。

2022年5月時点でFX会社はマイナポータルに連携しておらず、FXの損益情報を確定申告書に自動反映できないため、連携せずに申告書を作成します。

ただし、今後マイナポータルの拡大に伴い、FXも自動反映できるようになる可能性があります。

マイナポータル連携の詳細:マイナポータルの概要・事前設定の方法

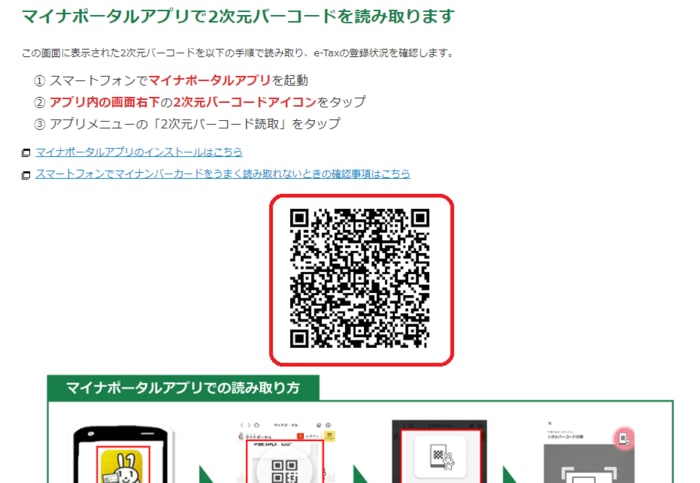

④スマホにマイナポータルアプリをインストール

⑤マイナポータルアプリでマイナンバーカードを読み取る

画面の説明に従ってマイナポータルアプリでマイナンバーカードを読み込みます。

読み取りが完了したら、「次へ」をクリックします。

検索完了のメッセージが表示されるので、OKをクリックします。

⑥個人情報を確認して「申告書等を作成する」

「次へ進む」をクリックします。

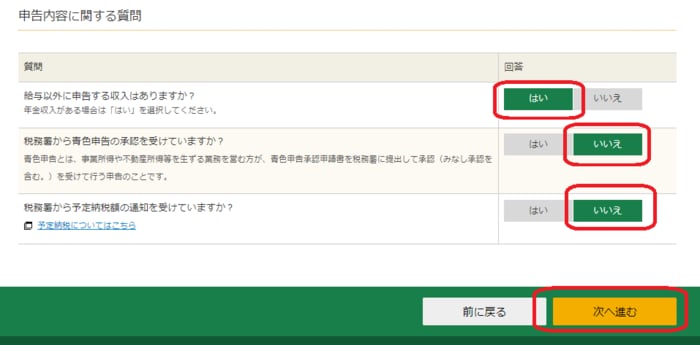

⑦申告内容に関する質問に回答する

FXは給与以外の収入に該当するため、ひとつ目は「はい」と回答します。

2つ目の質問は、サラリーマンは白色なので「いいえ」、専業トレーダーなど青色の方は「はい」です。

3つ目の予定納税は、税務署から予定納税の通知書が届いていなければ「いいえ」となります。

全ての質問に回答したら「次へ進む」をクリックしてください。

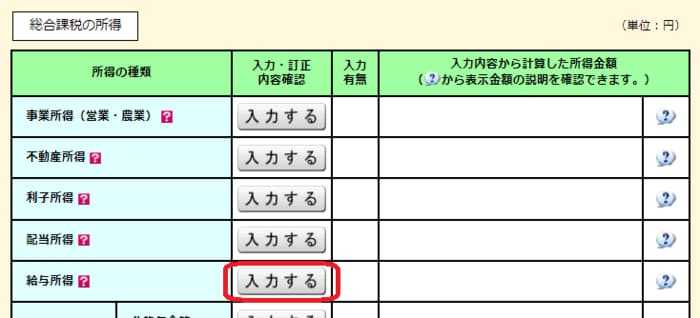

⑧「給与所得」の「入力する」をクリック(該当者のみ)

給与所得がない方は、「「先物取引に係る雑所得等」の「入力する」をクリック」の手順に進んでください。

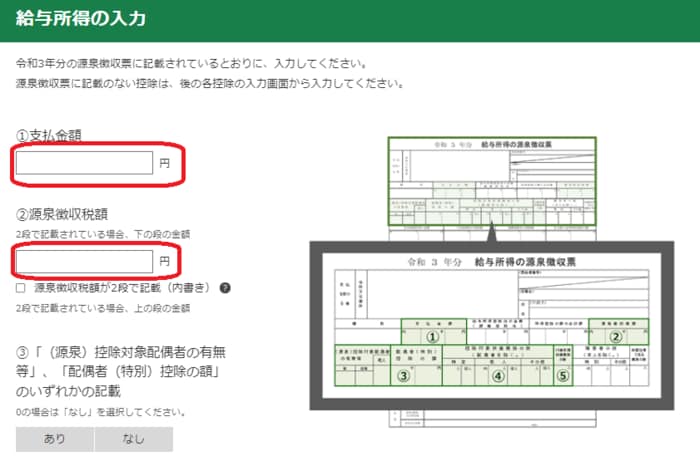

⑨書面で交付された年末調整済みの源泉徴収票の入力

⑩画面に従い該当する箇所を入力

源泉徴収票を見ながら、支払金額や源泉徴収税額などの必要事項を入力します。

「支払者」の入力まで終えたら、「入力内容の確認」をクリックします。

「次へ進む」をクリックします。

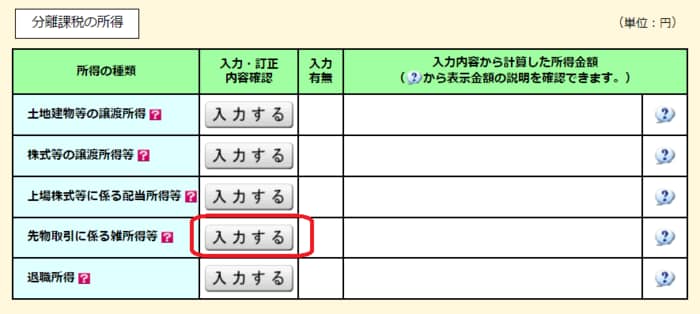

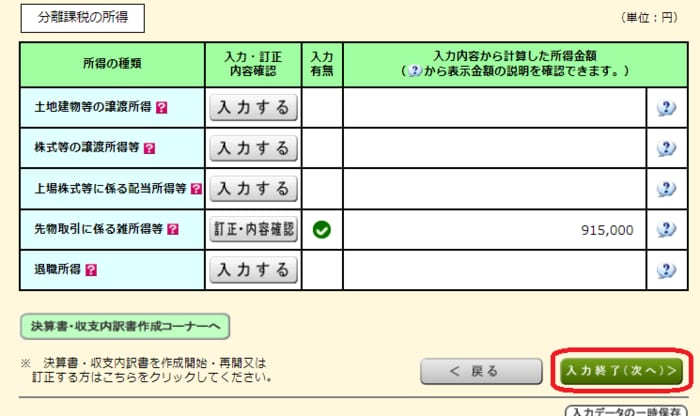

⑪「先物取引に係る雑所得等」の「入力する」をクリック

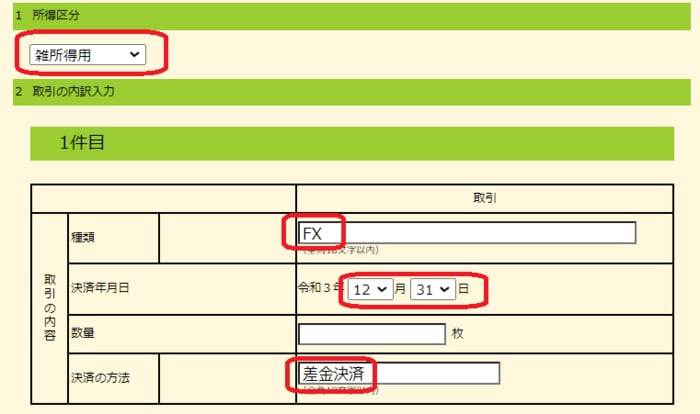

⑫「所得区分」「種類」「決済年月日」「決済の方法」を入力

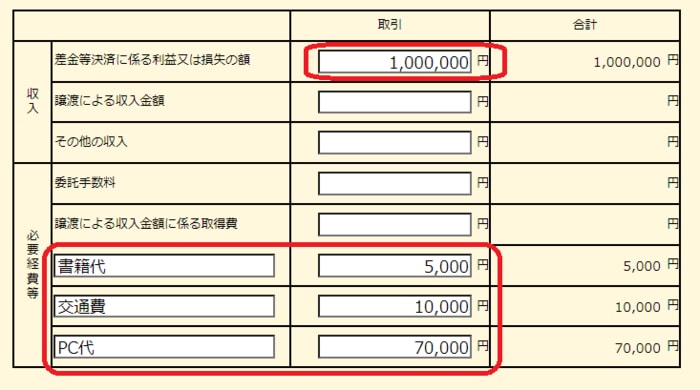

⑬「差金等決済に係る利益又は損失の額」「必要経費等」を入力

「差金等決済に係る利益又は損失の額」に為替差益とスワップポイントの合計を入力します。

「必要経費等」に忘れずに経費を入力しましょう。

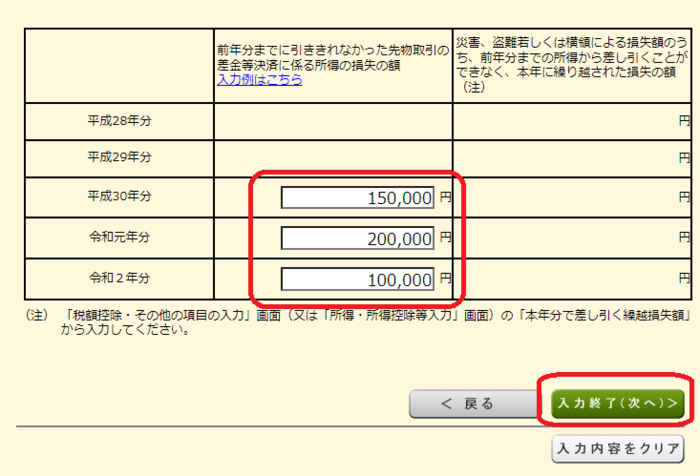

⑭損失の繰越控除を入力(該当者のみ)

「損失の繰越控除」により過去3年分の損失を繰り越した場合は、「前年分までに引ききれなかった先物取引の差金等決済に係る所得の損失の額」に入力してください。

「損失の繰越控除」がない方は、空欄のまま「入力終了(次へ)」をクリックします。

「入力終了(次へ)」をクリックします。

⑮必要に応じて所得控除を入力

医療費控除や寄付金控除(ふるさと納税)を申告する場合は、「入力する」をクリックして画面に従って必要事項を入力します。

該当がない場合は、「入力終了(次へ)」をクリックします。

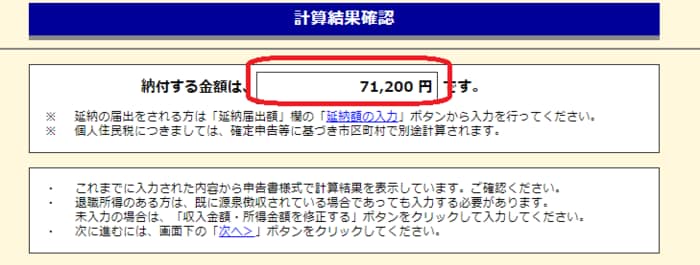

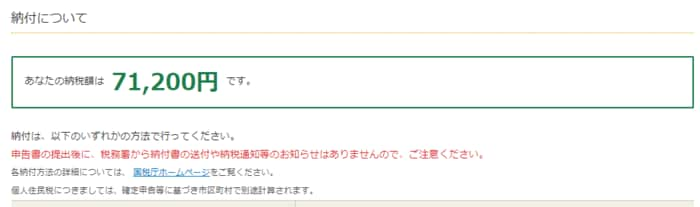

⑯納付すべき税額が自動計算される

ここで表示されるのは、所得税と復興特別所得税の合計(15.315%)の税額です。

住民税の5%分は表示されません。

入力内容を確認したら、「次へ」をクリックします。

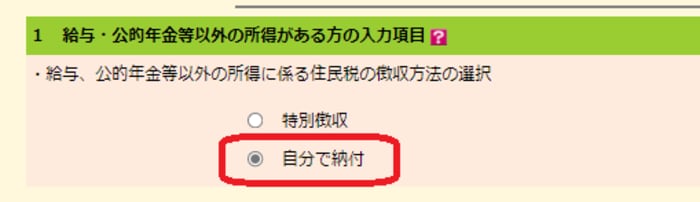

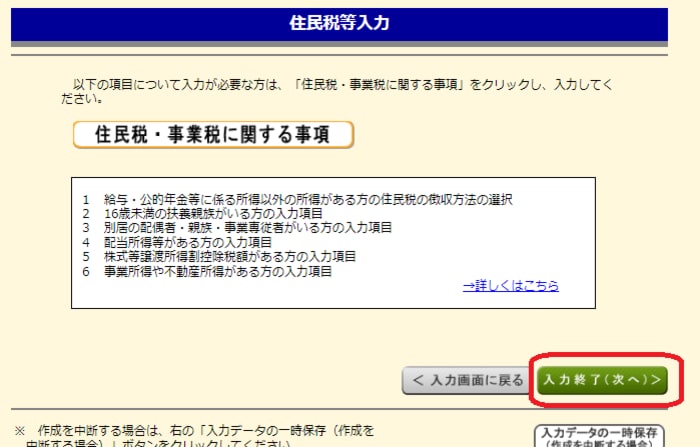

⑰住民税を普通徴収にする(任意)

FXの住民税を会社に知られたくない場合は「住民税・事業税に関する事項」をクリックします。

「自分で納付」にチェックを入れます。

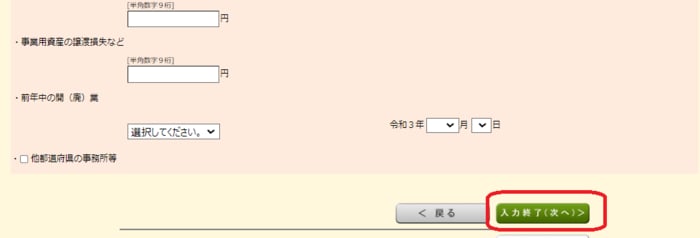

「入力終了(次へ)」をクリックします。

「入力終了(次へ)」をクリックします。

⑱納付方法を選択

画面に従って納付方法を選択し、「次へ進む」をクリックします。

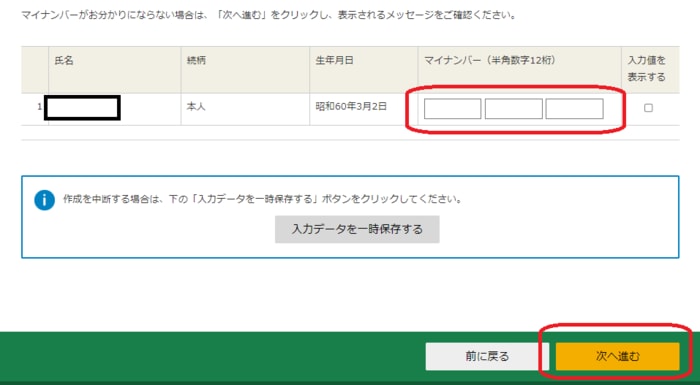

⑲マイナンバーを入力して申告書を送信

マイナンバーを入力して「次へ進む」をクリックします。

画面に従って2次元バーコードの読み取りなどを行い、申告書を送信します。

これで、確定申告の提出は完了です。

計算された税金を支払って

確定申告がしやすい、おすすめFX会社

取引コストが安く、分析機能が使いやすい「GMOクリック証券」

| スプレッド (ドル/円) |

ユーロ/円 | ポンド/円 |

|

0.2銭 |

0.4銭 | 0.9銭 |

| 取引単位 | スワップ | キャッシュバック |

| 1000通貨 |  |

新規FX口座開設+お取引で 最大1,000,000円キャッシュバック |

※スプレッドは原則固定(※例外あり)。キャンペーンスプレッドを含む。詳細は公式HPをご確認ください。

※ハンガリーフォリント/円、南アフリカランド/円とメキシコペソ/円は10,000通貨単位

・初心者も上級者も持ってて間違いなしの口座

・最安水準のスプレッド!デイトレに最適

・38種類のテクニカル指標があり、分析ツールが充実

スプレッドが安い上に、FXのプロがうなるほどの高機能分析ツールが有名!

初心者から上級者が使っているFX会社だ。

初心者からプロまで、GMOクリック証券が一番おすすめ!

100円からできるFX「松井証券」

| スプレッド (ドル/円) |

ユーロ/円 | ポンド/円 |

| 0.1銭 | 0.5銭 | 0.9銭 |

| 取引単位 | スワップ | キャッシュバック |

| 1通貨 |

マイナススワップが大きい |

最大100万円 |

スプレッドは原則固定(※例外あり)

・1通貨(ドル円なら5円)からFXの取引が可能

・最安水準のスプレッド!デイトレに最適

・初心者向けセミナー動画が充実

最小取引単位が1万通貨が多いFX業界で、1通貨(ドル/円なら5円)から取引が可能!

レバレッジ1倍なら100円、25倍なら5円という少額で取引ができるのが最大の特徴よ。

少額から取引ができるので大損するリスクが無く、初心者でも安心して取引ができるわ。

高スワップ&低スプレッドで万能! 高機能分析ツールの「外為どっとコム」

| スプレッド (ドル/円) |

ユーロ/円 | ポンド/円 |

| 0.2銭 | 0.4銭 | 0.9銭 |

| 取引単位 | スワップ | キャッシュバック |

| 1000通貨 |

マイナススワップが大きい |

最大100万円 対象期間:口座開設月から翌月末まで |

スプレッドは原則固定(※例外あり)

*キャンペーンスプレッドを含む。詳細は公式HPをご確認ください。

・最安水準のスプレッド!デイトレに最適

・スワップポイントも業界最高水準で長期運用にも適したオールラウンダー

・売買の方向性とタイミングを教えてくれる「お天気シグナル」が無料で使える

スプレッドが安い上に、FXのプロがうなるほどの高機能分析ツールが有名!

初心者向けの動画セミナーや為替の見通し予想動画などがあり、トレードの実力がUPしやすい。

相場の未来を予測してくれる「みらい予測チャート」や自動でテクニカル分析をして売買のシグナルを表示してくれる「お天気シグナル」は必ず使うべきツールだ。

まとめ 正しい確定申告をして手続き漏れを防ごう!

上記で紹介した「FXの確定申告で損をしないためのコツ」を身につければ、今後は余計な税金を払う心配がなくなります。

最後にもう一度、内容を確認しましょう。

・FXで一定の金額を超える利益が出たら翌年3月15日までに確定申告が必要

・面倒な手続きもe-Taxなら自宅のスマホ操作だけで完結!

・損失が出ても確定申告すれば3年以内の利益と相殺できる

確定申告は1年に1回なので、やり方を忘れてしまう方が多いかもしれませんが、知らないと余計な税金を払う可能性があります。

普段から利益がどのくらい出ているか計算したり、必要経費の領収書を集めておくなど、節税につながる行動を意識してくださいね!