(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

借金は「信用」で成り立つので、必ず返済すること

君は借金をしているかもしれない。奨学金や自動車のローン。いまはしていなくても、いずれかのタイミングで考えるときがあるはずだ。そこで、借金はどういう場合にして、どういう場合にしてはいけないのかを理解しておいてほしい。

借金は他人からお金を借りる行為だけれど、他人が君にお金を貸す理由は、家族や友人などでない限り、期日通りに満額の返済と利息を受け取れると期待し、君を信用しているからだ。返済ができないと君は信用をなくし、それ以降にお金を借りるのがとても難しくなる。

お金はみんなにとって大切なので、お金を返せない人は大切な約束を守れない人間とレッテルを貼られて、仕事でもプライベートでもよい人間関係はつくりにくくなる。好きな仕事で成果を残したり、大切な人と楽しい時間を過ごしたりする生活もできづらくなる。つまり、楽しい人生を過ごすのが難しくなるのだ。

なので、借金をした場合は必ず返済しなくてはいけないと頭に入れておいてほしい。

借金が許されるのは、「返済額以上の見返り」が見込めると考えるときだけ

借金は必ず返済しなくてはいけない。では、将来の収入を前借りして利子を支払ってまで借金をすべきときはどんなときだろうか。

それは、借金の金額以上の見返りが見込めるときだ。例外はない。

君の人生で一番大きな買い物になるかもしれない住宅を購入するときもだ。住宅について詳しく説明しよう。

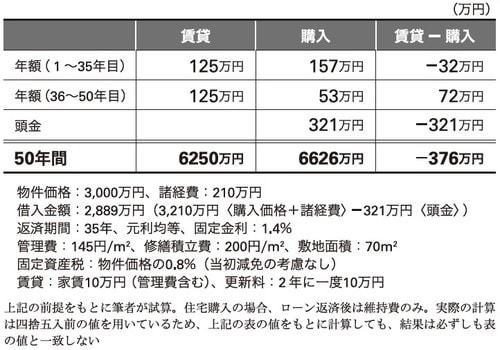

住宅は、「賃貸がよいのか購入がよいのか」の議論がちまたでずっと続いているけれど、これには一般論としての結論がない。その理由は二つある。一つは50年間の費用はどちらも大して変わらないこと(図表1)。

もう一つは、賃貸と購入のメリットとデメリットの受け止めかたが、人によって異なることだ。ただ筆者が考えるには、今後、借金をしてまで住宅を買う価値はない。

まず住宅を購入する場合は、最大のデメリットである「ライフステージの変化に合わせた引っ越しの自由を失うリスク」を取らなくてはいけない。さらに、進む人口減少で住宅の買い手や借り手を見つけにくくなるので、割安で売却したり賃貸したりするリスクも取らなくてはいけない。

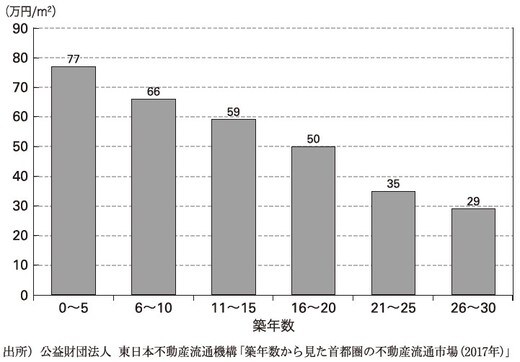

購入する場合は、こうしたリスクを考慮したうえで、50年後でも住宅が資産として残る物件を探すべきだ。ただ、ある程度の資産として残る物件を見つけるのは至難の業だ。価格が相対的に落ちにくい首都圏でも、現在の実売ベースで見ると、築30年の価格は築0〜5年と比べて約6割下落している(図表2)。

人口減少がさらに進むこれからの時代において、新築から50年後の価値がより大幅に下がることは容易に想定できる。要するに、購入する経済的なメリットはなく、借金以上の見返りは期待できないのだ。

50年間における費用は賃貸も購入も変わらないこと。購入した場合は50年後の住宅が資産として残らない可能性が高いこと。この二つはわかってもらえたはずだ。