父が住む都心の住居…理想的な相続の方法とは?

前回(関連記事:『所有する土地の相続対策…「アパート経営」が推奨できない理由』)、相続財産に土地がある場合の考え方と、相続対策ではあまり語られない区分マンション投資について見てきた。実際、相続対策の手法は様々で、人によって最良のものは異なる。まずは具体的にシュミレーションを行い、メリットとデメリットを洗い出すことが重要だ。そこで、株式会社アリステア代表取締役の梅田圭子氏が相談を受けた事例をもとに考えていこう。

【相談内容】

親の所有する土地に、将来の相続のためにマンションを建てたほうがよいのか?

●相談者

法定相続人である50代の娘(自身を入れて兄弟3人)

●相談物件

・都心、最寄駅から5分、25坪の土地と建物(RC2階建て)

・所有者:相談者の父親(母親は死別)・単身居住中

・敷地面積:25坪(土地評価額260万円/坪なので、評価額6500万円)

・容積率:500%

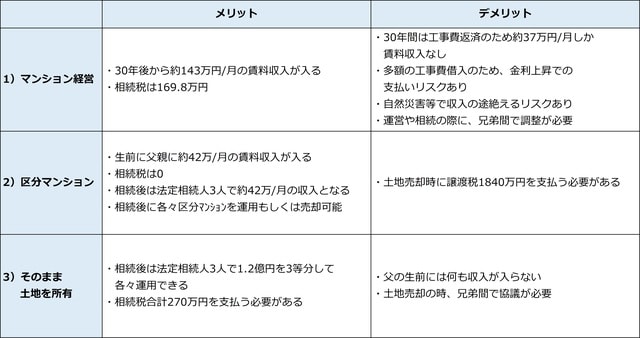

上記の条件の相談に対して梅田氏が行った提案は以下の3つである。

1)父親が所有する土地で、子どもたち3人でマンションを建てて経営する

2)父親の生前に父親が所有する土地を売却し、区分マンションを購入する

3)父親が土地をそのまま所有する

(1)父親が所有する土地で、子どもたち3人でマンションを建てて経営する

●想定建築費(解体費込)

3億円(全額借入とする)

●年間支払額(30年返済金利1.7%変動とする)

-1277万2740円

●稼働率9割時のネット賃料年収(実質年収)

1725万2000円(約143万円/月)

●差し引き賃料年収

- 447万9260円(約37万円/月)

●相続税

169万8000円

※土地評価額は6500万円。父親の土地に子どもたちがアパートを建設経営するため、貸家建付地評価減はなしとする

6500万円-3000万円-600万円×3=1700万円/3=566万円/1人あたりの相続額

相続税の税率10%となるので

566万円×10%×3=169.8万円

(2)父親の生前に父親が所有する土地を売却し、区分マンションを購入する

●土地売却代金

1.5億円(別途解体費700万円)

●譲渡益に対する税金

-1840万円

譲渡所得税、手数料等差引き後の1.2億円で区分マンション3戸を購入

●3戸のマンションのネット賃料年収

500万円(約42万円/月)

→賃料は父親に入ります。

●相続税

ゼロ円

※区分マンション3つのマンション評価額の合計を4200万円として

4200万円-3000万円-600万円×3=-600万円

(3)父親が土地をそのまま所有する

●土地売却額(15年後想定)

1.3億円

●相続税・手数料差し引き後の実質相続額

1.2億円

●相続税

270万円

※建物評価額は1000万円、土地評価額は6500万円として

7500万円-3000万円-600万円×3=2700万円/3=900万円/1人あたりの相続額

相続税の税率10%となるので

900万円×10%×3=270万円

結論からいうと、相談者は(2)の提案を採用した。父親の第一希望は元々(1)の土地を手放さずに有効活用する事であったが、工事費高騰により返済に不安があるなか、子ども達にマンション経営をさせるのをためらい、子ども達も経営に踏み出す勇気がなかったという。しかし今の自宅に父親がひとりで住み続けるには維持管理に不安があるということで、(2)の選択となった。

それでは3つの提案のポイントをそれぞれ見ていこう。

「区分マンションの複数所有」で様々な課題が解決

(1)土地にアパートを建てて経営する最大のメリットは、法定相続人である3人に借金返済の30年後からは約143万円/月もの賃料がそのまま入ってくることだろう。さらに、土地を手放さなくてもよい。しかし、現在依頼主は55歳であり、借入金の返済が終わる30年後には85歳の高齢になってしまう。また、工事費高騰により、工事費返済中に実質入ってくる賃料は約37万円/月。そのなかで父親の住まいも確保する必要がある。しかも、借入金利が上がったり、一時的にでも空室が継続するなどの悪い状況が続くと赤字になる怖れもあり、収支は厳しい。また、30年の間に火災や震災が起こる可能性も残る。

「アパート経営の怖いところは、火災や地震などの自然災害で損壊をしてしまうと、収入が一時的にでも途絶えてしまう可能性があることです。今回のケースでも、月に約37万円の収入が入り続ける確証がないのであれば、55歳の今から30年間もローンのリスクを背負うのは私にはおすすめしにくいですね」(梅田氏)

(2)については、相続時までは42万円/月の賃料収入が父親に入るので、自分の住まいの確保など、生活費に充てることができる。また相続税を支払う必要がないなど、大きなメリットがある。土地の売却時に父親が1840万円の譲渡税を支払わなくてはならないが、土地を売った代金から支払うことになるので、支払えないなどの問題にはならない。

「土地売却後、現金で投資用に適した4000万円相当額のマンションを3つ買うので、相続時までそのまま所有していれば、3兄弟で1つずつ分けて各々の家賃収入を得ることもできますし、売りたい人は売却することも簡単にできます。実は譲渡税は1840万円支払うものの、実質、相続人が手にする資産は(3)と遜色のない金額になります。都心の区分マンションの不動産評価額は金銭よりずっと安くなるのです。1.2億円の現金だと1.2億円の相続評価額ですが、都心の区分マンションに変えると4200万円と大幅に相続評価額が落ち、相続税はゼロになるのも魅力的ですね」(梅田氏)

(3)の相続時まで自宅をそのままにしておく場合は、相続時に税金と手数料を差し引いても1.2億円が残るので、それをもとに各々が自由に運用できるのがメリットだ。しかしながら、相続時点で土地が希望の価格で売却できるのか不透明なことや、売却金額について兄弟で折り合いがつかないなどの可能性もある。

「(1)でも(2)でも決まらない、つまり土地の事前売却について、父親の了解が得られない、兄弟で考え方が違うということであれば、必然的に(3)になります。せっかく土地という資産を持っているのに、(1)や(2)と違い、生前に収入が得られないということなど、こうして比較したうえで了承されているのであれば、あとあと問題は起こりにくいと思います。親御さんがまだ元気なときに、一度家族全員で話されてはいかがでしょうか」(梅田氏)

どの対策がいいのかは、ケース・バイ・ケースだが、資産運用や節税を考えたときに、いまある土地でアパート経営を検討する人は多いものの、区分マンションの複数所有を選択肢のなかに入れている人は多くない、と梅田氏は語る。

「今ある財産をどのように活用し、どのように分けるか、という相続対策は想像しやすい一方で、今ある財産を売却するという相続対策は考えにくいかもしれません。しかし、複数のマンションを区分所有することで、相続の問題や資産運用の心配が解決することは少なくありません。もし売却益がきちんと得られる土地があるのなら、相続を見据えて、土地を売却して区分マンションを複数所有するという選択肢を加えてみてください」(梅田氏)

次回は、区分マンションを複数所有することのメリットについて、さらに掘り下げていく。