大企業サラリーマンの退職金は約2,000万円

会社員には厚生年金や企業年金、退職金がある一方、フリーランスなど個人事業主は自分で老後の資金を用意しなければいけません。たとえば、厚生労働省の「令和3年賃金事情等総合調査」*によると、大企業(資本金5億円以上、労働者1,000人以上)の平均退職金額(男性)は、以下の通りです。

●学卒 2,230万4,000円

●高校卒 2,017万6,000円

*参照元:厚生労働省『令和3年賃金事情等総合調査』(https://www.mhlw.go.jp/churoi/chousei/chingin/21/dl/07.pdf)

50代であれば定年が見えてくるので、個人事業主の方は会社員の同級生がうらやましいと感じるかもしれません。会社員が定年のタイミングで、退職金の金額によっては会社員と個人事業主では老後資金に約2,000万円の差が生じる可能性もあるからです。

ただ、50歳の方でも2024年から始まった新NISAで、自分で積立投資をしていけば、この差が埋まる可能性があります。

個人事業主が自分で積立投資をする際のポイント

■投資の基本は「長期・積立・分散投資」

投資を始める際の基本は、長期的な視点で運用することです。長期を見据えた方法を選ぶことで、資産運用を効果的に行うことができます。金融商品の価格は上がったり下がったり、波打つように変動します。ですから、投資は当面使わないお金で行い、値動きに一喜一憂しない心の余裕が必要です。

ただ、定期的に一定額を積立投資することで、リスクを抑えることができます。株式の売却益を得るには、買った価格よりも高い価格で売る必要があります。未来の価格を予測するのは難しいですが、定期的に一定額を積み立てると、その時点での株価に応じて株を購入できます。結果として、購入価格を平均化できるのです。

また、リスクを抑えるために投資先を分散させることも重要です。分散投資には、主に特徴の異なる資産(株式・債券・預貯金など)を組み合わせる「資産の分散」、複数の地域や通貨を組み合わせる「地域の分散」、投資のタイミングを何度かにわける「時間の分散」の3つがあります。

■個人事業主が使いたい「投資の非課税制度」はiDeCo、NISA

「長期・積立・分散」投資をするときに利用したいのが、非課税制度です。個人事業主の投資による運用益の非課税制度には、「iDeCo(個人型確定拠出年金)」と「NISA(少額投資非課税制度)」があります。

iDeCoは、公的年金(国民年金・厚生年金)とは別の私的年金制度です。公的年金とは異なり、自分自身で加入申込や掛金の拠出、掛金の運用を行うことができます。そして、掛金とその運用益の合計額に基づいて給付を受け取れます。公的年金と組み合わせることで、より豊かな老後生活を送る一助となるのです。

iDeCoは、国民年金被保険者であれば加入できます。そして、運用益が非課税になるだけでなく、掛金を拠出した分は全額所得控除の対象となるなど税制面の優遇を考えると、iDeCoは非常に魅力的です。

ただ、あくまでも年金づくりを目的とした制度なので、60歳以降にならないと運用したお金を受け取れません。個人事業主として生活しているとき、急な出費に対応できない点に注意が必要です。

また、2022年から65歳まで加入して掛金を積み立てられるようになりましたが、これにはさまざまな条件があり、60歳までしか積み立てられない人もいます。

この記事では50代の方を対象に10年以上の長期投資を前提としているので、iDeCoに投資するよりも、2024年から始まる「新NISA」が資産運用の本命と考えています。

■新NISAとは?

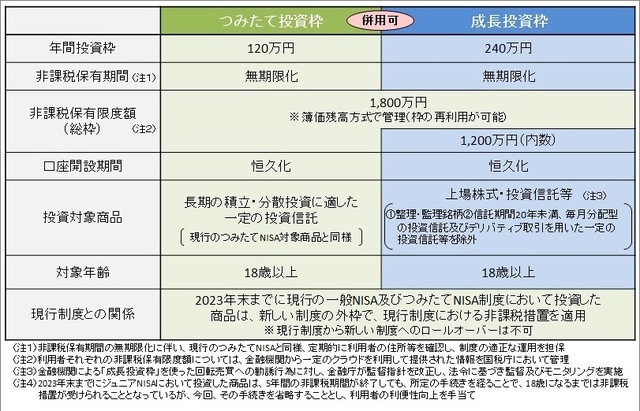

新NISAでは、非課税保有期間が無期限になりました。現在50歳の方でも「人生100年時代」を迎え、これから50年間運用するかもしれないことを考えると、これは非常に大きなメリットといえるでしょう。

また、「つみたて投資枠」では年間120万円、「成長投資枠」では年間240万円投資できるので、併用することで年間360万円(月30万円)まで投資ができるのです。

さらに、非課税保有限度枠は1,800万円(うち成長投資枠は1,200万円)となりました。これは投資元本ベースなので、運用益を合わせると1,800万円を大きく上回る可能性があります。

■リターンのシミュレーションにはGPIFが参考になる

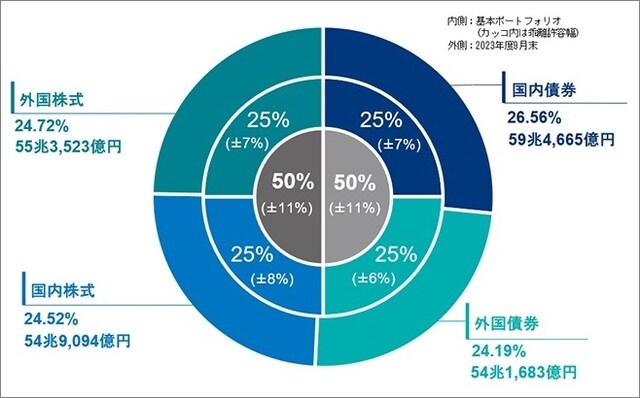

投資でどの程度のリターンが期待できるかを判断するときは、公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)の運用実績が参考になります。GPIFでは複数の資産に分散投資することでリスクを抑えながら中期運用するポートフォリオを構築しているからです。2023年9月末時点におけるGPIFの運用資産額・構成割合は、以下の通りです。

基本ポートフォリオは、

- 国内株式 25%

- 国内債券 25%

- 外国株式 25%

- 外国債券25%

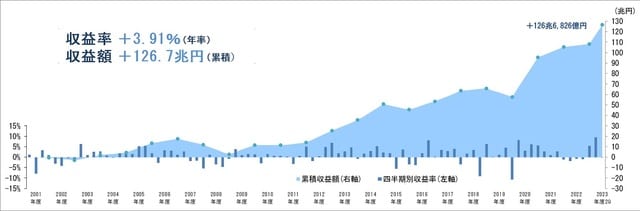

となっています。そして、2001年度以降の収益率は+3.91%(年率)、収益額は+126.7兆円(累積)となっています。

新NISAで10年間運用すると、いくらになる?

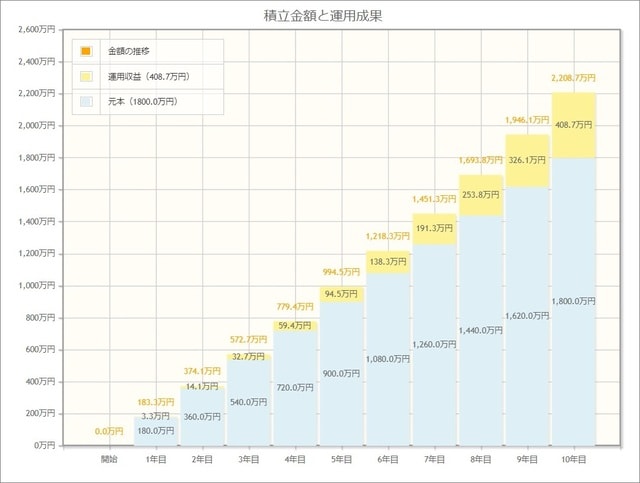

それでは、新NISAで10年間積立投資したらどうなるのでしょうか。新NISAでは非課税保有限度額が1,800万円なので、年間180万円(毎月15万円)積み立てたと仮定します。さらに、想定利回りはGPIFの運用結果をもとに4%とします。

投資元本1,800万円に対し運用収益が408.7万円となり、合計2,208.7万円となります。先ほど大企業のサラリーマンの退職金は約2,000万円と解説しましたが、新NISAを利用すれば、10年で同程度の金額を貯めることができる可能性があるのです。

「コア・サテライト戦略」で新NISAのメリットを活かす

新NISAの最大のメリットは、運用益が非課税になることです。ですから、このメリットを最大化しようと考えれば、運用益が大きくなると期待できるハイリスク・ハイリターンの株式ファンドの比率を高めるべきです。

まずは、GPIFの基本ポートフォリオ(国内株式25%、国内債券25%、外国株式25%、外国債券25%)を基本にし、さらに運用益を最大化したい場合は、株式ファンドの比率を高めるようにします。

そのときに参考になるのが、「コア・サテライト運用」です。コア・サテライト運用は投資戦略のひとつで、安定的に運用する「コア」部分と、積極的に運用する「サテライト」部分を分けて考えます。この戦略では、「コア」部分で中長期的な安定収益を期待し、「サテライト」部分では比較的高いリターンを目指して運用するのです。

「コア」部分は、しっかりと分散投資を行い、市場動向に合わせて資産配分を見直します。こうすることで、中長期的に安定した値動きを目指す「守り」の役割を果たすのです。一方、「サテライト」部分は、リスクを取ってリターンを狙う攻めの役割を担います。コア・サテライト運用では、攻守のバランスが重要です。まずは、コアの部分をしっかりと固め、安定した資産づくりを目指しましょう。

コア・サテライト戦略を活用してポートフォリオを組む際には、一般的には運用資産全体の7割をコアに、残りの3割をサテライトに配分するのが理想的とされています。先ほどの新NISAの積立投資では、つみたて投資枠10万円、成長投資枠5万円(合計15万円)とすると、この比率に近くなります。

ただし、この割合はあくまで目安であり、年齢や投資経験、資産運用の目的によって変わります。積極的にリスクを取れる若年層でも、投資初心者であれば「コアの部分だけでリスクを抑えた運用をする」という判断も適切です。

コアとサテライトに含めるアセットクラスも、取るべきリスクの大きさに応じて異なります。高齢者の場合、金融資産の取り崩し期には、バランスファンドや世界の株式に投資するインデックスファンドよりも、比較的リスクの低い日本国債などが適していることもあります。

ただ、人生100年時代を迎え、50代では20~30年といった長期で運用することも考えると、GPIFの基本ポートフォリオをコア部分とし、サテライト部分では外国のアクティブファンドや株式、REIT(不動産投資信託)などでリスクを取るのも良いでしょう。先ほど解説したように、新NISAによる運用益の非課税のメリットを最大限に活かせるからです。

つまり、コアの部分(70%)はインデックスファンド、もしくはバランスファンドを利用してGPIFの基本ポートフォリオ(国内株式25%、国内債券25%、外国株式25%、外国債券25%)にし、サテライトの部分(30%)は外国株式のアクティブファンドや株式、REITで運用するようにするのです。

また、最近ではインドやインドネシア、ブラジル、南アフリカなどの南半球に多いアジアやアフリカなどの新興国・途上国の「グローバルサウス」に注目が集まっています。個別にインド株などを対象にしたファンドをサテライト部分に組み入れても良いですし、新興国やグローバルサウスを対象にしたファンドを組み入れる方法もあります。

ただ、ポートフォリオのリスクを高めると損益のブレが大きくなる可能性もあります。大きな含み損にも耐えられるよう、差し迫ったライフイベントや万が一のときに備える予備資金などはきちんと確保した上で運用するようにしてください。

山下 耕太郎(金融・投資ライター)

一橋大学経済学部卒業後、証券会社で営業・マーケットアナリスト・先物ディーラーを経て個人投資家・金融ライターに転身。投資歴20年以上。現在は金融ライターをしながら、現物株・先物・FX・CFDなど幅広い商品で運用を行う。保有資格は証券外務員一種。

注目のセミナー情報

【海外不動産】3月5日(木)開催

日系大手参画プロジェクト

成長著しいフィリピン不動産投資セミナー

【税金】3月11日(水)開催

【ヒロ税理士が徹底解説】

高所得者の所得税対策

「自己資金ゼロ」で短期償却

~年間400万円以上の手取りUPも~

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】