資産寿命を「長持ち」させるための「新NISA」の活用戦略

長く運用し、取り崩すタイミングをできるだけ遅くする

60歳から新NISAで資産運用をする場合、おすすめする対象商品は、投資信託の中でも比較低リスクな「バランス型」と呼ばれる商品です。異なる地域や資産を組み合わせて投資するものです。特にリスクが低めなのは、「国内債券」や「外国債券」の割合が高い投信です。

新NISAの非課税投資枠は総額1,800万円で、「つみたて投資枠」と「成長投資枠」がありますが(成長投資枠の上限は年間240万円、総額1,200万円まで)、基本的には1,800万円の枠をすべて「つみたて投資枠」で使い切るイメージで、毎月一定額を分散投資することをおすすめします。

新NISAで運用する資産は、将来的には取り崩して、老後の生活費の補てんやイレギュラーに発生する特別支出として使っていくものです。しかし、あまりにも早く資産を売却し、現金化してしまうと資産寿命を延ばす効果がなくなります。

特に、60歳から運用を始めた人は、取り崩すタイミングを遅くするようなプランを設計しましょう。値上がりしていると売却したくなるかもしれませんが、資産は運用期間が長くなるほど、複利で増える効果が高まります。

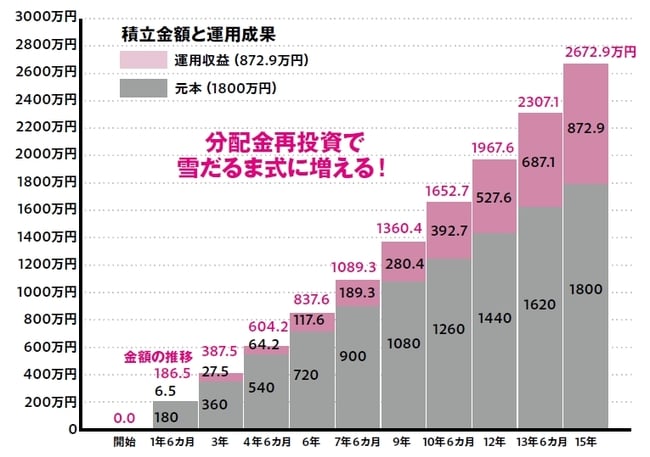

投資信託の利益は「値上がり益」と「分配金」です。分配金は再投資すると複利効果で資産が雪だるま式に増えるしくみになっています。

たとえば、月10万円ずつ、15年間、年利5%で複利運用をした場合、元本合計1,800万円が、2,672.9万円へと872.9万円(約48.5%)増加します([図表1]参照)。

なお、補足しておくと、実際にはシミュレーションのように常に「右肩上がり」で増えるわけではなく、市場の状況で価額が上がり下がりしながら少しずつ資産が増えていきます。

積み立て中は、労働収入や年金、預貯金等で生活費をまかない、積み立てが生涯非課税保有限度額に達しても、すぐに売却せずに運用を続けましょう。

積み立てが終了しても、新NISAでの非課税運用は継続できます。長く運用すれば、非課税投資枠である1,800万円が倍に増えるという可能性だってあるのです。

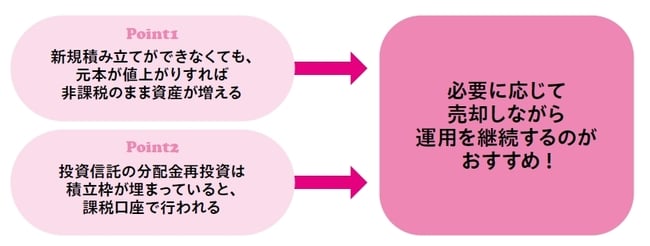

すなわち、投資枠が埋まった場合、新規積み立てはできませんが、元本が値上がりすれば、非課税のまま資産が増えます。したがって、必要に応じて売却しながら運用を継続することをおすすめします。

そうすることは、投資信託の分配金を再投資するうえでもメリットがあります。なぜなら、投資枠が埋まっていると、課税口座で投資を行わなければならないからです。そこで、こまめに売却して、空いた投資枠を利用するという方法が有益です([図表2]参照)。

そのうえで、健康寿命や余命などを考慮して、夫婦ならば「夫のNISAは10年後から取り崩し、妻のNISAは20年後から取り崩す」というような目標を設定しておくのもよいでしょう。

新NISAを取り崩すうえで心得ておくべきことをまとめると、以下の通りです。

【新NISA取り崩しの心得】

・リスクを抑えた商品でできるだけ長く運用を継続

・長く働き、公的年金は繰り下げて増やす

・いざというときのために預貯金などの安全資産を多めにキープしておく

・分配金は再投資する。取り崩すタイミングは遅ければ遅いほどよし