60歳からの資産運用は「新NISAの非課税枠」を使い切る

60歳以上の方が「新NISA」を利用して投資をする場合、重要なのは、リスクをできるだけ抑えた運用を実践することです。それには、「長期・積立・分散」という投資の3原則を守る必要があります。

とはいえ、60歳からの投資は、若者と同じようなやり方では時間切れになってしまう可能性があります。最近のネット証券では、100円などの少額から毎日積み立てられます。しかし、60歳からそれをやっても老後資金を長持ちさせることにはつながりません。

ある程度の資金がある世代は、新NISAの「つみたて投資枠」「成長投資枠」ともに非課税枠をできるだけ早く使い切り、早めに生涯非課税保有限度額の1,800万円を達成しましょう。早く達成すればするほど、大きな元金で長く運用でき、効率よくお金を増やせます。

運用中の暴落が怖いと思うかもしれませんが、何があっても慌てて売却しないことが大切です。長く運用すれば相場はだんだん戻ってくるものです。暴落に耐えるためには、NISA以外に預貯金等の安全資産を確保しておき、60歳以降も長く働いて労働収入を絶やさないといった対策も講じておきましょう。

以下に、60歳以上の方が新NISAで資産運用をする際の実践のポイントを5つ挙げておきます。

【60歳以降の「新NISAで資産運用」実践のポイント】

・1本で分散投資ができる「投資信託」を選ぶ

・60歳以降は低~中リスクの投資信託が基本

・1日でも長い運用期間を確保する

・「成長投資枠」で個別の株式を買っていいのはリスク許容度が高く資金に余裕がある人のみ

・暴落しても売却せず、淡々と投資を続ける

ただし、そのなかでも、資産運用の方法は、目標をどこにおくかによって微妙に異なります。大きく以下の2つに分かれます。

・資産寿命延長派

・ラストスパート派

以下、それぞれについて説明します。

「資産運用寿命延長派」の基本戦略

老後資金を減らさず、資産寿命を延ばしたいという「資産寿命延長派」は、まとまった資産があっても一気に投資せず、リスク低めの商品にゆっくり積立投資をするのが基本です。

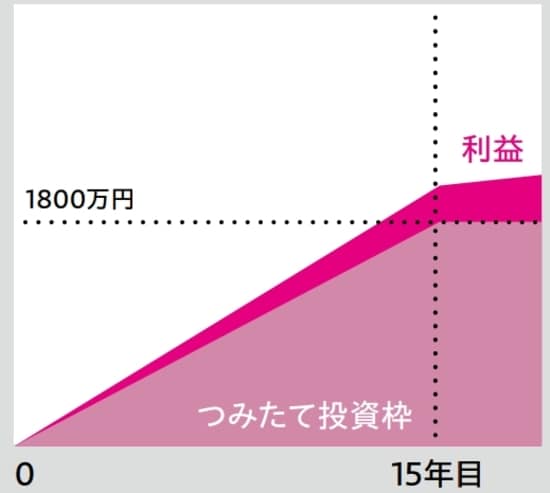

まとまった原資を「長期・積立・分散投資」します。「つみたて投資枠」で毎月10万円を年間12回に分けて分散投資します。大きなリターンを狙わず、リスクを抑えた運用で、着実に非課税枠を使い切ります。そして、その後も低リスク商品で長く運用し、資産寿命を延ばします([図表1-1]参照)。

「ラストスパート派」の基本戦略

ラストスパート派は、定年後も雇用継続制度等を活用して労働収入を得て、ラストスパートで老後資金を増やす運用を行いたいという人です。

この場合、労働収入がある期間が勝負なので、中程度のリスクをとって効率よくお金を増やすことが大切です。

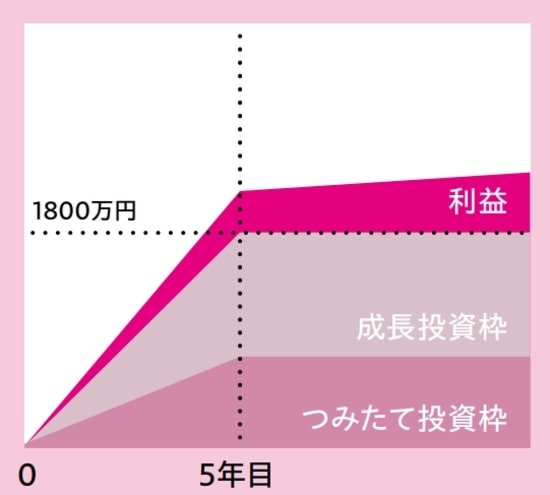

積立期間は最短で5年なので、早く枠を使い切ることで、その後の運用期間を長くします。「つみたて投資枠」に加え「成長投資枠」も併用して、低~中リスク商品を積み立てます。早めに1,800万円の枠を使いきり、その後の運用期間は徐々に運用商品を低リスクなものに切り替えながら、資産寿命を延ばします([図表1-2]参照)。