(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

積み立て投資のメリットは「時間分散」

資産運用でリスクを低減させる方法が、分散投資です。分散投資は、投資する“対象”を分散することのほかに、“時間”の分散もあります。

値動きのある金融商品は、安いときに買って、高いときに売ると利益が得られますが、いつが安くて、いつが高いかはあとになってからでないとわかりません。「ここだ」と思って買っても、それが価格の一番高いときである可能性もあります。

その点、積み立ては、買うタイミングを分散することによって、いつ買うか、いつ売るかに悩まなくてすみ、価格が高いときにまとめて買って損失をこうむるリスクも減らせます。時間分散での投資が自動的にできるのが、積み立てなのです。

ドルコスト平均法で有利に運用

投資信託の売買単位は“口(くち)”です。通常は1万口=1万円で運用がスタートし、運用の状況によって1口当たりの価格が変動します。

購入するときは「何口買う」と口数を指定して買う方法と、「○円で買える口数を買う」のように金額を指定して買う方法があります。

積み立てで毎月買っていく場合は、口数指定より金額指定して買うほうが、平均購入単価が下がって利益が出やすくなります([図表1]参照)。

毎月一定額で購入すると、ファンドの価格が安いときは多くの口数が買えることになり、買った人の保有口数が増えます。それが値上がりすると、増えた口数分、得られる利益が大きくなります([図表2]参照)。

このように、1つの金融商品を一定額で積み立て投資する方法を、「ドルコスト平均法」といいます。

「100円」から積み立てられることも

投資信託は、少ない金額から投資できるのもメリットです。金額指定の場合、いくらから買えるのかは金融機関によって異なります。

投資で得られた利益が非課税となる「つみたてNISA」(2024年からの新NISAでは「つみたて投資枠」)を利用する場合、銀行だと「1,000円以上・1,000円単位」のところが多く、ネット証券会社は「100円以上・1円単位」のところが多くなっています。

つみたてNISAでも、買ったファンドが値下がりして損失をこうむる可能性はあるので、運用の経験がない人は少ない金額から始めるとよいでしょう。ただし、積み立てる金額が少ないと、運用で得られる利益も小さくなります。

つみたてNISAで積み立てたものは、いつでも引き出し可能です。たとえば、老後資金づくりのために積み立てている途中でお金が必要になったとき、必要な額だけを解約し、そのまま積み立てを続けることができます。

積み立て投資で大切なのは、途中でやめないことです。積み立て中にファンドの価格が大きく下がることがあっても、積み立てを継続しながら価格が回復するのを待てばよいのです。

値下がりしたときは買える口数が多くなるのですから、あせって積み立てをやめてしまうのは損です。

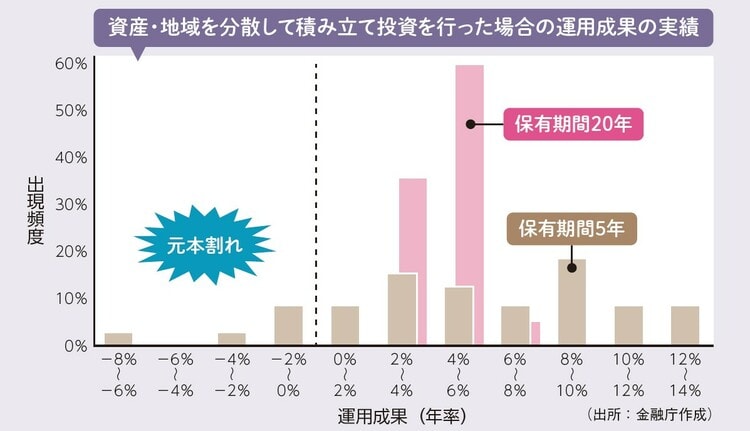

金融庁のデータでは、積み立て期間が5年だと、積み立てを始めた年によって得られる利益のバラツキが出ますが、積み立て期間が20年だと、いつ積み立てを始めても年率2~6%程度の利益が得られます([図表3]参照)。

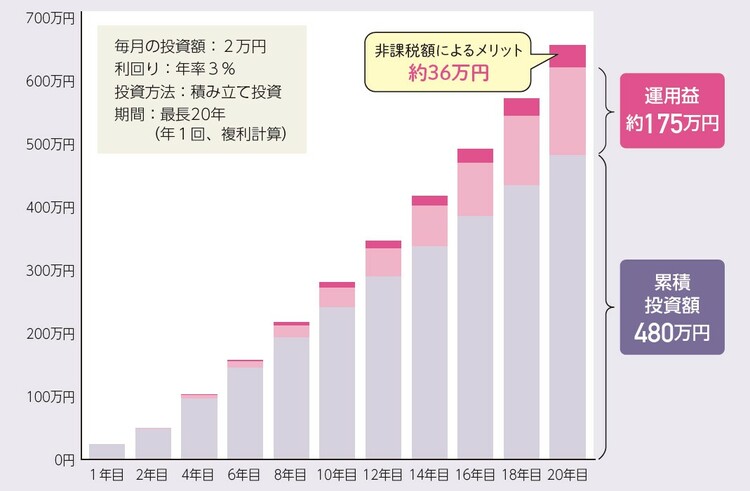

たとえば、利回りが年率3%だった場合、「つみたてNISA」(2024年以降は新NISAの「つみたて投資枠」)を利用して月2万円を20年間積み立て投資すれば、累積投資額480万円に対し、約175万円の運用益を得ることができます([図表4]参照)。

ですから、少なくとも10~15年以上、できれば20年以上は続けるつもりで積み立てましょう。

馬養 雅子

ファイナンシャルプランナー(CFP認定者)、一級ファイナンシャルプランニング技能士