【Jグランドの人気WEBセミナー】

税理士登壇!不動産投資による相続税対策のポイントとは?

<フルローン可>「新築マンション」×「相続税圧縮」を徹底解説

不動産投資は節税の切り札

富裕層にとって有効な節税対策として、アパート経営が挙げられます。不動産所得の経費を多額に計上して所得を圧縮することで、所得税や住民税の負担を大幅に軽減することができるためです。

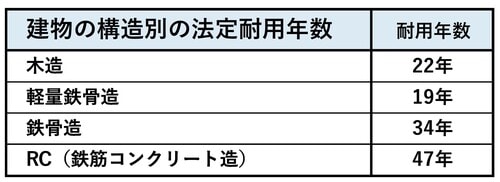

同じ不動産でも中古不動産、さらには木造のアパートがより効率的な節税が可能となります。なぜかというと、木造のアパートは不動産の中でも耐用年数が短いからです。

そして、耐用年数22年を経過した木造中古アパートは、耐用年数は4年で計算して問題ありません。

法定耐用年数を経過した木造アパートの耐用年数=法定耐用年数22年×20%=4年(小数点以下切り捨て)

建物の取得費用を4年という短期間で減価償却できるわけです。個人で木造住宅を取得した場合、その購入によって発生した減価償却費について、所得と損益通算することができます。

最高税率55%(所得税+住民税)の富裕層が8000万円で耐用年数を経過した中古木造アパートを取得した場合、年間2000万円の減価償却費を発生させ、1年ごとに1100万円の税金を減らせることになります。

2000万円(減価償却費)×55%(最高税率)=1100万円

この効果が4年間続くため、節税額の総額は「1100万円×4年=4400万円」になります。短期償却を目的とする場合は、物件を売却することになり、この際は売却益に対して譲渡所得税がかかります。譲渡所得税は、所有期間によって売却益に対する税率が次のように定められています。

所有期間5年以内(短期所得)…税率39.63%

所有期間5年超(長期所得)…税率20.315%

そこで、償却が終わって所有期間が5年を超えた時点で売却すれば、税率を20%に抑えることができます。

なお、不動産投資は相続税対策としても活用されています。1000万円の現金の相続税評価額は、いうまでもなく1000万円です。これに対して、1000万円で購入した投資用不動産の相続税評価額は1000万円ではありません。

仮に、投資用不動産としてワンルームマンションの1部屋を1000万円で購入したとします。ワンルームマンションの相続税評価額は建物の固定資産税評価額とするのが一般的で、この評価額は購入価額の5~7割程度とされます。このため、現金を不動産に変えただけで評価額を圧縮することができます。

そして、このワンルームマンションを人に貸すことで、相続税の評価額をさらに下げることができます。

相続税評価額=固定資産税評価額×(1-借地権割合×賃貸割合)

借地権割合は常に30%で、賃貸割合は物件のすべての部屋のうちどれだけ貸しているがで計算します。1000万円で購入したワンルームマンションの相続税を評価額は、固定資産税評価額は購入額の6割、賃貸割合は100%とすると以下のようになります。

相続税評価額=600万円×(1-30%×100%)=420万円

このように、相続税対策としても不動産は有効です。

富裕層に最適な新商品「Vintage Residence」

Jグランドの「Vintage Residence(ヴィンテージ・レジデンス)」は短期の減価償却を活用するための商品で、給与収入が2000万円以上の富裕層、特に最高税率の年間所得4000万円以上の富裕層にとって効果が大きい商品です。

短期の減価償却を活用することによって、所得税の負担が大きい方々の所得を圧縮し、源泉所得税の還付を受けていただくもので、所得税の負担割合が高い人ほどメリットがある商品です。

法定耐用年数を経過した築古物件が対象となりますが、仕入れ段階で状態のよいものに絞り込み、インスペクション(検査)を行います。致命的な欠陥がある場合は購入を見送り、条件を満たした物件に必要なリノベーション(修繕)を施します。

お客様の購入後の稼働率、家賃の安定性を確保する上で、質の高い物件を確保することがポイントとなるため、仕入れ後のリノベーションで建物を向上させています。また、空室リスクの少ない3大都市圏内で、通常は駅から徒歩10分以内の立地に限定しており、営業部隊が新築物件用の土地探しと並行して物件探しに注力しています。

建物と土地の価格比率で建物の比率が高いほど減価償却の効果が大きいため、なるべく建物の比率の高い物件として仕入れています。物件価格は1億円から2億円で、木造アパート(法定耐用年数22年)、鉄骨造(同34年)のマンションが中心となります。

物件の管理は提携先の管理会社が行い、一般的な管理手数料より低い手数料に抑え、入居者とのやり取り、契約などはすべて管理会社に任せていただく形で、お客様の手間はかかりません。

金融機関のローン付きの商品で、当社の親会社である株式会社日本保証は、不動産担保ローンや有価証券担保ローンなどさまざまなサービスを展開し、2300棟超の保証実績、入居稼働率95%以上の実績を誇ります。こうした実績があるため、日本保証が物件保証することで、提携している金融機関のフルローンを利用することが可能となります。ローンは最長35年で、今回新たに提携した金融機関では新築RC物件(法定耐用年数47年)の場合、最長45年という商品設計をしています。

また、短期の減価償却を取り終わった後も、年単位の家賃収入がローン返済などの費用を下回る、いわゆるデッドクロスが起こりにくいため、運用の選択肢が広がります。4年の短期減価償却が修了した時点で手放すのではなく、その後も10数年のスパンで運用を続けていただくことも可能です。収支が黒字の間は保有し続け、さらに次の物件への投資を開始して総資産を増やすやり方も考えられます。

【Jグランドの人気WEBセミナー】

税理士登壇!不動産投資による相続税対策のポイントとは?

<フルローン可>「新築マンション」×「相続税圧縮」を徹底解説