(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

「住宅ローンの借り換え」とは、新たに住宅ローンを契約して現在の借入を一括返済することです。現在の契約よりも金利の低いローンに切り替えることで、総返済額と月々の返済額の両方を減らせる可能性があります。

本記事では、借り換えのメリットやメリットを受けやすい条件、留意点について説明します。借り換えを考査するうえで、参考になさってください。

1. 住宅ローンの借り換えがもたらす3つのメリット

住宅ローンを借り換えることには大きく3つのメリットがあります。

- 返済額を減らすことができる可能性がある

- 金利の状況に合わせて金利タイプを変更できる

- 団体信用生命保険の保障内容を見直せる

それぞれについて、解説します。

1.1. 返済額を減らせる!?

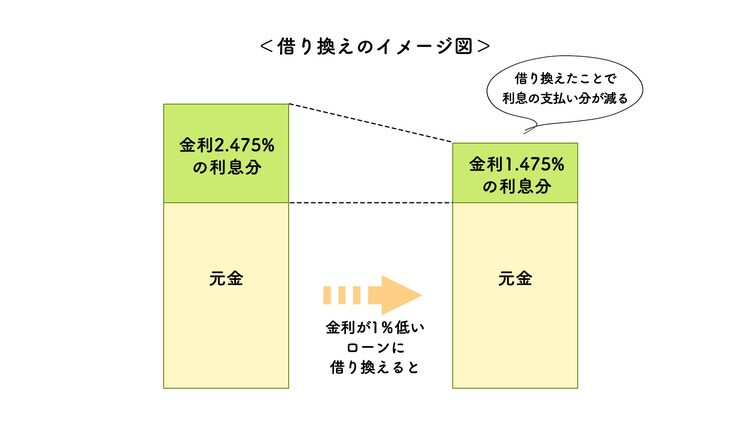

現在借り入れている住宅ローンの金利よりも借り換え後の金利が低ければ、総返済額・月々の返済額の双方を減らせる可能性があります。

住宅ローンの返済額は、借り入れた金額に金利を上乗せした金額です。そのため、金利が低いほど利息として上乗せされる金額は少なくなり返済額が減少します。

借り換えには諸経費がかかるものです。よって、金利差が一定程度なければ総費用が増えてしまう可能性もあります。目安としては、金利差が1%以上あれば総費用が軽減する見込みがあるといえます。

詳しくは後述しますが、「金利差が1%以上」という条件に加えて、

- 「ローン残高:1,000万円以上」

- 「返済期間が10年以上」

という条件に当てはまれば、諸費用を含めた返済額を減らせる可能性があるでしょう。

1.2. 状況に合わせてより有利な金利タイプに変更できる

金利の状況に合わせて金利タイプを変更できるのもメリットです。住宅ローンには、「固定金利」と「変動金利」があり、ローンを組む際にどちらかを選択することになります。

「変動金利」は、金融機関が短期融資の際に使用する短期プライムレートに左右されるのが一般的です。したがって、マイナス金利下において「変動金利」は下降する傾向にありますが、プラス金利下において「変動金利」は上昇する傾向にあります。

金利が上昇すると考えるなら、「変動金利」から「固定金利」に変更し、金利を固定して金利上昇リスクに備えるとよいでしょう。あるいは、金利が今後も上昇しないと考えるなら、「固定金利」よりも金利の低い「変動金利」に借り換えて、金利を下げるのもよいでしょう。

■固定金利

借り入れたときの金利が最初から最後まで固定される「全期間固定金利」と、借り入れたときから一定の期間だけ金利が固定される「当初固定金利」があります。後者は、金利の固定期間が長ければ長いほど適用される金利が高くなるのが特徴です。

■変動金利

借入期間中に適用される金利が変動します。適用金利が大幅に上昇しても直前の返済額の最大1.25倍までとなるのが一般的です。固定金利に比べて金利が低い傾向にあります。住宅金融支援機構による2021年の調査によると、約7割の住宅ローンの利用者が「変動金利」を利用しています。

1.3. 団体信用生命保険の保障内容を見直せる

団体信用生命保険は、住宅ローンに特化した保険です。債務者が債務を全額返済しないうちに死亡・高度障害などになったときに、保険金から金融機関に債務を弁済します。

団体信用生命保険は、住宅ローンを借り入れるときや借り換えをするときにだけ契約が可能な保険です。このため、住宅ローンの借り入れ後に加入することはできません。

近年は、「がん団信」や「団体信用介護保障保険」といった保障内容の手厚い商品が登場しています。このような背景から、保障内容をよい条件に見直す目的で借り換えを考査する人もいます。

2. 借り換え理由|「金利・返済額を減らせる」が多い

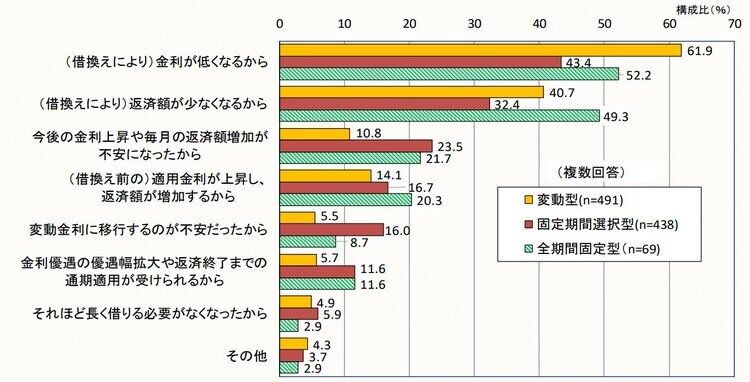

住宅金融支援機構による「2021年度 住宅ローン借換えの実態調査」において、住宅ローンを借り換える理由として多かったのは以下の通りです。

借り換え後の金利タイプがいずれの場合であっても「金利が低くなるから」・「返済額が少なくなるから」という回答が多いという結果となりました。

その一方で、「固定金利」を選択した人は「変動金利」の人よりも「今後の金利上昇や毎月の返済額増加が不安になったから」という回答が多い傾向です。

全体の傾向として、住宅ローンの借り換えには「現在よりも金利を下げて、返済額を減らしたい」というニーズがあるものと推察できます。

3. 住宅ローンの借り換えには適したタイミングがある

すべての人が住宅ローンの借り換えでメリットを受けられるわけではありません。諸費用を含めた返済額を減らしたいなら、以下の3点を満たしたタイミングで借り換えをすることをおすすめします。

- ローン残高:1,000万円以上

- 残りの返済期間:10年以上

- 金利差:1%以上

なぜ、これらを満たすタイミングが適しているか説明します。

3.1. ローン残高1,000万円、残年数10年を切る前

「ローン残高:1,000万円以上」・「ローン返済期間:10年以上」であれば、借り換えにより負担軽減の効果を受けやすい傾向にあります。ただし、これらの条件を満たしていなくても借り換えることは可能です。

あくまで目安ですので、残高や返済期間、金利などの要素を踏まえて、総合的に判断しましょう。シミュレーションで本当に得になるのか確認することをおすすめします。返済期間が10年未満なら、繰り上げ返済するのも1つの選択肢です。

金融機関によっては、10年未満の返済期間のローンを嫌がります。また、借り換え後の住宅ローンの借入期間が10年に満たない場合は、住宅ローン控除の適用が受けられないので注意が必要です。

3.2. 借り換え前後の金利差が1%以上あるとき

借り換え前後の金利差が1%以上あれば負担が軽減する見込みがあるといえます。近年は、「低金利の住宅ローン」や「諸費用を抑えた住宅ローン」が登場していて、金利差が0.3%から0.5%程度であってもメリットを受けられることもあります。

しかしながら、住宅ローンの借り換えには諸経費がかかるものです。したがって、支払利息の削減額が諸費用を上回るかどうかも考慮に入れましょう。

4. 住宅ローンの借り換え時に考慮したい4つの注意点

借り換えを考査するときに、気を付けておきたいことがあります。

4.1. 借り換え費用が発生する

すでにお話した通り、借り換えには諸費用が発生します。発生する諸費用は、以下の通りです。

|

種別 |

費用の目安 |

|

事務取扱手数料 |

【定率型】 「借入金額×〇%」というように、借入金額の割合に応じて手数料を支払います。 手数料の相場は、2.2%が一般的です。 |

|

【定額型】 借入金額に関係なく、金融機関が定めた手数料を支払います。 手数料水準は、22,000円から110,000円程度です。 |

|

|

繰上返済手数料 |

金融機関によって異なります。無料から数万円が一般的です。 |

|

司法書士費用 |

【抵当権設定】 司法書士・対象となる住宅・借入額によって異なります。5万円から10万円程度。 |

|

【抵当権抹消】 司法書士・対象となる住宅・借入額によって異なります。数万円。 |

|

|

登録免許税 |

【抵当権設定】 借入金額の0.4%。「軽減税率の特例」を受けた場合は、借入金額の0.1%。 |

|

【抵当権抹消】 不動産1つにつき1,000円 |

|

|

印紙税※ |

借入金額によって異なります。 1,000万円超5,000万円以下:20,000円 5,000万円超1億円以下:60,000円 |

※ 電子契約は印紙が不要です。

上記以外にも、金融機関が指定する火災保険料があればその費用や、保証料が必要となる場合があります。

4.2. 審査を通過する必要がある

新規で住宅ローンを組むときと同じく、借り換えをするときにも審査を通過しなければなりません。以下のことに当てはまれば、審査を通過できない可能性があります。

- 以前より収入が低下した

- 住宅の担保価値が下がっている

- 健康状態が悪化した(団体信用生命保険に加入できない)

- 転職により勤続年数が短い

その他にも、完済時年齢が借り換え前よりも極端に上がるようであれば、審査に通りにくいでしょう。

4.3. 返済負担が増える可能性がゼロではない

返済負担が増える可能性も捨てきれません。

前述したように、借り換えには諸費用がかかるものです。支払利息の削減額を諸費用が上回れば、総費用が増えてしまいます。

金融機関や契約の条件にもよりますが、諸費用は数十万円程度必要であることに留意しましょう。

加えて、借り換えにより「変動金利」を選択した場合は、金利が上昇するリスクを引き受けることになります。なぜなら、「変動金利」は借入期間中に適用される金利が変動するからです。金利が上昇すれば、それに伴って支払う利息が増えるリスクがあります。

4.4. 住宅ローン控除を受けている場合は借入期間に注意

借り換え後も住宅ローン控除の適用を受けるためには、以下の要件を満たさなければなりません。

- 新しい住宅ローン等が当初の住宅ローン等の返済するためのものであることが明白

- 新しい住宅ローン等が「10年以上の借入期間がある」といった住宅ローン控除の要件に当てはまる

住宅ローン控除の要件として「借入期間が10年以上」という要件があります。そのため、すでに住宅ローン控除の適用を受けている人は、適用の対象外とならないように借り換え後の借入期間にも留意しましょう。なお、控除を受けられる年数は借り換えによって延長されるものではありません。

5. 借り換え先で後悔しないためのチェックポイント

借り換えで後悔しないために、気を付けておきたいポイントは、以下の通りです。

- 金利と金利タイプ

- 借り換えに必要な諸費用

- 団体信用生命保険に加入できるかどうか

5.1. 金利タイプと利率

借り換え前後で金利差があるほど、支払うことになる利息は少なくなるものです。また、「固定金利」と「変動金利」にはそれぞれ長所と短所があります。

「現在の契約との金利差」だけでなく、「どちらの金利タイプを選ぶか」ということも熟慮しましょう。

5.2. 借り換えに必要な費用の金額

借り換えには、諸費用として数十万円かかるのが一般的です。「4.1.借り換え費用が発生する」で説明した事務取扱手数料や繰上返済手数料、司法書士費用、保証料などの費用が必要となります。

したがって、これらの諸費用を払うだけのメリットがあるのかを考える必要があります。

5.3. 団体信用生命保険の加入条件や保障範囲

住宅ローンを借り換えるときには、団体信用保険に加入し直します。保険は、加入時の年齢・健康状態・既往歴などによっては加入ができないことがあります。ほとんどの金融機関が、団体信用保険への加入を融資の条件としているため、加入審査に落ちないよう条件を確認するのが望ましいといえます。

また、借り換えを機に、自分に適した保障内容の商品を選んでおくとよいでしょう。

6. 借り換えの判断はシミュレーションで見極めよう

「どのくらい返済額を減額できるか」を借り換えの判断とする人が多いでしょう。しかし、それを手計算で算出するのは手間がかかります。そんなときは、シミュレーターを活用するのがおすすめです。

モゲチェックなら、以下の7項目を入力するだけで現在の契約と「総返済額※」・「毎月返済額」を比較できます。

※ 借り換えに必要な諸費用は総返済額に含めて算出されます。

- ローン残高

- ボーナス時の返済額(空欄可)

- ローンの終期

- 現在契約しているローンの金利

- 現在契約している金利タイプ

- ボーナス返済の予定(空欄可)

- 希望する金利

金融機関に行ってから借り換えのメリットがないとわかると、無駄足になりかねません。借り換えを考査しているなら、一度シミュレーションを試しておいてはいかがでしょうか。

7. 借り換え時に知っておきたい!成功・失敗例

モゲチェックを用いてシミュレーションを行い、借り換えの効果※がどうなるか確認してみましょう。

※ 諸費用は総返済額に含めて算出されます。

成功例①:毎月の返済額・総返済額が減ったパターン

「3. 住宅ローンの借り換えには適したタイミングがある」で説明したように、借り換えでメリットが出やすいのは以下の条件をみたすケースです。

- 「ローン残高:1,000万円以上」

- 「ローンの返済期間:10年以上」

- 「金利差:1%以上」

そこで、下記のケースでシミュレーションを行います。

- ローン残高:2,000万円

- ローン返済期間:20年

- ボーナス返済:なし

- 金利差:1%(現在の契約:2%・借り換え後の契約:1%)

- 現在の金利タイプは「固定金利(全期間固定)」

モゲチェックでシミュレーションすると、総返済額2,428万円は2,296万円までダウンし、毎月の返済額も10.1万円から9.6万円にダウンします。

なお、このようなケースでは、「借り換えをおすすめします 返済額を減らせます!」と表示されます。

失敗例:借り換え費用でメリットが相殺されたパターン

これに対し、借り換えのメリットが大きくなる条件を満たしていない以下のケースでシミュレーションします。

- ローン残高:800万円

- ローン返済期間:8年

- ボーナス返済:なし

- 金利差:0.5%(現在の契約:1%・借り換え後の契約:0.5%)

- 現在の金利タイプは「固定金利(全期間固定)」

モゲチェックでシミュレーションすると、総返済額は833万円から846万円となり、支払う金額が増加します。諸費用が支払利息の削減額を上回ると、このような結果となるのです。

なお、このようなケースでは、モゲチェックでは「現状ベストなローンです」と表示されます。

成功例②:【金利差1%未満】メリットがあるケースも

金利差が1%未満でも、ローン残高が多かったり返済期間が長かったりすると借り換えをするメリットが生まれるケースもあります。たとえば、以下のケースです。

- ローン残高:3,000万円

- ローン返済期間:25年

- ボーナス返済:なし

- 金利差:0.5%(現在の契約:1%・借り換え後の契約:0.5%)

- 現在の金利タイプは「固定金利(全期間固定)」

モゲチェックでシミュレーションすると、総返済額は3,392万円から3,309万円までダウンし、毎月の返済額も11.3万円から11万円にダウンします。低金利の住宅ローンや諸費用を抑えた住宅ローンであれば、よりメリットがあるでしょう。

ただし、「全期間金利固定」から「期間の短い金利固定プラン」や「変動金利」に変更する場合は、その後の金利上昇リスクを抱えることになります。

8. 住宅ローンを借り換える一般的な手続きの流れ

住宅ローンの借り換えをしたい場合は、どのような手続きが必要になるのでしょうか。手続きの全体的な流れは以下の通りです。

- 借り換え先の金融機関を選定:金利・諸費用・信頼性の観点から選びます。

- 事前審査(仮審査):返済能力を簡易的にチェックされます。

- 本審査(正式審査):返済能力・物件価値などを精査されます。

- 借り換え前の金融機関に連絡:繰り上げ返済の諸手続きをします。

- 借り換え先の金融機関でローンを組む:ローンを組み直し、融資を受けます。

審査に申し込むと、その実績が6ヵ月間信用情報機関に登録されます。審査に落ちたら、6ヵ月は期間を空けて次の申し込みをしたほうがよいでしょう。

9. 住宅ローンの借り換え|よくある疑問Q&A

Q1. 同じ銀行での借り換えはできるか?

一般的に、同一の銀行での借り換えはできないといっていいでしょう。なぜなら、銀行にとってメリットがないからです。利用者がよりよい条件の住宅ローンに借り換えられれば、銀行は利用者数・融資額のどちらも増えないのに利息として得られる利益だけが減ってしまいます。

ただし、別の住宅ローン商品に借り換えるのであれば可能性はあります。同一の銀行で取引をしたいなら、現在の契約において金利の引き下げ交渉をするのも1つの方法です。

Q2. 現在の住宅ローン残高を超える金額に借り換えられるか?

基本的にローンの上限は、現在の残高に諸費用を加えた金額です。しかし、金融機関によって、その金額にリフォーム資金を上乗せして借り入れることができます。

まとめ

住宅ローンの借り換えは、

- 「ローン残高:1,000万円以上」

- 「ローンの返済期間:10年以上」

- 「金利差:1%以上」

という条件を満たしていれば総返済額・月々の返済額の双方を減らせる可能性があります。

手続きには諸費用がかかり、総費用で考えてみると支払が増加することもあるものです。シミュレーションを行い、本当に借り換えにメリットがあるかどうかを考査することをおすすめします。