(※画像はイメージです/PIXTA)

(※画像はイメージです/PIXTA)

株式投資の対象には、主に「バリュー株」と「グロース株」の2種類があります。バリュー株は「割安株」で、グロース株は「成長株」とも呼ばれています。

この記事では、バリュー株の特徴と、グロース株との違いについて解説します。

1.「バリュー株」とは

バリュー株とは、企業の利益や資産の評価が株価に反映されておらず、株価が低くなっている銘柄のことで、「割安株」とも呼ばれます。

バリュー株の評価基準はいくつかありますが、株価の指標としては、株価が1株当たりの純資産の何倍かを示すPBR(株価純資産倍率)と、PER(株価収益率)がよく参考にされます。

PBRの計算式は、以下の通りです。

そして、PBRが1倍以下の銘柄がバリュー株とされています。バリュー株の投資家は、潜在的な企業価値(純資産)が高ければ、いずれ株価が追いつくと考えています。

割安な株価の原因は、投資家がその企業の売上や利益の伸びをあまり期待していないことや、その企業の知名度が低いことなどにあります。業種別(セクター)では、小売、自動車、銀行などがバリュー株に該当します。

また、PERも割安を判断する株価指標で、計算式は以下の通りです。

PERは“Price Earnings Ratio”の略で、株価がEPS(1株当たり純利益)の何倍まで買われているかを見る投資指標です。PERの数値が低いほど、その銘柄は割安であることを意味します。

1.1. バリュー株のメリット

バリュー株のメリットは、グロース株(成長株)に比べて株価の値動きが穏やかで、上昇と下落のブレが一般的に小さいため、比較的低いリスクで投資が可能なことです。また、安定した配当や株主優待を実施している企業が多く、配当利回りも高い傾向にあります。

また、バリュー株は株価が割安と判断できる銘柄なので、今後、株価が上昇することはあっても、大きく下落することは考えにくいです。仮に株価が下落したとしても、その下落幅はグロース株よりも小さくなることが多いです。

1.2. バリュー株のデメリット

バリュー株は中長期的な利益を期待できる一方で、短期的に株価が上昇するとは限りません。そのため、バリュー株への投資は、短期売買で利益を上げたい人や、近い将来に使い道が決まっている資金を運用したい人には向いていません。中長期的な視点で投資するようにしてください。

また、倒産リスクにも注意が必要です。バリュー株は、株価が割安とされている銘柄のことですが、そのなかには会社の経営がうまくいかず、倒産が迫っているために割安になっているバリュー株もあります。

PERやPBRが低いからといって買うのではなく、ほかの指標もチェックするようにすることが大切です。たとえば、自己資本比率が50%以上であれば、比較的借金が少なく、倒産リスクは低いと判断できます。

2.「バリュー株」と「グロース株」の違い

バリュー株とグロース株の主な違いは、以下の通りです。

|

バリュー株 |

グロース株 |

|

|

株価指標 |

低い ※ PER15倍以下、PBR1倍以下 |

高い |

|

特徴 |

企業価値に対して株価が低い |

将来の成長が期待される銘柄 |

|

業種 |

銀行、自動車、小売など |

マザーズなどの新興企業 |

グロース株とは、業績が好調で株価が高く評価され、さらなる成長が期待されている銘柄のことで、「成長株」とも呼ばれます。

成長株の特徴は、売上高や経常利益が年々大きく伸びており、今後もその伸びが期待できる企業で、最先端の技術を持つ企業や流行の業種に属する企業である場合が多くなっています。

3.「投資の神様」のウォーレン・バフェット氏はバリュー株投資家

「投資の神様」と呼ばれるウォーレン・バフェット氏は、割安の銘柄を長期で保有するバリュー株投資家として知られています。

一発逆転のホームランを狙うのではなく、連打を狙う「負けない」投資を得意としており、投資パフォーマンスは、1964年から2018年までの54年間で約10,900倍、つまり1万円の投資が54年後に約1億900万円になるという桁外れのリターンを記録しました。そして、多くのプロの機関投資家が、バフェット氏の投資手法を参考にしています。

アメリカが投資に適した国であるという発言をしているバフェット氏ですが、バフェット氏が率いるバークシャー・ハザウェイは、2020年に日本の総合商社株の保有を明らかにしました。

日本の総合商社は幅広い商品を扱い、投資事業も手がけるなど、他国にはないユニークな業態であることと、総合商社のPBRはいずれも1倍台、PERも1桁台だったことに目をつけたのです。

4. 日本のバリュー株指数

バリュー株の値動きを表す国内株の指数として「TOPIXバリュー」があります。TOPIX構成銘柄の対象銘柄を、PBRが高い順に並べ、上から真ん中までを「グロース」とし、残り半分を「バリュー」とするのです。

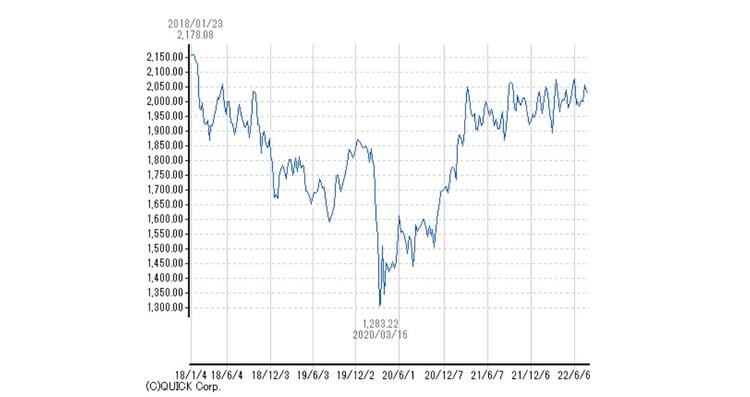

「TOPIXバリュー」の2018年1月からの値動きは、以下の通りです。

2020年3月のコロナショック時にTOPIXバリューは1,283.22ポイントまで下落しました。しかし、2022年になって2,000ポイント台まで回復しており、割安状態は解消されつつあると考えられます。

5. 2022年はアメリカも日本もバリュー株相場?

グロース株は、金利上昇に伴い価格が下落しやすいといわれています。2022年になって米国のインフレ懸念で長期金利が上昇し、FRB(米連邦準備制度理事会)は2022年3月に政策金利を引き上げました。

そして、米国債よりもリスクの高いグロース株は割高になり、株価は下落しました。米国の影響を受けやすい日本株にも同様の傾向が見られます。

金利の上昇が、グロース株の下落を招く理由はさまざまです。ただし、グロース(成長)企業は一般企業より早く業績が拡大する傾向があり、市場で調達した資金の金利が低いと、支払う金利よりも収益増加率が上回ります。

したがって、成長企業は低金利時には積極的に資金を調達し、事業投資や設備投資に充てることで成長率をさらに高めようとするのです。

一方、金利が上昇し、金利に対する成長率の余裕度が縮小またはマイナスになると、企業は借入を控え、事業拡大のための資金が減少します。業績の悪化や下方修正を招き、株価の下落につながります。

このような状況下では、多くの投資家はリスクを負ってグロース株を購入・保有するよりも、安定した運用が期待できるバリュー株の購入に資金をシフトさせるのです。

6. まとめ

バリュー株はグロース株に比べて値動きが緩やかで、株価が下落しにくいという特徴があります。また、配当利回りが高い銘柄が多いので、長期投資に適しています。

ただし、元本が確保されているわけではないうえ、業績が悪化すれば倒産してしまうリスクもあります。そのため、財務内容をチェックしてから購入するようにしてください。