(※画像はイメージです/photo AC)

(※画像はイメージです/photo AC)

『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

銀行にお金を預けていても、低金利の日本では資産を増やすことはできません。「資産運用」に興味はあっても、難しい用語やリスクを耳にして諦めている人は意外と多いのではないでしょうか。

この記事では、資産運用の基礎と主要な金融商品を5つ解説します。また、初心者が取り組みやすい資産運用も2つ紹介します。失敗しないためのコツにも触れますので、参考にしてください。

1. 効率よくお金が増やせる「資産運用」とは?わかりやすく解説

資産とは現金だけでなく、土地や住宅等も含まれます。その資産をそのまま置いておくのではなく、貯蓄性の高い金融商品などに変えて運用し、財産を増やすことを「資産運用」といいます。

1.1. 資産運用とは「貯蓄」や「投資」をして元の資産を増やす行為

前述の通り、資産運用とは財産を貯蓄や投資に充てて、お金を効率的に増やしていくことを意味します。

資産運用というと「投資」をイメージする方が多いかもしれませんが、「貯蓄」も資産運用のひとつといえます。しかし低金利下の日本では、普通預金や定期預金をしてもほとんど資産を増やすことはできません。貯蓄性の高い商品を選ぶ必要があります。

商品によってリスクや利率は異なります。資産を減らしてしまっては資産運用になりません。自分に合った金融商品を選びましょう。

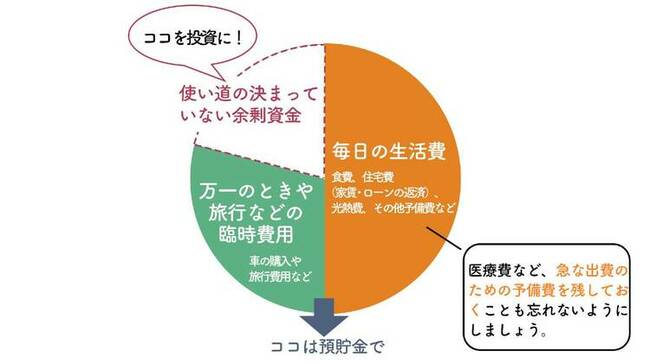

1.2. 自己資産を3つに分けて運用方法を決めよう

資産運用を検討する場合、実際にどのくらいの金額を投資に使えると考えたらいいでしょうか?

まずは自分のお金を3つに分けてみましょう。

- 毎日の生活費:食費や住宅費、光熱費など毎月必要となる費用

- 臨時費用:旅行や車購入費用や、万一に備えておく費用

- 余剰資金:1.と2.以外のお金で、投資をするならこの資金で行う

1.の生活費や2.の万一のときに必要なお金は預貯金としてプールしておき、資産運用は必ず余剰資金で行いましょう。

大きな利益が見込める投資だとしても、生活費は確保しておかないと生活に困窮してしまう可能性があります。

2. なぜ今資産運用が注目されているのかの理由を解説

なぜ今資産運用が注目されているのでしょうか?

政府が資産運用を推奨していることもありますが、大きくは以下の理由が考えられます。

- 預金しても低金利、そのうえインフレ傾向でもあるから

- 年金額や退職金の平均金額が年々減少しつつあるから

2.1. 預金しても低金利、そのうえインフレ傾向でもあるから

ご存じの通り、低金利下にある日本では預金をしていても金利はほとんどつかず、お金は増えません。そしてインフレ傾向にある今、増えないどころかお金の価値が下がれば資産は目減りします。

普通預金や定期預金にはリスクがないと思っていませんか。お金の価値は変動するということを認識しなければなりません。

2.2. 年金額や退職金の平均額が年々減少しつつあるから

年金は見直しごとに目減りし、企業の退職金は厚生労働省による支給実態の統計を見ても、年々減少していることは明らかです。

たとえば大卒者(管理・事務職)の平均退職金は2003年が2,499万円だったのに対し、2018年は1,983万円と500万円以上減少しています(出典:厚生労働省資料「4.退職給付(一時金・年金)の支給実態」)。さらに企業の退職金制度には見直しがあります。想定していた額に比べ、実際の受取額は減少する可能性があります。

そのため、年金や退職金には過度に期待しないようにしましょう。

3. 資産運用ができる5つの金融商品と特徴を紹介

本項では主な5つの金融商品と、それぞれ特徴について解説します。

- 円を外国通貨に換えて銀行へ預ける:外貨預金

- 国や地方自治体などからの有価証券:債券

- 企業の株主になる:株式

- 「貯蓄性」のある商品への加入:保険

- 運用のプロに資産を託す:投資信託

3.1. 円を外国通貨に換えて銀行へ預ける:外貨預金

外貨預金とは、円以外の外貨で預金をすることです。ドルやオーストラリアドルなど通貨を選びます。メリットは円預金よりも金利が高いことです。

デメリットは、為替の影響を受けるため、円安になればリターンは大きくなりますが、円高になると元本割れなどのリスクがあることです。他には、預けるときと払戻すときに為替手数料がかかることや、円預金と違って預金保険制度の対象外であることなどを考慮しなければなりません。

3.2. 国や地方自治体などからの有価証券:債券

国や地方公共団体、企業などが投資家から資金を借りたいときには有価証券を発行します。これが債券です。発行する有価証券は、実際支払われる利息が決まっているため、償還日までの収益額が確定します。

よって株式や投資信託に比べてリスクが低く安心感があります。しかし発行元である地方公共団体や企業が財政難になると、利息や償還金が受け取れなくなる可能性があります。また外国債券の場合は為替による影響で、価格が変動しますので、ご注意ください。

3.3. 企業の株主になる:株式

企業の株式を購入することの主なメリットは、譲渡益と配当金と株主優待です。たとえば株式の取得価額よりも高い価格で売却することができれば、譲渡益を得ることができます。

またその企業の業績によって配当金の配分が大きくなったり、株主優待の内容が充実したりします。企業によって内容は異なりますが、割引券や優待券、その企業の商品の詰め合わせなどが貰えたりします。

株式のデメリットは、銘柄の選定や売却のタイミングが難しいことです。値動きによっては資産が倍になったり、半分以下になったりすることもあるので、初心者には難易度が高い金融商品といえます。

3.4.「貯蓄性」のある商品への加入:保険

保険とは月々保険料を支払い、もしものときに備えるものですが、実は「貯蓄性」が高い商品があるのはご存じですか?

たとえば「終身保険」や「養老保険」、「学資保険」は資産運用の機能が備わっています。また「個人年金保険」も貯蓄できる商品になります。

メリットは毎月の保険料は一定額まで所得控除できることです。また保険には円建てやドル建てがあります。ドル建てのほうが金利が高い傾向にあり人気ですが、為替の影響を受けるうえ為替手数料がかかりますので、その分を考慮する必要があります。

3.5. 運用のプロに資産を託す:投資信託

どの金融商品を選んだらよいのかわからない方には「投資信託」という選択肢があります。投資家から集めたお金を、運用の専門家が市場の動向などから株式や債券などの金融商品を選び、運用します。そしてその成果を投資額に応じて分配する仕組みです。銘柄を選定したり売買のタイミングを考えたり必要がなく、専門家に任せることができるのがメリットです。

また少額から始めることができるので初心者にとって始めやすい商品です。しかし価格の変動や為替の影響もあり、リスクがあることは他の商品と変わりません。

4. 初心者が取り組みやすい資産運用

本項では初心者にも取り組みやすい資産運用を2つ紹介します。

- 大人名義だけでなく子供名義でも運用できる:NISA

- 節税対策にもなる:iDeCo

① 大人名義だけでなく子供名義でも運用できる:NISA

NISAは株式と投資信託どちらも投資可能です。株式は自分自身で売り買いをできるメリットがありますが、購入するには1銘柄あたり10万円程度必要です。

一方で投資信託は、株式や債券、不動産投資信託(REIT)などが対象になるので、分散投資できるのがメリットです。少額から投資ができるので、初心者であれば投資信託をおすすめします。またNISAには「一般NISA」と「つみたてNISA」があり、子供名義でできる「ジュニアNISA」もあります。

- 一般NISA:年間投資額120万円までの利益が非課税(5年間)

- つみたてNISA:年間投資額40万円までの利益が非課税(20年間)

- ジュニアNISA:年間投資額80万円までの利益が非課税(最長5年間)

なお一般NISAおよびジュニアNISAは2023年まで、つみたてNISAは2042年までです。

② 節税対策にもなる:iDeCo

iDeCo(イデコ)とは私的年金制度のひとつで、個人型確定拠出年金ともいわれます。国民年金や厚生年金と組み合わせることができるので、老後の資金が心配な人におすすめです。掛金は5,000円からで、毎月の掛金は全額所得控除になります。

基本的に20歳から60歳未満の人が加入することができ、受取りは原則60歳からです。60歳まで引き出すことができないので、無理のない範囲で掛金を設定することをおすすめします。

5. 資産運用のシミュレーション結果

実際にシミュレーションをしてみましょう。金融庁のホームページに毎月の積立金額と想定利回り、積立期間を入力すると最終積立金額が計算できるシートがあります。

また目標額を達成するための「毎月積立額」や「積立期間」、「利回り」を逆算できる以下のようなシミュレーションもあります。

また、以下のシミュレーションでは計算式にリスクを加味できます。

その他にも以下のような、つみたてNISA用の節税シミュレーションもあります。

店舗へ出向かなくてもホームページでシミュレーションができますので、まずは想定している毎月の積立額や最終目標額などで計算してみましょう。

6. 資産運用で失敗しないために最初に知っておくこと

資産運用というと、失敗したときのリスクを心配に思う方が多いでしょう。もちろん資産運用にはリスクがあります。しかし、きちんとした計画を立ててリスクを理解したうえで資産運用を行うことができれば、失敗するリスクを減らすことはできます。

ポイントは以下の3つです。

- 最初に運用目的を明確にする

- 長期運用を視野に入れる

- リスクヘッジのために分散投資する

6.1. 最初に運用目的を明確にする

最初に運用目的を明確にし、目標金額・目標年度を設定しましょう。たとえば「住宅購入資金として1,000万円を10年後に用意したい」や、老後の資金のための計画などでもよいでしょう。明確にすることによって、途中で諦めてしまうことも少なくなります。

また、目的に応じた商品を選ぶ方法もあります。子供の教育資金であれば「学資保険」、老後の資金であれば「iDeCo」という選択肢もあります。

6.2. 長期運用を視野に入れる

資産運用を始めると一時的にマイナスに転じたり、なかなか資産が増えなくて心配になったりするかもしれません。資産運用では長期的なスタンスを心がけましょう。

長期運用のメリットは、得られた利益が再投資されることにより、運用額が大きくなり、利益がさらに膨らんでいく「複利」という効果が働くことです。

最初の元本は少なくても、利益が積み重なることによって運用額が増え、それに伴って資産が増えていくのを待つことが大切です。

6.3. リスクヘッジのために分散投資する

資産運用はひとつに絞らず、必ず分散投資をしましょう。たとえば株式投資だけでなく、外貨や保険商品なども運用していれば、株式が下落して損失が出たとしても、他の商品で補うことができます。

また地域の分散も必要です。たとえば国内の株式が下落しても、ドルや海外の資産があればトータルでは大きな損失にならない可能性があります。そして積み立てる商品は、満期になる時期をずらしておくことをおすすめします。

7. 資産運用に関するよくあるQ&A

資産運用で疑問に思うことはたくさんあるかと思います。本項では、よく質問される「いつから始めるのがよいのか?」と「運用資金額によって運用方法は違うのか?」についてお答えします。参考にしてください。

Q1. 資産運用は20代からでも始めるべきか?

資産運用にはまとまったお金が必要だと考える方も少なくありません。そのなかで20代は働き初めで給与が少なく、貯蓄もほとんどできない、資産運用は難しいと思われる方もいるでしょう。

しかし資産運用は大きなお金を動かすだけではなく、数千円など無理のない範囲で投資することも可能です。

少額であっても20代から長期的にコツコツ資産運用ができれば、将来的に複利の効果も期待できます。そして結果的に大きな利益を生み出すことも可能です。10代20代の若い方々は時間を味方につけることができます。

また少額の運用は価格変動の影響が少ないため、リスク軽減にもなります。そのため若い世代だけでなく、できる限りリスクを取りたくない方にもおすすめです。

20代から資産運用を始めるのにデメリットはありません。もちろん始めるのに遅すぎることもありません。思い立ったが吉日です。

Q2. 運用資金が100万円と1,000万円で、運用方法に違いはある?

運用方法に大きな違いはありません。たとえばつみたてNISAの投資信託などのように、金融商品には千円程度から投資できるものがありますので、100万円でも分散投資は十分可能です。

とはいえ、1,000万円の資産があればより分散投資がしやすくなり、投資額も大きくなるので複利の効果もより期待できます。ただしその一方で、投資額が大きければリスクも増えることは頭に入れておきましょう。