(※画像はイメージです/PIXTA)

(※画像はイメージです/PIXTA)

『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

欧州との金利差が開き、円安が急速に進んでいます。日本円の価値が下がったことで、「銀行預金だけでは不安……。」と感じる方もいらっしゃるでしょう。しかし、知識が乏しい状態でリスクの高い投資を始めるのはハードルが高いですよね。

そのようなときは、少額かつ分散投資ができる「投資信託」がおすすめです。

この記事では投資初心者の方向けに、投資信託の仕組み、投資信託のメリット・デメリット、投資信託の購入方法についてお伝えします。

1. 投資信託とは?

まず、投資信託とは何かを説明します。

1.1. 投資信託の仕組み

投資信託とは、投資家から集めた投資資金を投資信託運用会社が運用して、運用成果を投資家に還元する投資商品です。投資商品なので、運用成績が悪ければ元本割れするリスクもありますが、複数の投資商品に対して分散投資を行うので株式投資に比べるとリスクが分散されます。

投資信託のなかには「分配金」という形で、定期的に投資家に資金が分配される商品があります。分配金が支払われたあとは、基準価格が下がります。分配金の種類は下記の2種類です。

- 普通分配金…運用による利益から支払われる分配金。課税対象。

- 特別分配金…利益が出ていない状態で、元本の一部を投資家に戻す分配金。非課税。

つまり「利益が出ている場合」と「利益が出ていない場合」で分配金の取り扱いが異なります。

また、投資信託は売買益に対して課税されます。10万円で購入した投資信託が20万円に値上がりしたら、10万円の利益に対して20.315%の税金の支払いが必要です。

なお、投資信託で投資をする場合、購入手数料・信託報酬・信託財産留保額という手数料がかかります。この手数料は金融機関によって異なります。運用コストを抑えるためみは、手数料率が低い銘柄を基準に選びましょう。

1.2. アクティブ型・インデックス型

投資信託は、大きく分けて「アクティブ型」と「インデックス型」の2種類の運用方法があります。

アクティブ型と呼ばれる投資信託は、ベンチマークとする指標(日経平均やS&P500など)を上回ることが目標です。ファンドマネージャーと呼ばれるファンドを運用する投資のプロが、運用方針や組み込み銘柄を決めます。

一方、インデックス型と呼ばれる投資信託は、各指標に連動した値動きを目指して運用します。インデックス型はアクティブ型に比べると運用に対する労力がかからない分、手数料が低い設定になっているのが特徴です。

1.3. 投資対象

投資信託の投資対象は、株・債券・REIT(不動産投資信託)などです。株式だけを集めた投資信託もありますし、株式や債券などを組み合わせた「バランス型」の投資信託もあります。

投資商品は、国内だけの投資商品を組み込む場合もありますが、海外の投資商品を組み込む場合もあります。海外の投資商品を組み込むほうが、投資商品の価格変動だけではなく為替の値動きも発生するのでリスクが高い傾向です。

ただし、ここ数年間はアメリカの経済が好景気だったこともあり、アメリカ株式を組み込んだ投資信託が好調に推移しています。

1.4. 価格が決まるのは1日1回

投資信託の価格を「基準価格」といいますが、基準価格が決まるのは営業日の1日1回です。

日本株の場合は、市場が開いているのは平日の9:00~11:30、12:30~15:00です。それに比べて、投資信託の価格が決まるのは1日1回なので、逐一価格を確認しないといけないというストレスは少ないでしょう。

2. 投資信託のメリット

本項では、投資信託のメリットについて説明します。

2.1. 分散投資が可能

分散投資をすることで、投資リスクの低減につながります。

たとえば、日本株を中心に組み入れたレオス・キャピタルワークス株式会社の「ひふみプラス」は、ソニーグループ、オリエンタルランド、東京海上ホールディングス、三菱UFJホールディングなどにバランスよく投資しています。

分散投資をしているので、組み入れられた1社の業績が悪化して株価が下がったとしても、その他の株価が好調であれば、基準価格に大きな影響がないのがメリットといえるでしょう。

2.2. 少額投資ができる

投資信託は、1,000円から投資できる証券会社・銀行が多いです。いきなり大きな金額に投資するのに躊躇してしまう人も、1,000円程度の投資であれば万が一損をした場合でも額が小さいため、挑戦しやすいのではないでしょうか。

そのため少額から始めて、慣れてきたら投資金額を増やすことをおすすめします。

2.3. つみたてNISAで運用可能

つみたてNISAとは、積立金額の総額が年間40万円まで非課税で投資信託の投資ができる制度です。つみたてNISAで運用できる投資信託・ETFは、2022年9月時点で215本です(出典:金融庁「つみたてNISA対象商品届出一覧」)。

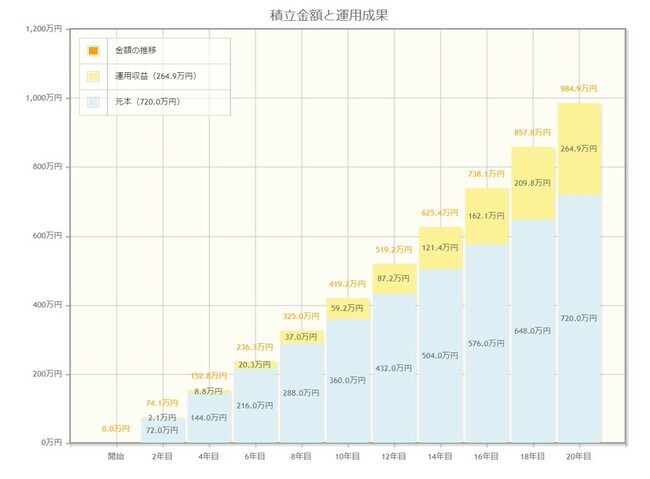

このつみたてNISAは、長期・少額・分散投資ができるのが特徴です。ここで毎月3万円を積み立て利回り3%で運用した場合をシミュレーションしてみましょう。

このケースだと、元本720万円に対して利益が264.9万円となります。

3. 投資信託のデメリット

投資信託には、次のようなデメリットもあります。

3.1. 元本割れする可能性がある

投資信託は、株式投資などに比べるとリスク分散できますが、元本割れのリスクがある商品です。

たとえば、投資信託を購入後に、世界的な経済不況に見舞われたとします。そうすると、投資信託に組み込まれていた株価が軒並み下落し、投資信託の価格も下がります。10万円で購入した投資信託の価格が、8万円でしか売れなくなれば2万円損することになるのです。

このように、絶対に利益が得られるわけではないので、余裕資金で運用するようにしましょう。

3.2. コストがかかる

投資信託は、運用にあたりコスト(手数料)がかかります。投資信託のコスト(手数料)は銘柄によって異なるので、手数料率が低いファンドを選ぶとよいでしょう。

たとえば、米国株式インデックス(S&P500)に連動する投資信託の信託報酬を比べてみましょう。

■例

|

銘柄 |

信託報酬 |

|

三菱UFJ国際-eMAXIS Slim 米国株式(S&P500) |

0.0968%以内 |

|

大和-iFree S&P500インデックス |

0.2475% |

|

SBI-SBI・V・S&P500インデックス・ファンド (愛称:SBI・V・S&P500) |

0.0938%程度 |

このように、同じ指数に連動する投資信託でも信託報酬は異なります。同じ指数連動の場合、運用パフォーマンスに大きな違いはありませんので、手数料率が低いものを選んだほうがお得といえるでしょう。

4. 投資信託の購入方法

投資信託の購入方法が下記のとおりです。

- 証券会社の口座を開設

- 購入する銘柄を選ぶ

- 買い注文を出す

投資信託は、ネット証券で簡単に購入できます。つみたてNISA口座で運用したい場合には、NISA口座を作成したあとに購入手続きを進めましょう。

5. まとめ

投資信託は下記の人におすすめです。

- 投資に挑戦したいけれど、何に投資していいかわからず躊躇している方

- 大きなリスクは取りたくないと思っている方

- 少額から投資に挑戦したい

また、つみたてNISAを利用すれば、長期・分散・少額投資の効果が得やすいうえに、積み立てから20年間は利益に対する税金も非課税です。

まずは投資信託で投資の経験を積んでから、株式投資などリスクが高い投資に挑戦することをおすすめします。