法人経営者が節税(税、社会保険料をあわせた公的負担の圧縮)について調べると、多くの場合、「事前確定届出給与(賞与)活用」というスキームにたどり着きます。経営者のBさん夫妻は、上記スキームとLLP化の効果やメリットとの比較を知りたいと、筆者の事務所を訪れました。結論からいえば、すでに法人を設立している場合、LLP化のほうに高い優位性があります。

※ ご紹介する事例は実際の相談をもとに作成しています。状況や数字の細部は適宜変更していますが、節税効果の規模感等は実際と近くなるよう調整しています。

アパレル店を法人化し、夫婦で役員に就任

CASE 2 Bさん夫妻

今回ご紹介するBさん夫妻は、前回記事でご紹介した個人事業を営むAさん夫妻と異なり、すでに会社(法人)を設立し、その法人の役員として事業をなさっている方です。

事業はアパレル関係の店舗運営で、当時の売上高は4500万円ほど。ご夫婦は、それぞれが年600万円、2人計で1200万円の役員報酬を得ており、ここから個人としての社会保険料や所得税の支払いがあります。もちろん法人のほうでも、社会保険料負担や法人税負担があります。

それらを合わせた総合負担を減らしたいというのが、ご相談の趣旨です。

法人経営をされている方は、個人負担と法人負担を総合的に考えなければならないので、個人事業の方よりも負担軽減の考え方が複雑になります。

「事前確定届出給与(賞与)活用」はどんなスキーム?

Bさん夫妻は「事前確定届出給与(賞与)活用」などの負担削減スキームについてかなり詳しく調べていましたが、具体的な負担額の圧縮まではシミュレーションしていませんでした。実のところ、計算には専門知識が必要で、ベテラン経営者の方でも自分で行うのはかなり困難です。

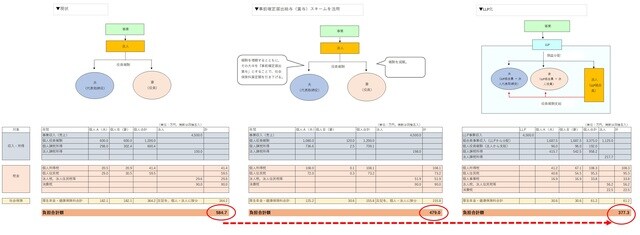

そのため、「事前確定届出給与(賞与)活用」の方法を実施した場合も含め、筆者のほうでシミュレートし、予測される効果をまとめてお目にかけることにしました。

「事前確定届出給与(賞与)スキーム」とは、通常は損金扱いにならない役員賞与を、一定の手続きを取ることにより損金扱いにできるようにするというものです。

社会保険料の算定上、毎月の給与と賞与とでは、異なる計算をすることになっており、賞与のほうが社会保険料負担額が小さくなります。そこで、役員の給与を最低限にする一方で、その分役員賞与を増やし、社会保険料をミニマムにしようというのが、このスキームの骨子です。なお、税金に関しては給与も賞与も同じ扱いなので、このスキームでは課税を減らすことはできません。むしろ、夫に賞与としてできる限り大きな金額を支給するため、超過累計税率が課される所得税では、2人合わせた合計は増加してしまいます。

比較の結果、LLPに明確な「負担額圧縮効果」が…

さて、シミュレートした結果は次の表のようになりました。

LLP設立による負担額変化のシミュレーション

(単位:万円、端数は四捨五入)

結果は、通常の法人運営の場合と比べて約207万円、「事前確定届出給与(賞与)活用」スキームと比べても約102万円と、総合的な負担金額を大幅に圧縮できることがわかりました。

主に、ご夫婦で負担していた年間約364万円もの社会保険料(支払いは個人、法人で折半)が、大幅に減額されることになるためです。LLP化で、その減額幅が「事前確定届出給与(賞与)活用」スキームよりもかなり大きくなるため、結果として総負担額の圧縮幅が大きくなっています。

「社会保険料」の大幅な圧縮を実現

シミュレーション結果を見てLLP化の効果に驚いたBさん夫妻ですが、「これだけ圧縮幅が大きいと、税務当局から租税回避の恣意的な行為として否認されるのでは…」との不安を口にされました。

結論から申し上げれば、まずありえないといえます。租税回避行為とは、法人税法第132条において、「同族会社等の行為又は計算の否認」として定められているものです。

ごく簡単にいえば、会社が行った税金計算の方法において、税務署長が「租税を回避することだけを目的とした方法」で、しかも「不合理または不自然な方法」だと認められる部分があり、それによって実際に税金が減額・繰り延べされていれば、その方法は否定される、ということです(所得税法においても同様の規定はあり、個人の所得についても同様です)。

租税回避行為か否かの判断を下すのは税務署長ですから、筆者の立場で断言はできませんが、現実的にまずないと申し上げられる根拠として、LLP化による負担削減効果の大部分は「社会保険料の削減によってもたらされる」という点があります。社会保険料は租税ではありません。一方、社会保険料の削減が将来受給できる年金額に影響する点には留意が必要です。

さらに、LLPの組成が経済不合理であると判断されることも、まずありえません。個人事業者が、LLP化すれば、損失等に対する無限責任(個人事業)から、有限責任(LLP)に転換できるという大きな合理性があります。また、性格の異なる法人と個人がその長所を活かし、役割を分担しながら共同で事業を推進することも、不合理とはいえないでしょう。

このように、複数の視点から考えても、LLP化による負担圧縮が税法上の問題を生じさせる可能性はほぼありません。ただし、これはあくまで「現時点」の話です。将来的に法改正等が実施される可能性はないとはいえません。その意味からも、ビジネス上のメリットがあると判断された場合は、早めの行動をお勧めします。

阪口 雅則

AXESS総合会計事務所 代表