徹底して「安心・安全」を追求した金融商品

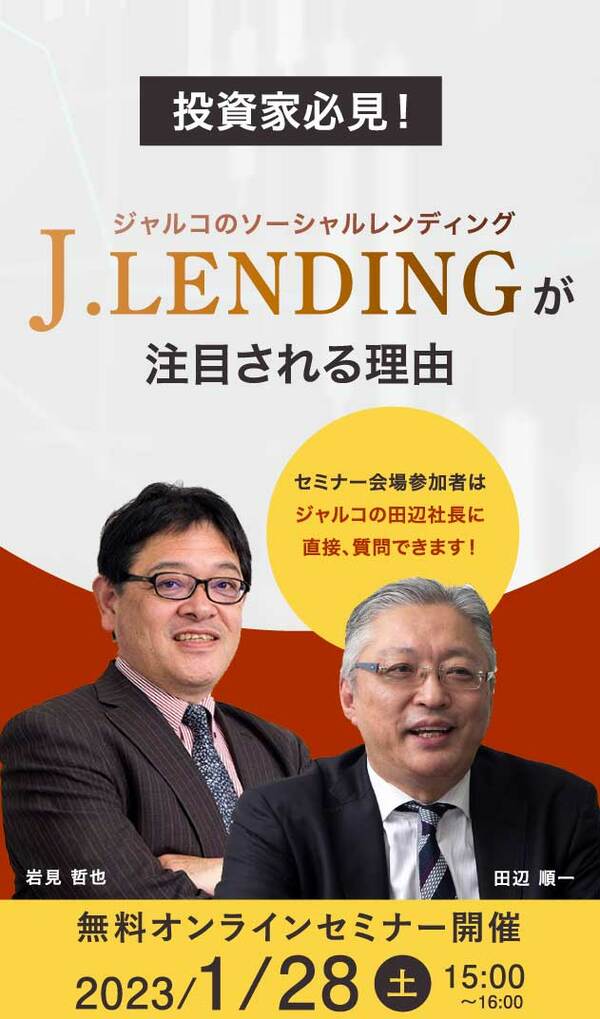

株式会社ジャルコが運営するソーシャルレンディング「J.LENDING」は、いくつかの特長があります。

まず、運営会社のジャルコは、JASDAQ上場企業のJALCOホールディングス株式会社の100%子会社であることです。上場企業は監査法人による監査があるなど経営の透明性が担保されており、投資家への安心・安全につながると考えております。

次に、最低投資金額が50万円以上という点です。ソーシャルレンディングは一般的に1万円程度の少額から投資できますが、当社は50万円以上というハードルを設けています。口座数を増やすためには本来、投資金額の設定を下げるべきなのでしょうが、当社は優良な投資家にターゲットを絞っているため、あえて高いハードルを設定しています。実際、当社のお客さまは、全体の80%以上が金融資産1000万円以上(申告ベース)となっています。

特長の3つ目は、融資先です。当社は貸金業を手がけており、そこで融資した実績のある企業の中から厳選して、ソーシャルレンディングに移行させています。貸金業での融資審査では、企業の財務内容はもちろん、代表者である社長の人柄まで重視しています。つまり信用できる人物かどうかです。私自身が直接会い、話をする中で、約束を守る人であるか、もし守れなくなった時にどういう対応をとるかなどを慎重に見極めます。

そうして貸金業で融資を数年行ったうえで、その中から総合的に判断して本当に信用できると認めた会社のみを、少しずつソーシャルレンディングに移行させています。安心・安全な貸し先に絞っているということです。時間と手間のかかる作業ですが、投資家の方々に安心して投資していただくために必須の手続きだと考えています。

さらに、融資先企業の情報を可能な限り開示しています。そのうえで投資商品の安全性を最優先し、ファンドには原則、不動産等の担保・連帯保証人を付け、債権保全の確保に努めています。

想定運用利回りは年3.0%~8.0%で、期間も3カ月~24カ月のものを中心とし、短期~中期の運用にしています。

年老いた自分の親にすすめられる投資商品か?

当社がなぜここまで徹底して投資家の安心・安全を考慮しているかというと、私自身の経歴に関係しています。私は大学卒業後、大手証券会社に入社しました。地方の支店でまさに「ドブ板営業」でさまざまな商品を販売しました。その中には正直、販売に適さない商品も多くありました。とはいえ証券会社は手数料ビジネスですから、顧客が損をするとわかっていても、いち営業マンとしては目をつぶって売るしかありませんでした。

しかし、そうしたビジネス手法にはずっと忸怩たる思いがありました。本当はよい商品を販売したいし、買っていただきたいけれども、それができない。私はお客さまに損をさせることがどれほど重く、投資家を落胆させるかを、骨の髄まで染みて知っているつもりです。

資産家でも高齢者のように挽回する時間がない顧客が、資産を減らしたときの顔をいまでも思い出すことがあります。ですからそれは絶対にやってはいけないことだと肝に銘じています。いまは、「年老いた自分の親にすすめられる投資商品かどうか」という基準を自分の中に設けています。

さらに、ソーシャルレンディングが金融の社会インフラにならなければいけないという強い思いがあります。起業家は通常、まず銀行に融資を申し込みます。しかし、銀行の融資はハードルが高い。また、すでに銀行から借り入れているけれど追加融資が受けられない企業もあります。

そうした企業に対し、当社が融資を行う。その原資となるのが「J.LENDING」で投資家から集めたお金です。そのためには銀行の定期預金に預けているお金を、「J.LENDING」に投資してもらわなければいけません。現在、銀行の定期預金はほぼゼロ金利ですから、「J.LENDING」への投資は投資家にメリットがあります。同時に銀行からの融資が受けられない企業にとっては、借り入れのチャンスとなります。

実は、「J.LENDING」に力を入れることは、当社にとってはデメリットでもあります。本来であれば、貸金業で年率8~15%で融資している企業に対し、ソーシャルレンディングに移すことで金利は4~8%程度に半減するからです。しかし、融資先企業と投資家の双方にメリットがあれば、それでよいと考えています。

当社はソーシャルレンディング事業を社会貢献の一環として位置づけています。この点が同業他社とは大きく異なるポイントです。

なぜ「J.LENDING」は夢のあるビジネスなのか

当社の事業の2本柱は盤石な収益体制を構築しています。業績は好調です。したがってソーシャルレンディング事業では大きな収益を生み出す必要がありません。もちろん事業を成り立たせるうえで最低限の収益は確保しなければなりませんが、急速な事業拡大は必要ありません。利益を最優先すると、どうしてもムリが生じます。融資先企業も、ファンドの募集についてもです。この点が当社の大きな強みだと認識しています。

実際、当社の利幅は非常に少ないです。たとえば、融資先企業に年利5%で貸し出したとして、投資家には4%配当します。当社の利益は1%です。2020年12月に募集した5周年記念ファンドは利回り7%でしたが、あくまでも感謝キャンペーン商品です。

「期限の利益」という言葉があります。私は「債務者が買う将来の時間」を期限の利益と理解しています。その期限の利益を当社は販売している。チャレンジしたい人が、機会均等で誰もが平等にお金を借りられる仕組みをつくりたいのです。期限の利益とは言い換えると「将来への希望」のようなものです。期限の利益を渡せるというのは、すごく夢のある商売だと思っています。

こんな話をすると、偽善者のように思われるかもしれませんが、私は本気です。私は古いタイプの人間なので、お金が血液になって、それをもとにいろいろな話ができるとよいと思っています。ビジネスマッチングも一つでしょうし、父親がソーシャルレンディングで投資していた企業がユニークなビジネスで成長し、子どもがそこに就職するというのも夢があります。ソーシャルレンディングで残高がどれだけ増えたかという話だけでは意味がありません。

「J.LENDING」の理想は、銀行定期預金の受け皿になることです。将来的には利回り平均2%で、ファンドによって0.5~3.5%の利回りで、多くの人に信用して預けてもらいたい。年利0.02%の銀行に預けておくよりも、「J.LENDING」に投資しようと思ってもらえればすばらしいと思います。

ただ、理想をどんなに語っても、残高が年間で10億円程度では到底スタンダードにはなれません。当社が金融業界で存在感を示すためには年間1000億円の残高が必要だと見ています。もちろんそれは先の話ですが、幸い「J.LENDING」は順調に口座数が増えています。商品には絶対の自信を持っていますので、この流れが続くと実感しています。2021年度に50億円を目指しています。

田辺順一

JALCOホールディングス株式会社 代表取締役社長

株式会社ジャルコ 代表取締役社長