工夫次第で顧客数を増やせるコインランドリー事業

中小企業の社長を悩ませている事項のトップ3は、「従業員の教育・管理」「在庫管理」「売掛金の回収」だといわれます。 逆にいえば、「従業員が不要」「在庫が不要」「売掛金が不要(現金回収)」という条件が揃ったビジネスは、ある意味で理想的です。そして、それにあてはまるのが、まさにコインランドリー事業なのです。

コインランドリー事業は、よく収益不動産への投資と比較されます。収益不動産投資は、「従業員が不要」「在庫が不要」「売掛金が不要(現金回収)」という3条件を満たすため、コインランドリー事業に似ていることも確かです。そこで、コインランドリー事業への投資と、収益不動産への投資との違いを確認しておきましょう。

まず、不動産投資は基本的に資産投資です。コインランドリー事業投資は、資産投資と事業投資の「ハイブリッド投資」とでも呼ぶべき性格を持ちますが、基本的には事業投資です。収益利回りを比べると、不動産投資の賃料利回りは全国平均で5~7%、東京都内だと4%程度ですが、我々のコインランドリー事業投資の場合、事業収益の利回り9%程度が最低ラインとなっています。

また不動産投資は、周辺家賃相場によって、ほぼ収入(家賃)の上限が決まってしまいます。対して、コインランドリー事業の収入は、理論上は上限がなく、顧客が増えれば増えるほど、収入が増えると考えられます。コインランドリーの機器稼働率は12~15%程度のため、まだまだ余力があるといえるでしょう。努力や工夫次第で顧客数を増やせる可能性を秘めているのが、事業収益の魅力だといえます。また初期投資額は3,800万円程度からと、収益不動産投資に比べ、比較的少額での投資が可能です。

不動産投資はあくまで資産投資であり、最終的には売却するといった出口戦略を含めた投資スキームです。ところが現在では、物件の供給過剰と長期的な人口減少により、その出口戦略がうまくいくのかという懸念も強まっています。

「一般動産」として評価されるコインランドリー店舗

コインランドリーの「事業投資」という側面は、実は企業の財務戦略で大きな効果を生みます。収益不動産投資と比べても高い節税効果を得られる点が、コインランドリー投資の大きな特徴なのです。

まずコインランドリー事業の場合、土地は借地を利用するので費用(地代支払)になります。投資する対象は店舗(機器+建物)であり、金額的には機器が主です。これを会社で購入すると、コインランドリー店舗は、国税庁が定める財産評価基本通達129にある「一般動産の評価」にあたるため、減価償却後の簿価がその時点での時価となります。ここがポイントなのです。

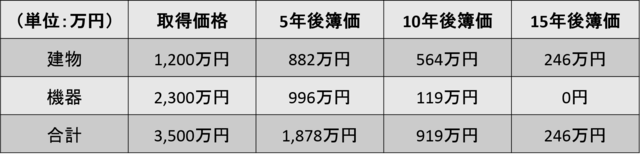

不動産(土地)の場合は、路線価や公示価格で時価評価されます。いわば「相場」どおりです。ところが、コインランドリー店舗は上記のように簿価で評価されますので、評価額が非常に低くなります。たとえば、購入時に3,500万円(建物1,200万円、機器2,300万円)の店舗だとすると、15年後の簿価は、たったの246万円です。

コインランドリー事業に投資をしてから15年後、社長が退任するとします。そのときに、この時価246万円の店舗を、社長への退職金の一部として現物支給したとします。簡略化のため、退職金がこの現物支給だけだとすると、この退職金への課税はゼロになります。

他の形態との資産との比較ではどうなるでしょうか?

●現金1億円

●15年前に1億円で購入したマンション

●15年前に1億円(2.85件分)で購入したコインランドリー店舗

で課税関係を比較してみましょう。すると、それぞれの課税額は下記のようになります。

●現金1億円 税額:2,104万円

「10,000万円-40万×15年」の2分の1に課税

●15年前に1億円で購入したマンション 税額:756万円

「4,700万円-40万×15年」の2分の1に課税

●15年前に1億円(2.85件分)で購入したコインランドリー店舗 税額:5万円

「701万円(2.85件分)-40万×15年」の2分の1に課税

財産評価基本通達129により「一般動産」とされるコインランドリー店舗の節税効果は明白です。

さらに重要な点は、購入して15年後のコインランドリー店舗は、それからも事業収益を生みつづけるということです。つまり、「金のなる木」をほぼ無税で、会社から社長に移転できるわけです。

これは支給する側の会社にとってもメリットがあります。すでに減価償却を済ませた現物資産の移転ですから、キャッシュアウトを伴いません。もし仮に、その時点で会社の業績が芳しくなく現金が不足していたとしても、退職金の現物支給は可能でしょう。

ここでは、もっとも節税効果が大きい社長の退職金と絡めた財務戦略をご紹介しましたが、課税を抑えながら相続や事業承継に利用するなど、他にも使い方はいろいろ考えられるでしょう。いずれにしても、収益を生む事業でありながら、一般動産として簿価評価されるという点が、コインランドリー事業投資における財務戦略での最大のポイントです。

「投資金額の約70%」の「即時償却」も可能に

ちなみに、上記は「出口」の話でしたが、入り口=投資時においても、財務戦略に結びつくスキームがあります。コインランドリー事業への投資は、現在施行されている「中小企業投資促進税制」の適用が可能です。これを適用すると、投資金額の約70%の即時償却が可能になります。この割合は、物件や投資タイミングによっても異なり、65%から80%を超えることもあります。

もし当年度に大きな事業利益が見込まれる場合、この制度を利用してコインランドリー事業投資をすれば、大きな課税の繰り延べ効果が得られます。

なお注意点ですが、「中小企業投資促進税制」は平成33年3月末で終了の予定です(2019年1月時点)。平成33年3月末の時点で、実際にコインランドリーが稼働していないと適用が受けられません。コインランドリー事業の立ち上げには、通常5~6ヵ月程度かかりますので、もし「中小企業投資促進税制」の利用を検討される場合は、早めの準備をおすすめします。

次回は、コインランドリー経営を成功に導く「AI×ビッグデータ」活用術をご紹介します。