(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

不動産投資を身近に。

投資のお役立ち情報を発信する「OWNERS.COM」はコチラ>>

不動産クラウドファンディングで利益が配当される仕組み

近年、注目を集めている不動産クラウドファンディング。インターネットで申し込むことができ、1万円程度の少額から投資できる手軽さが特徴です。

ただ、手軽に始められるとはいえ、投資である以上、どれくらいの利益が得られるのかは気になるところでしょう。

不動産クラウドファンディングは、インターネットを通じて一般の投資家から募った資金を活用し、事業者が不動産の取得や運用で得た賃貸料や不動産売却益などを「分配金」として投資家に還元する仕組みになっています。

不動産クラウドファンディングの運用益は2種類に大別できます。インカムゲイン型(賃貸収益)とキャピタルゲイン型(売買収益)です。

インカムゲインとは、収益物件の運用中に得られる家賃収入のことをいいます。キャピタルゲインは、仕入れた物件を売却したときに得られる売却益です。

不動産クラウドファンディングはインカムゲイン型・キャピタルゲイン型のどちらの募集案件もあります。また、両方の利益を見込んだファンドも存在します。

一般的な利回り約3~8%は高いのか

気になる利回りですが、運用される不動産物件のタイプで利回りは異なります。

一般的に不動産クラウドファンディングの想定利回り(年利)は、約3%~8%といわれています。たとえば利回り8%の案件に、10万円を投資した場合、8000円の年間収益(税引き前)が得られる計算となります。

投資金額の約3%~8%の収益性が高いのか低いのかは、投資家の考え方によって異なるでしょうが、利回りが年間3%~8%というのは他の投資方法と比較しても決して低いとはいえない水準といえます。

利回りでファンドを選ぶときの注意点

不動産クラウドファンディングで利益を得ようと思ったら、まず案件の利回りに注目する必要があります。ただし、リスクをきちんと確認せずに利回りの高さだけで選ぶと、将来的に大きな損失につながる可能性が高くなるので注意が必要です。

前述したように、不動産投資クラウドファンディングの利回りは一般的に約3~8%程度ですが、なかには10%という案件もあります。いうまでもなく利回りが高いほど効率的な資産運用ができます。

しかしながら、たとえばホテルなどの宿泊施設や商業施設は旅行客や消費者の増減によって需要が大きく左右されるため、高利回りが期待できるものの、需要減で利回りの低下や元本割れになるリスクも上がります。

一方、マンションやレジデンスなど常に一定の需要がある居住用不動産を対象にする案件は、宿泊施設などに比べて利回りはやや低いものの、収益が安定しやすいといわれています。

安定した利益を得たい場合は、高利回りの案件を避けて居住用不動産を選んだ方が無難でしょう。

また、運用期間も短期間(12ヵ月など)の方が、その期間内に大きな運用トラブルが起こる可能性は低いといえるので、運用期間は長期より短期の方がリスクが抑えられるといえるでしょう。

「優先劣後出資方式」を取り入れているかどうか

不動産クラウドファンディングは手軽に始められますが、投資である以上、必ず利益が出るという保証はありません。当初予想していたよりも利回りが低くなったり、場合によっては元本割れしてしまうリスクがあります。

そこで「優先劣後出資方式」を取り入れているか否か、また劣後出資割合が大きいファンドを選ぶことがリスクを小さくする大事なポイントの1つになります。

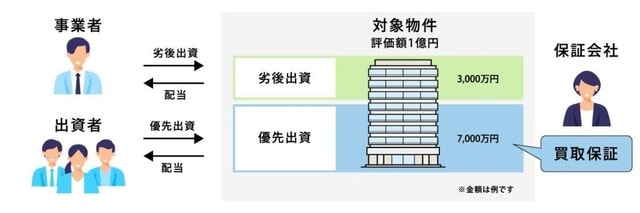

優先劣後出資方式とは、不動産クラウドファンディングの投資家の損失リスクを抑えるための1つの仕組みです。

優先劣後方式では、クラウドファンディング事業者も投資家と同じように一定の出資を行います。そして、投資家は「優先出資者」、事業者は「劣後出資者」となります。

優先出資者は、利益を優先的に分配される権利があります。ですから当初の見込みよりも運用益が少なくなった場合にも、優先出資者に優先的に分配されますので、利益が確保しやすくなります。

ただし、劣後出資者の投資金の全額を使っても損失を補填できない場合は、優先出資者の元本が減少することになります。

優先劣後の出資割合はファンドによって異なります。優先劣後の比率は「7(優先出資:3(劣後出資)」や「8(同):2(同)」が一般的とされています。安定した資産運用を目指すためには、投資を行う際にファンドの劣後出資割合をしっかりと確認することが大切です。

まとめ

不動産クラウドファンディングによって収益を出そうと思ったら、まず利回りに注目する必要があります。ただし、リスクをチェックせずに利回りの高さだけで案件を選ぶと、将来的に大きな損失につながる可能性が高まります。

不動産クラウドファンディングは大きなレバレッジで多額の利益を得たい人には不向きな投資方法ですが、低コストで安定した投資をした人にはおすすめの投資方法です。まずは各社のサービスや募集案件を比較してみて、どんな投資ができるかチェックしてみましょう。