『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「海外旅行だとクレジットカード必須と聞いたけど、どんなカードがおすすめ?」

「海外旅行でクレジットカードを持つメリットや注意点を知りたい!」

「学生が海外旅行に行く際のクレジットカードを選ぶ基準を知りたい!」

このような悩みが解決できる記事を用意しました。

海外旅行を安全かつ便利に楽しむためには、クレジットカードは必須のアイテムですよ。

記事前半ではクレジットカードを持つべき3つの理由を紹介して、後半ではクレジットカードの選び方や海外旅行の計画の立て方を解説するので、ぜひ参考にしてくださいね。

クレジットカードのメリットや注意点をあらかじめ知って、便利にクレジットカードを使って思う存分、海外旅行を楽しみましょう。

・旅行までにクレカを準備する時期

・旅行をサポートするメインとサブの2枚運用のコツ

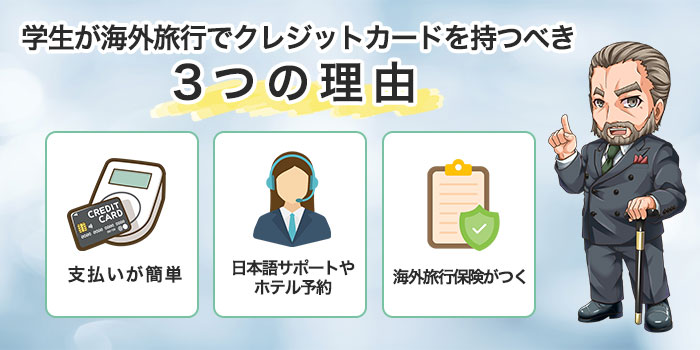

学生でも海外旅行にはクレジットカードを持つべき3つの理由

この章では、海外旅行でクレジットカードを持つべき理由を紹介します。

・支払いが簡単に済む

・現地での日本語サポートやホテル予約ができる

・海外旅行保険がつく

海外旅行では準備が大切。クレジットカードも大切なアイテムのひとつだよ。

支払いが簡単に済む

クレジットカードを携帯していると、支払いがスピーディーに済みます。

外国の現金通貨での支払いは、手間がかかるときがあります。

特に下記のキャッシュレスが普及している国ではクレジットカードが不可欠です。

- 韓国

- ノルウェー

- デンマーク

- スウェーデン

一部の店舗ではクレジットカードのみの受付となっており、現金不可の場所も存在しますから、最低1枚は持つことをおすすめします。

現地での日本語サポートやホテル予約ができる

クレジットカードが提供するサービスのひとつに、現地でのサポートデスクがあります。

カード会社が設置しており、次のようなサービスを提供してくれます。

- ホテル予約

- レストラン予約

- ショーやイベント、ツアー予約

- 観光情報の提供

- 空港送迎サービス

- フリーWi-Fiが使えるラウンジの提供

たとえばJCBの場合、日本人に人気の観光地を多くカバーしていますよ。

| サービス名 | 提供されている国・都市 |

| JCBプラザ ラウンジ | ホノルル、台北、パリ、グアム、 香港、ソウル、バンコク |

| JCBプラザ |

ロサンゼルス、サイパン、上海、バリ、 |

現地デスクでは、地元の事情に精通したスタッフが日本語で丁寧に対応してくれますよ。

現地の美味しい食事や、荷物の当日預かりにも対応しているから旅行を思いっきり楽しめるわ!

現地のデスクを活用すれば、もし急にツアーへ参加できなくなった場合でも気軽に相談できます。

サポートデスクを利用するコツ

あらかじめ、旅行先にどのような日本語対応デスクがあるかを確認しておきましょう。

多くのカード会社は現地での緊急連絡先を別途提供しているため、事前にメモしておくと安心です。

初めての海外旅行や不慣れな地での旅行では、日本語でのサポートが非常に心強いよね。

海外旅行傷害保険がつく

海外旅行では旅行傷害保険が不可欠です。

多くのクレジットカードには保険が含まれており、補償額の手厚さが比較ポイントとなります。

保障額はカードで異なり、たとえば年会費が無料のカードであれば、500万円から1,000万円の補償が一般的です。

より上位のプレミアムカードでは、2,000万円以上の補償が用意されています。

海外旅行を頻繁に行う方は、旅行の頻度に応じて適切な補償額のカードを選ぶことが望ましいぞ。

海外旅行に向いているクレジットカードの選び方

この章では海外旅行におけるクレジットカードの選び方を4つ、解説します。

・保険が自動付帯のカードを選ぶ

・対応店舗が多いVisaかMasterCard®が安心

・一時的に限度額を上げられるか

・メインカードとサブカードの2枚を作る

海外旅行ではクレジットカードは必須です。しかし、どれでもいい訳ではないよ。

納得感を持って、クレジットカードを選ぶための基準を見つけましょうね。

保険付帯のカードを選ぶ

前述したように、多くのクレジットカードには「海外旅行傷害保険」が付帯されており、海外での怪我や病気に対応してくれます。

保険が付帯されたクレジットカードを持っていれば、別途で保険に加入せずに済むため、保険料を余分に払う必要がありません。

案外多くの人が海外で何らかの事故や病気に見舞われ、旅行保険を利用しているぞ。

日本よりも高い医療費を請求されるケースが多いから保険でしっかり備えておこう。

自動付帯のカードを選ぼう

カードに付帯している保険の「付帯形態」についての理解も重要です。次の2種類に分けられます。

自動付帯:カードを持っているだけで保険が適用される(特別な手続きは不要)

利用付帯:旅行代金などをカードで支払うことが保険適用の条件

利用付帯は条件を満たさないと保険が適用されない場合があるため、注意が必要です。

できるだけ手間を省きたい場合は、特別な手続きなしに適用される「自動付帯」のカードがおすすめですよ。

対応店舗が多いVisaかMasterCard®が安心

VisaとMasterCard®は対応店舗が多く、安心のブランドです。

いくら便利でお得でも、決済できなければ旅行はたのしめませんよね。

VisaとMasterCard®はそれぞれ5,800万以上の加盟店を抱えており、使い勝手のよいカードです。

海外旅行には少なくとも一方を携帯しておきましょう。

JCBは日本を発祥とする国際ブランドで、ハワイや韓国、台湾、グアムといった日本人に人気の観光地では多くの特典があるぞ。

一時的に限度額を上げられるか

一部のクレジットカードではカード会社への申請により、一時的に限度額を増やせます。

限度額とは?

クレジットカード会社が支払いを代行できる金額の上限を指します。

たとえば限度額が30万円の場合に10万円のテレビを購入すれば、その月の残りは20万円分のみ利用可能です。

10万円の支払いが完了すれば、限度額は再度30万円に戻ります。

特に学生の場合、限度額が10万円から30万円と比較的低く設定されることが一般的です。

大きな支出が予定されている場合は、限度額を一時的に引き上げられるかどうかに注目しましょう。

メインカードとサブカードの2枚を作る

1枚をメインカード、もう1枚をサブカードとして使うメリットは、次の2つの理由が挙げられます。

①利用上限に達する、または盗難などのトラブルが発生した場合にサブカードが役立つため

②サブカードを持つと、メインカードに加えて多くの保障・特典を受けられるため

海外旅行で支払いができないがために、せっかくの経験のチャンスを逃してしまっては目も当てられません。

メインカードとサブカードの二刀流で海外旅行をより賢く、楽しく過ごせますね。

【計画的に】複数枚を同時に申し込むと、審査に通りにくくなる

同時に多くのクレジットカードに申し込むと、審査を通過するのが難しくなることがあります。

同時に複数枚のクレジットカードに申し込むと「お金に困っている人」と思われる可能性が高いためです。

クレジットカード会社にとっては貸し倒れのリスクが大きいと判断して、審査が厳しくなるでしょう。

年会費が無料のカードであれば、保有コストがかかりません。

もし1枚もクレジットカードを持っていない場合は旅行の出発直前ではなく、いますぐ1枚取得しておくと、慌てずに済むよ。

【どれを持つ?】学生向けおすすめクレカ比較表

ここまで紹介したとおり、学生の海外旅行はメインとサブの2枚のクレジットカードを用意するのが鉄則です。

保険や特典を確認して、旅行に間に合うように準備しておきましょう。

保険が自動付帯のクレジットカードとしては、LIFEカードが学生におすすめだよ。

| 2024年4月9日更新 | 還元率 | 年会費 | 特徴 | 公式サイト・詳細案内 |

| 0.3%~ | 無料 | ・高校卒業年の1月1日から申し込みOK ・海外旅行損害保険が自動付与 ・海外利用総額の3%をキャッシュバック |

||

| JCB CARD W |

1.00~10.50% ※還元率は交換商品により異なります。 |

無料 | ・入会可能は39歳までの高還元率カード ・スターバックスカードのオートチャージでポイント11倍 ・Amazon利用でポイント4倍 |

|

| 1.0%~ | 無料 |

・楽天市場の買い物でポイント還元率常時3%以上 |

||

| 1.0%~ | 無料 | ・在学中の年会費無料、マイル有効期限が無期限 ・学生専用の特典が豊富 |

||

| 0.5~1% | 無料 | ・20日30日は5%OFF ・クレジット払いで、いつでもWAON POINT2倍 ・イオン銀行の普通預金金利が最大年0.10% |

【学生向け】海外旅行でおすすめのクレジットカード5選

「ライフカード」入会後1年間はポイント1.5倍!

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 0.3~3.0% |     |

|

|

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 | 最大15,000円相当 | 盗難保険:60日前以降免除 | 無料・ETCは初年度無料 |

・年会費無料

・ETCは初年度無料(1回以上の利用で次年度無料)

・最大15,000円相当のポイントをプレゼント

L-Mallを経由しての買い物で最大25倍!

入会後1年間はポイント1.5倍。

お誕生日月はポイント3倍。

「JCB CARD W」セブン-イレブン・Amazonは4倍。スターバックスは20倍!

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

|

1.00~10.50% ※還元率は交換商品により異なります。 |

|

|

|

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 |  |

海外旅行傷害:最高2,000万円(利用付帯) 海外ショッピング:100万円限度 盗難保険:60日前以降免除 |

無料・ETC無料 |

・Amazonやセブン-イレブンはポイント4倍、スターバックスは20倍

・完全ナンバーレスカードの発行も可能(モバ即からの入会のみ対応※)

セブン-イレブンは4倍、スターバックスは20倍と日常使いに最適!

ポイント優待サイト経由の買い物が最大20倍なので、ポイントがガンガン貯まる。

年間利用額に応じて翌年のポイントが最大50%UP。

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

・モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

「Rakuten Card」還元率常時1%!楽天市場でのお買い物なら3倍

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 1~3% |     |

|

|

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 |

|

海外旅行傷害:2千万円 盗難保険:60日前以降免除 |

無料・ETCは550円 |

・ポイント還元率常時1%

・楽天市場で還元率常時3%以上!

・年会費永年無料

通常でも1%、楽天市場での買い物なら3倍のポイントがもらえるのは嬉しいわ。

コンビニや飲食店でもポイントが付くので、ポイントがいっぱい貯まるよ。

「JALカード navi」のマイルで行く!いましかできない学生旅行!

| マイル還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

|

1.0%~ |

|

|

|

| 年会費 | 入会特典 | 付帯保険 | ETC |

| 無料 |

|

海外・国内旅行傷害保険 最高1,000万円 |

1,100円 |

・在学中は年会費が無料!

・通常よりも少ないマイルで特典航空券と交換できる!

・マイル還元率1.0%以上貯まる!有効期限もなし!

マイルがザクザク貯まる学生専用のクレジットカード!

国内線の特典航空券なら50%のマイルで旅行できるのが魅力!

旅行に留学、学生ならではの空の旅をサポートしてくれるよ。

「イオンカード」毎月20・30日は5%OFF!イオン系列のお店使うなら必須のカード

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 0.5%~ |    |

- |    |

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 | 上記バナーに記載のポイント | ショッピング保険:180日間 盗難保険:61日前以降免除 |

無料 |

・毎月20日30日は5%OFF!

・家族カード・ETCカードが無料

・ミニオンズ・デザインならイオンシネマの特別鑑賞シネマチケットが1,100円(税込)!

毎月20日30日は5%OFF!さらにポイント0.5%。主婦にやさしい1枚。

クレジット払いで、いつでもWAON POINT2倍。

イオンの株主優待を使えば、3~7%キャッシュバック。

【イオンシネマ特別鑑賞 注意事項】

※ミニオンズデザインは Visa 、 Mastercard ブランドでの発行となります。

※沖縄県・西日本など一部のイオン商業施設内の他社映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。

※対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引」が適用されますのでご注意ください。

※「暮らしのマネーサイト」ログインには、イオンスクエアメンバー ID のご登録 無料 が必要となります。

※利用対象興行の 3D/4D/IMAX などの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

※お一人あたりの購入枚数には上限がございます。

※シネマチケットの購入は「本人認証( 3D セキュア)」登録済みのイオンカード(ミニオンズ)・ TGC CARD のクレジット払いに限らせていただきます。

※本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

※本特典の内容が変更になる場合や予告なく終了となる場合がございます。

※本優待特典は、本カードの番号が発行されてからご利用いただけますので、店頭受取の即時発行カードではご利用いただけませんのでご注意ください。発行当日からご利用希望の方は、 【 スマートフォン(イオンウォレット)即時発行 】 に

てお申込みをお願いいたします。

参考:【重要】イオンゴールドカード特典、イオンシネマ特典の一部変更について(2025/07/17最新)

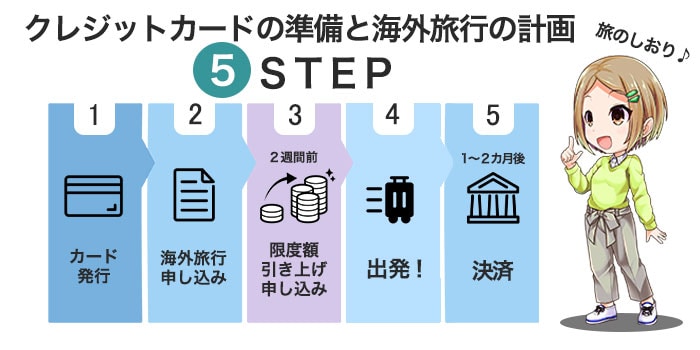

【旅のしおり】クレジットカードの準備と海外旅行の計画5STEP

この章ではクレジットカードの準備を含めた、海外旅行の計画を5つのステップに分けて紹介します。

①クレジットカードを発行する

②海外旅行に申し込む

③(旅行2週間前)限度額の引き上げ申し込み

④海外旅行出発

⑤1~2か月後に決済

ステップ通りに進めていけば、はじめての海外旅行も失敗しないわよ。

①クレジットカードを発行する

海外旅行に出発する前に、最も重要なステップがクレジットカードの発行です。

クレジットカードは海外での支払いや、予期せぬ出費に対応するための必須アイテムです。

学生向けのカードであれば年会費無料のものも多く、海外旅行保険が付帯しているカードを選びましょう。

申し込みからカードが手元に届くまでには数週間かかる場合があるため、旅行計画を立てたらすぐに申し込みを済ませるといいぞ。

②海外旅行に申し込む

旅行先を決めたら、航空券や宿泊施設の予約を行います。

予約はネットを通じて行うことが多く、クレジットカードがあればスムーズに処理できます。

また旅行代理店を利用する場合は、パッケージツアーが便利で安全です。

パッケージツアーは初めての海外旅行では言葉や文化の壁を感じることも少なく、万全のサポートを受けられるためおすすめだよ。

③(旅行2週間前)限度額の引き上げ申し込み

通常より多くの資金が必要となる海外旅行ではクレジットカードの限度額が不足しがちです。

出発の2週間前には、クレジットカードの限度額引き上げを申し込みましょう。

一度手続きを行っておけば、高額な買い物や緊急時にも対応できるようになります。

手続きはカード会社のウェブサイトや電話で簡単に手続きできますよ。

④海外旅行出発

ついに待ちに待った旅行の出発日です。次の持ち物を必ず忘れずに空港へ持っていきましょう。

- パスポート

- 航空券

- クレジットカード

特に初めて海外旅行へ行かれる場合は、フライト出発時間の3時間前までに空港に到着しておきましょう。

次の手続きに時間の余裕を持てるので、空港内を走ってギリギリに到着することを避けられるぞ。

- チェックイン

- セキュリティチェック

- 指定された搭乗ゲートへの移動

空港内では日本語が通じるので何をしてよいかわからなくなったら、早めに空港スタッフに相談しようね。

⑤1~2か月後に決済

旅行から帰国後、クレジットカードの利用明細を確認しましょう。

ほとんどのカード会社はオンラインで明細を確認でき、1〜2か月後に支払いが行われます。

次の2点を必ずチェックしましょう。

- 利用した記憶がない請求がないか

- 予定していた金額と異なる請求がないか

不明点があれば、すぐにカード会社に問い合わせるといいぞ。

海外でクレジットカードを利用するコツ

この章では、海外でクレジットカードを利用するコツを3つ紹介します。

・決済は日本円ではなく現地通貨で行う

・サインは日本語で書く

・クレカでもチップを払えるケースがある

海外旅行の初心者には必見の内容だね。

決済は日本円ではなく現地通貨で行う

クレジットカードで支払いをする際に、次の2つのどちらかを選べる場合があります。

- 現地通貨で決済するか

- 日本円で決済するか

もしどちらか選べるのであれば、現地通貨での決済を選びましょう。

現地通貨での決済を選ぶと、クレジットカード会社が手数料を計算して請求します。

一方、日本円での決済を選ぶと加盟店が手数料を計算し、加盟店の利益が上乗せされる可能性があります。

不必要な損失を避けるためにも、できるだけ現地通貨で決済することが望ましいですよ。

サインは日本語で書く

サインはカードの裏面に記載されている情報と同じ内容で書いてください。海外に行っても、ローマ字で書く必要はありません。

クレジットカードのサインには、不正利用を防ぐ役割があります。

もしカード裏面に署名がなければ、盗難や紛失した際の補償が受けられない場合があるので、注意が必要です。

また伝票に直接サインするスタイルをはじめとして、海外では日本とは異なる支払いの習慣が存在することもありますので、留意しておきます。

日本と海外の違いを理解しておくことで、海外旅行をよりスムーズかつ快適に楽しめるんだ。

クレカでもチップを払えるケースがある

旅行先の中にはチップを支払う文化があるところもあり、最近ではクレジットカードでのチップ支払いも普及しています。

たとえばレストランなどで伝票に「tip」と記載されている場合、任意の金額またはパーセンテージを記入すれば、クレジットカードでもチップを支払えます。

せっかくの海外旅行。マナーを守って文化を楽しめるように準備しておこう。

クレジットカードの海外旅行でのトラブル

クレジットカードは便利ですが、トラブルに巻き込まれる可能性もあります。主に次の2点です。

・犯罪「スキミング」に気をつけよう

・海外でクレカを紛失したら利用停止の手続きを

せっかくの海外旅行が台無しにならないよう、知識を深めてトラブルを未然に防ごうね。

犯罪「スキミング」に気をつけよう

海外でクレジットカードを使用する際に注意すべき犯罪のひとつが「スキミング」です。

【スキミングとは】

カード情報を盗む犯罪です。

入手した情報を利用してカード本体がなくても不正利用が可能となります。

スキミングには主に2種類の手口があります。

- ・接触型:ATMの挿入口や店舗の決済機に設置された特殊機器を通じて情報を盗む

- ・非接触型:人ごみでカバンなどに特殊機器を近づけて情報を盗む

特殊機器の設置は非常に巧妙であり、見破るのは困難です。

接触型の被害を防ぐためには、怪しいATMや店舗でのカード使用を避けることが最も効果的です。

非接触型の被害を防ぐためには、クレジットカードを特殊なポーチやカバンに入れておくことで安全性が向上します。

万が一被害に遭った場合は、クレジットカードの保険で被害額が全額保証されますので、すぐにカード会社に連絡しよう。

海外でクレカを紛失したら利用停止の手続きを

もしクレジットカードが紛失または盗難に遭った場合、まず行うべきはカードの利用停止です。

最初に警察へ連絡するのではなく、カード会社に連絡してカードを停止しましょう。

警察への報告中に不正利用が進むと、被害額が増える可能性があるためです。

スマホで「○○カード 紛失盗難」と検索し、表示される専用の窓口にすぐに電話してください。電話先で、カードの利用停止手続きを行えます。

その後、保険を通じて被害額の補償を申請し、カード会社の指示に従ってカードの再発行を行ってください。

海外渡航前には、紛失や盗難時の緊急連絡先をメモしておくことで、いざというときに慌てずに対応できるね。

まとめ | 学生の海外旅行にはクレジットカード2枚持ちがおすすめ

学生でも海外旅行にはクレジットカードを持つべき理由と、クレジットカードの選び方について紹介しました。

クレジットカードを初めて使う際には、押さえておくべきポイントがいくつかあります。

あらかじめ対策を確認しておけばトラブルを未然に防げられます。

最後に、この記事の重要な部分だけおさらいします。

・クレジットカードを持つと支払いが簡単に済むだけでなく、旅行保険も付帯される

・旅行保険は「自動付帯」がおすすめ。特別な手続きが不要

・メインカードとサブカードの2枚を持っておくと安心

・2枚の同時申請は審査が通りにくいので、まず1枚を作っておくのがおすすめ

海外旅行の計画を立てているいま、まだクレジットカードを作成していなければ審査の期間をずらすためにも、1枚作っておくとよいでしょう。

どのカードがいいか迷ったら、この記事で紹介した4つの学生向けカードで年会費無料のものを選んでみてください。

最後までお読みいただき、ありがとうございました。