(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

1―はじめに

日本銀行「資金循環」によれば、5年前(2017年度末)の1,848兆円をピークに2019年度にかけて減少傾向にあった家計金融資産は、コロナ禍で経済が停滞する中増加に転じ、2021年度末には2,000兆円を超えている。負債を差し引いた差額でみても、2019年度末の1,462兆円から2021年度末には1,632兆円と初めて1,600兆円を超えている。

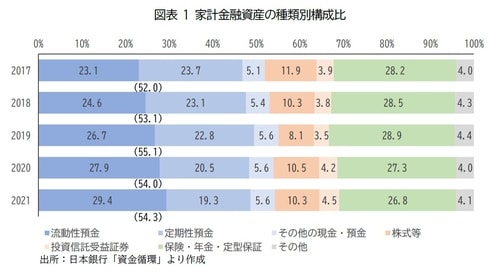

金融資産の構成比としてみると、依然として「現預金」が過半を占めて横ばいで推移しているものの、その内訳では「定期性預金」が一貫して低下し、「流動性預金」への資金の滞留が起こっている様がみてとれる(図表1)。

また、「保険・年金」は2019年の28.9%から2021年には26.8%と2ポイント低下し、「株式等」が8.1%から10.3%へと2ポイント、「投資信託受益証券」が3.5%から4.5%へと1ポイント、それぞれ増加している。

このように、家計全体としてみると金融資産はコロナ禍で2020年度以降の2年間に大きく増加している。

一方で、厚生労働省「被保護者調査」によれば生活保護の被保護世帯は増加の一途を辿っており、直近の2022年9月時点で164万世帯、202万人に及んでいるほか、厚生労働省「国民生活基礎調査」における2018年時点の相対的貧困率*1は15.4%であったのに対し、2021年の同調査における可処分所得の金額階級別分布では、2018年調査時点の貧困線である127万円を含む150万円未満の世帯は16.3%であり、2021年調査における貧困線が可処分所得の中央値(300~350万円未満)の半分である「150~200万円未満」の範囲に上昇しているとすれば相対的貧困率は2割を超えている可能性も考えられる。

家計の金融資産はどのように分布し、どのような金融商品で保有されているのだろうか。本稿では、2,000兆円を超える家計金融資産の偏在の状況および家計ポートフォリオの状況について各種統計および(株)日経リサーチ社が2021年10~11月に実施した「生活者金融定点調査 金融RADAR(R) 2021(以下、金融RADAR)」(調査対象は首都圏40km圏在住の20~74歳男女個人。有効回収数2,843サンプル)の個票データを用いて分析した結果を示す。

*1:相対的貧困率とは、等価可処分所得(世帯人員の歳を調整するため世帯の可処分所得を世帯人員の平方根で除した値)について、中央値の半分以下となる世帯の割合を指す。後述する貧困線は、相対的貧困率の基準となる等価可処分所得の中央値の半分に該当する所得である。