『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「クレジットカードのデメリットと対策は?」

「不正利用や使い過ぎで大事なお金がなくなるのは避けたい」

「クレジットカードは作るべき?」

といった悩みを持つ人はきっと多いはず。

クレジットカードは翌月にまとめて口座から引き落とされるため、キャッシュレスで便利な支払手段です。

しかもポイント還元などの付帯サービスもついているので、現金だけの生活よりお得です。

一方、不正利用で大切なお金を失ったり、使い過ぎで生活が破綻するリスクがあります。

そこでこの記事では、クレジットカードの9つのデメリットを対策と併せて詳しくお伝えします。

カードを安全に使ってお得に生活を送る方法がわかるので、ぜひ最後まで読んでくださいね。

・クレジットカードは作るべきか

・デメリットと対策

・クレジットカードを持つメリット

・おすすめのクレジットカード

・安全にクレジットカードを使うポイント

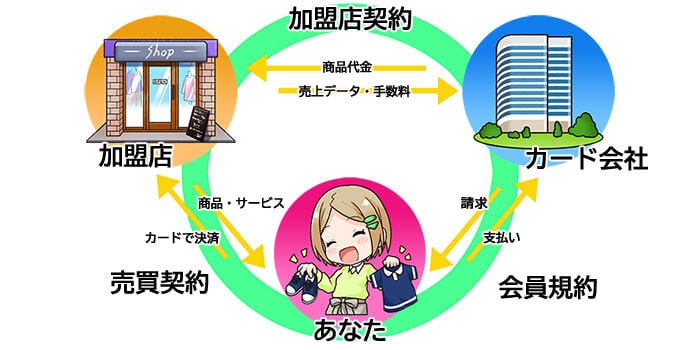

クレジットカードの基本的な仕組み

クレジットカードは以下6つの仕組みで成り立っています。

1.加盟店が商品・サービスを提供

2.あなた(クレカ会員)がカードを提示して購入

3.売上データがカード会社に行く

4.カード会社が加盟店に売上代金を支払う

5.カード利用明細があなた(クレカ会員)に届く

6.あなた(クレカ会員)がカード会社に支払う

簡単に言うと、商品・サービス代金をカード会社が立て替えて支払い、翌月にまとめてカード会社に払うイメージです。

クレジットカードは便利だが注意点もある

クレジットカードは便利ですが、注意点があります。

キャッシュレスでスムーズに会計できたり、ポイントが貯まるなどがメリットです。

一方、カード非対応のお店では使えなかったり、実際のお金が動かないためつい使い過ぎてしまうといったデメリットがあります。

このようなカードの特徴を知って、安全かつ計画的に使いましょう。

クレジットカードのデメリットはほとんどが対策可能

クレジットカードのデメリットはほとんどが対策できます。

計画的に使い引き落とし方法を正しく選択すれば、資金繰りに困ったり支払いを滞納する事態にはならないからです。

万が一不正利用されてもカード会社に連絡すれば、補償される制度があります。

ただし年齢制限や職業など、どうにもならないデメリットもあります。

クレジットカードは作るべきか

キャッシュレス化が進む今の時代、クレジットカードは作るべきです。

使い方にさえ気を付ければ、便利でお得に生活できるからです。

カードによって特典の内容が異なるので、普段の生活でより多くの特典を受けられるカードを選びましょう。

クレジットカード 9個のデメリットと対策

クレジットカードのデメリットを徹底解説します。

・審査に落ちると使用できない

・使い過ぎによる破産

・年会費がかかる場合がある

・非対応のお店では使えない

・口座引き落としの資金負担

・引き落とし不能になると信用情報に傷がつく

・支払方法によっては手数料がかかる

・限度額に達すると使えなくなる

・不正利用のリスク

ほとんどは対策できるので安心してくださいね。

審査に落ちると使用できない

入会時の審査に落ちると、クレジットカードは使用できません。

満18才以上で安定した収入があっても審査に落ちた人がいるので、カード会社は独自の審査基準を設けていると考えられます。

何社かに審査基準を問い合わせてみましたが、不正防止の観点から教えてもらえませんでした。

単なる申し込み内容の不備で落ちたのなら再チャレンジで通る可能性がありますが、それでも落ちたら諦めて別の会社に申し込みましょう。

使い過ぎによる破産

2つ目は使い過ぎによる生活の破綻リスクです。

カードはいくら使っても現金が物理的に動かないので、お金を使っている感覚が鈍り、つい使い過ぎてしまいます。

毎月の上限額を決めるなど、計画的に使いましょう。

家族カードを作った場合は、使い過ぎる可能性が上がるので、さらに注意が必要だ。

家族カードの詳細

| 家族カードとは | |

| 内容 | ・契約者の家族に追加で発行するクレジットカード |

| メリット |

・契約者と同様の付帯サービスを受けられる ・年会費が無料or契約者より安い ・家計管理がしやすい |

| 注意点 |

・利用代人は契約者の口座から引き落とされる ・利用可能枠は契約者の枠が使われる ・18才未満は申し込めない |

年会費がかかる場合がある

カードによっては年会費がかかります。

無条件でかかるものや、年に一度も利用がないとかかるものなどさまざまです。

ポイント還元率が高くても、年会費が高いとトータルで損する可能性があるので、カードの条件をよく確認しましょう。

非対応のお店では使えない

クレジットカード非対応のお店では使えない点は、諦めるしかありません。

カード払いを導入すると、お店がカード会社に手数料を払うコストが生じるため、全てのお店が導入しているわけではないからです。

カードが使えない事態に備えて、多少の現金は持ち歩く必要があります。

口座引き落としの資金負担が重くなる

5つ目は、口座から引き落とされる資金負担が重くなることです。

その理由は、1ヶ月分の利用額が翌月にまとめて引き落とされるから。

収入の範囲内でやりくりできるような使い方をしましょう。

「思ってたより引き落とし金額が多い!」と焦らないために、しっかり資金管理する必要があるわね。

引き落とし不能になると信用情報に傷がつく

口座から利用代金の引き落とし不能を起こすと、信用情報に傷がつきます。

銀行でローンが組みにくくなったり、追加でクレジットカードを作りにくくなるといったデメリットがあります。

利用明細を見て引き落とされる金額を把握し、忘れずに口座にお金を入れてください。

引き落とし口座の残高は定期的に確認しておこう。

支払方法によっては手数料がかかる

支払方法によっては手数料がかかります。

リボ払い・分割払いは支払い期間を延ばせますが、カード会社に手数料をとられます。

一括で払えるなら一括払いにして、余計なコストを削減しましょう。

安易に分割払いを繰り返すと、手数料で支払額が膨らむわよ。

限度額に達すると使えなくなる

クレジットカードにはひと月の利用限度額があります。

経済的な破綻防止や、不正利用による被害拡大を防ぐためです。

カードの利用期間や金額、職業、収入に応じて限度額は増えていきます。

冠婚葬祭などで高額な支払いをしたい時は、カード会社に連絡すれば一時的に限度額を増やしてもらえますよ。

不正利用のリスク

紛失やハッキング、カード番号の盗み見などで不正利用されるリスクがあります。

身に覚えのない利用明細に気づいたら、すぐにカード会社に連絡して止めてもらいましょう。

カード会社によって、連絡した日から60日前までの不正利用分が補償されるケースが多いです。

おかしな支払いがないか、利用明細を毎月チェックしよう!

クレジットカード 4つの大きなメリット

クレジットカードを持つことによるメリットはたくさんあります。

ここでは代表的なものを4つ紹介します。

・現金を持ち歩く必要がない

・利用に応じてポイントやマイルが貯まる

・定期的な支払いが楽になる

・社会的信用を得られる

下記の記事で13のメリットを詳しく解説しているので、ここでは簡単に触れておきます。

あわせて読みたい:【クレジットカード13のメリット】賢い使い方とデメリット対策

現金を持ち歩く必要がない

ひとつ目は、現金を持ち歩く必要がない点です。

財布が軽くなり、現金をおろすATM手数料も節約できます。

レジで小銭を探さずに済むため、会計もスムーズです。

ただし、カードが使えないお店もあるので多少の現金は持ち歩く必要があります。

利用に応じてポイントやマイルが貯まる

利用に応じてポイントやマイルが貯まります。

カードによって貯まる条件や還元率が異なり、年会費が高いほど還元率が高い傾向にあります。

せっかく貯めたポイントやマイルも使えなければ意味がないので、自分の生活スタイルに合う条件のカードを探しましょう。

下表に還元率が高くて年会費無料のクレジットカードをまとめたので、カード選びの参考にしてください。

定期的な支払いが楽になる

定期的な支出にクレジットカードを登録しておけば、窓口やコンビニに支払いに行く手間を省けます。

公共料金やスマホ代などの支払いを負担している世帯主は、検討してみましょう。

ポイントやマイルも貯まるのでお得ですよ。

社会的信用を得られる

4つ目は、社会的信用を得られる点です。

クレジットカードの利用期間や金額が積み上がると、信用情報として登録されます。

継続的に利用することで信頼できる人間だと思ってもらえるため、銀行でローンを組みやすくなったり、複数のクレジットカードを作りやすくなるといったメリットがあります。

便利でお得!おすすめのクレジットカード

クレジットカードはデメリット対策がしっかりできれば、とても魅力的なカードということがわかったのではないでしょうか。

ここで、初めてクレジットカードを作る人にもおすすめできるカードを6つ紹介します。

【最初の1枚にもおすすめ! 年会費無料・高還元率のクレジットカード6選】

- パートナー店で利用するとさらに高還元【JCB CARD W】

- 楽天ポイントがとにかくよく貯まる【楽天カード】

- 基本還元率が1.2%のお得なカード【リクルートカード】

- ナンバーレスカードで安心安全【セゾンパール・アメリカン・エキスプレス(R)・カード】

- PayPayやYahoo!ショッピング利用者には必須の1枚【PayPayカード】

- 全国のイオングループ対象店でお得に買い物ができる【イオンカード】

ぜひ参考にして、自分の生活スタイルに合ったものを選んでください。

あわせて読みたい:【専門家が選ぶ】おすすめクレジットカード!2022年最新版

「JCB CARD W」セブン-イレブン・Amazonは4倍。スターバックスは20倍!

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

|

1.00~10.50% ※還元率は交換商品により異なります。 |

|

|

|

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 |  |

海外旅行傷害:最高2,000万円(利用付帯) 海外ショッピング:100万円限度 盗難保険:60日前以降免除 |

無料・ETC無料 |

・Amazonやセブン-イレブンはポイント4倍、スターバックスは20倍

・完全ナンバーレスカードの発行も可能(モバ即からの入会のみ対応※)

セブン-イレブンは4倍、スターバックスは20倍と日常使いに最適!

ポイント優待サイト経由の買い物が最大20倍なので、ポイントがガンガン貯まる。

年間利用額に応じて翌年のポイントが最大50%UP。

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

・モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

「Rakuten Card」還元率常時1%!楽天市場でのお買い物なら3倍

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 1~3% |     |

|

|

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 |

|

海外旅行傷害:2千万円 盗難保険:60日前以降免除 |

無料・ETCは550円 |

・ポイント還元率常時1%

・楽天市場で還元率常時3%以上!

・年会費永年無料

通常でも1%、楽天市場での買い物なら3倍のポイントがもらえるのは嬉しいわ。

コンビニや飲食店でもポイントが付くので、ポイントがいっぱい貯まるよ。

「リクルートカード」1.2%が基本還元率の最強お得カード!

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 1.2%~ |

|

|

|

| 年会費 | キャッシュバック | 付帯保険 | ETC |

| 永年無料 |

|

海外旅行傷害:2千万円 国内旅行傷害:1千万円 ショッピング保険200万円 盗難保険:60日前以降免除 |

無料 |

・驚異の高還元率1.2%だからすぐ貯まっていろいろ使える

・リクルートのサービスで利用すると最大4.2%ポイント還元!

・貯まったポイントはPontaポイントやdポイントへの交換、Amazonでも利用可

リクルートカードは年間こんなにお得!

「セゾンパール・アメリカン・エキスプレス(R)・カード」QUICPay2%還元!

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 0.5~2.0% |     |

|

|

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 1,100円(初年度無料) | 最大8,000円相当 | 盗難保険:61日前以降免除 | 無料 |

・年会費が初年度無料、2年目以降も1回のショッピング利用で無料

・最短5分で発行

・最大8,000円相当のポイントをプレゼント

QUICPay2%還元(2022年10月31日利用分まで)!

憧れのステータスカード!完全ナンバーレスで安全だ。

還元率について

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

「PayPayカード」ソフトバンクユーザーやPayPay利用者にお得!

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

|

1~1.5% |

|

- |    |

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 | なし | なし | 無料・ETCは550円(税込) |

・「PayPay決済」「PayPay残高チャージ」「nanacoクレジットチャージ」でポイントが貯まる

・Yahoo!ショッピングなら3%付与 さらに「5のつく日」は+4%

PayPayへの直接チャージできる、唯一のクレジットカード!

Yahoo!ショッピングで最大で5.0%もの還元を受けられるよ。

「イオンカード」毎月20・30日は5%OFF!イオン系列のお店使うなら必須のカード

| 還元率 | 電子マネー・スマホ決済 | ポイント交換 | 国際ブランド |

| 0.5%~ |    |

- |    |

| 年会費 | キャッシュバック | 付帯保険 | 家族カード・ETC |

| 無料 | 上記バナーに記載のポイント | ショッピング保険:180日間 盗難保険:61日前以降免除 |

無料 |

・毎月20日30日は5%OFF!

・家族カード・ETCカードが無料

・ミニオンズ・デザインならイオンシネマの特別鑑賞シネマチケットが1,100円(税込)!

毎月20日30日は5%OFF!さらにポイント0.5%。主婦にやさしい1枚。

クレジット払いで、いつでもWAON POINT2倍。

イオンの株主優待を使えば、3~7%キャッシュバック。

【イオンシネマ特別鑑賞 注意事項】

※ミニオンズデザインは Visa 、 Mastercard ブランドでの発行となります。

※沖縄県・西日本など一部のイオン商業施設内の他社映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。

※対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引」が適用されますのでご注意ください。

※「暮らしのマネーサイト」ログインには、イオンスクエアメンバー ID のご登録 無料 が必要となります。

※利用対象興行の 3D/4D/IMAX などの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

※お一人あたりの購入枚数には上限がございます。

※シネマチケットの購入は「本人認証( 3D セキュア)」登録済みのイオンカード(ミニオンズ)・ TGC CARD のクレジット払いに限らせていただきます。

※本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

※本特典の内容が変更になる場合や予告なく終了となる場合がございます。

※本優待特典は、本カードの番号が発行されてからご利用いただけますので、店頭受取の即時発行カードではご利用いただけませんのでご注意ください。発行当日からご利用希望の方は、 【 スマートフォン(イオンウォレット)即時発行 】 に

てお申込みをお願いいたします。

参考:【重要】イオンゴールドカード特典、イオンシネマ特典の一部変更について(2025/07/17最新)

クレジットカードを安全に使う3つのポイント

クレジットカードを安全に使うポイントは次の3つです。

・ひと月の利用上限額を決める

・安易にカード情報を入力しない

・キャッシングは使わない

不正被害や生活破綻を避けるため、しっかり覚えておきましょう。

ひと月の利用上限額を決める

ひとつ目のポイントは、ひと月の利用上限額を決めることです。

収入と支出のバランスを取ることができ、経済的破綻を防げます。

まずは家計簿をつけるところから始めてみましょう。

安易にカード情報を入力しない

ネット上で安易にカード情報を入力するのは危険です。

フィッシングサイトにカード情報を盗まれる恐れがあります。

3Dセキュアなどのセキュリティ措置が取られているサイトなら安全です。

通常、ログイン認証にはIDとPWが求められるはずなので、ログイン時にクレジットカード情報の入力を求めるサイトはほぼ詐欺です。

キャッシングは使わない

キャッシングの利用は避けましょう。

|

【キャッシングを避けるべき理由】 |

|

・一般の銀行より利息が高い ・クレカの使い過ぎで資金不足→キャッシングで借りるという負の連鎖になりやすい ・のめり込むと借金を返せなくなって破産する恐れがある |

クレジットカードを作る時にキャッシング枠が設定されるので、選べる場合は枠を設定しない方が無難です。

まとめ クレジットカードのデメリットを知って安全に使おう!

クレジットカードはキャッシュレスで買い物ができて、ポイントやマイルが貯まるなど便利でお得なカードです。

上記で紹介した「クレジットカードのデメリットと対策」を知っておけば、収入の範囲内で安全に利用できますよ。

最後にもう一度、内容を確認しましょう。

・クレジットカードは便利な反面デメリットもある

・正しく使えばメリットの方が大きい

・審査に通れるならクレジットカードを1枚は持っておくべき

キャッシュレスがますます進む時代、クレジットカードが使えるお店が増えてきました。

日常的な買い物でもカードを使う人が増えているので、ポイントやマイルを貯めてお得な生活を送ってみてはいかがでしょうか。

まだ持っていない人には、次の6つのクレジットカードをおすすめします。

【最初の1枚におすすめ! クレジットカード6選】

- パートナー店で利用するとさらに高還元【JCB CARD W】

- 楽天ポイントがとにかくよく貯まる【楽天カード】

- 基本還元率が1.2%のお得なカード【リクルートカード】

- ナンバーレスカードで安心安全【セゾンパール・アメリカン・エキスプレス(R)・カード】

- PayPayやYahoo!ショッピング利用者には必須の1枚【PayPayカード】

- 全国のイオングループ対象店でお得に買い物ができる【イオンカード】

最後までお読みいただきありがとうございました。