\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

令和2年の税制改正で、海外中古不動産スキームに規制

日本の既存住宅は築年数が経過するにつれて価格が下落する傾向にあるのに対し、米国では不動産価格が落ちにくく減価償却の対象となる建物比率が高い傾向にあります。海外不動産投資による節税スキームは、このような米国中古住宅の特性を利用して、多額の減価償却費を計上することで不動産所得を赤字にして、その損失額と給与所得等と損益通算するといったものです。

令和2年度の税制改正では、こうした節税策を封じるために、「簡便法等による耐用年数を基に計算した国外中古建物の減価償却費に相当する部分の損失を不動産所得の計算上なかったものとみなす」という規制が設けられました。

この特例は令和3年以降の各年における不動産所得の計算に適用されますが、すでに投資家が保有している中古建物も対象とするものです。海外不動産に係る税制改正の規制は、租税法規不遡及の原則に則り、今後新たに取得する海外不動産から適用されるものと考えられていましたので、既存の中古建物も規制の対象とされたことは専門家でも予想外のことでした。

改正後も、法人は耐用年数計算・損益通算が可能!

令和2年度の税制改正の規制は、令和3年以降の個人の不動産所得が対象で、法人が保有する中古の海外不動産は規制の射程距離外となっています。つまり、法人税については規制が入っておらず、簡便法による4年間での減価償却も、法人の事業利益との損益通算も可能です。法人が米国不動産投資によって得られる税メリットを確認してみましょう。

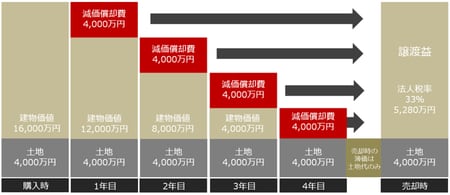

たとえば、2億円の物件の場合、建物割合80%とすると、2億円×80%=1億6,000万円を4年で償却するので、年間4,000万円の償却費を計上することができます。年間4,000万円の減価償却費を計上した場合、法人税の実効税率を33%とすると、1年で1,320万円(=4,000万円×33%)を節税することができます。この節税は、4年間できますので、トータルで、課税利益で1億6,000万円(=4,000万円×4年)、税額で5,280万円(=1,320万円×4年)の課税のタイミングをスライドさせることが可能です。

米国不動産は流動性が高く、いつでも売却し、現金化することが容易です。そのため、出口のタイミング、すなわち、譲渡益計上のタイミングを戦略的に設定することが可能です。具体的には、売却時期を経営者・役員の退職金支給や多額の設備投資の時期、一時的な業績悪化などの資金需要に合わせることで、譲渡益と事業経費を損益通算することが可能です。

米国不動産はいつでも換金可能ですので、減価償却の中途であっても、値上がりしたタイミングで売ることも可能です。また、仮に法人の事業所得に欠損が出た場合でも、急いで売却する必要はありません。法人の青色申告欠損金は9年間繰越し、10年間控除できますので、物件の値上がりのタイミングを計り、売却時期を調整することで、譲渡益と繰越欠損金を相殺して損益通算することも可能です。

米国不動産投資は、投資メリット+税効果も期待できる

ここまで見てきましたように、米国不動産投資による法人の税効果としては、2億円の物件で、建物割合80%の場合、①減価償却費(年間4,000万円)で利益圧縮が可能、②累計1億6,000万円の課税利益をスライド可能、③譲渡時期(利益計上のタイミング)を戦略的に設定可能、④値上がりのタイミングで譲渡益と繰越欠損金の相殺(損益通算)が可能、の4つが挙げられます。

法人の場合、各種の税額控除特例などのほかは、基本的に税金の繰延べとなります。米国不動産投資の税効果も、税金の繰延べまたは将来の費用損失との損益通算ですので、永久的な節税にはなりません。

しかし、米国不動産の場合、①世界の基軸通貨であるドル建て資産を保有できること、②米国の不動産市場が好調で、安定的な不動産賃料(インカムゲイン)が期待できること、③中古不動産の市場が活発なことから売却しやすく、また、不動産価格の上昇が期待できること、④購入不動産を担保とした融資利用が可能で、投下資金以上(レバレッジ効果)の損金計上や投資効果が期待できることが投資効果として挙げられます。

特に、不動産賃料(インカムゲイン)については、家賃収入の実質利回りが4%であれば、全額を自己資金で購入した場合、繰延べして後々支払うことになる税金と同額の資金を7年弱(法人税の実効税率34%÷4%=8.5年)で回収することができます。米国不動産については、このような投資メリットに加え、税効果も期待できることから、多くの会社経営者や法人オーナーからひそかな注目を集めています。

菅井 幸彦

菅井幸彦税理士事務所 代表