取得資産を少しずつ経費計上できる「減価償却」

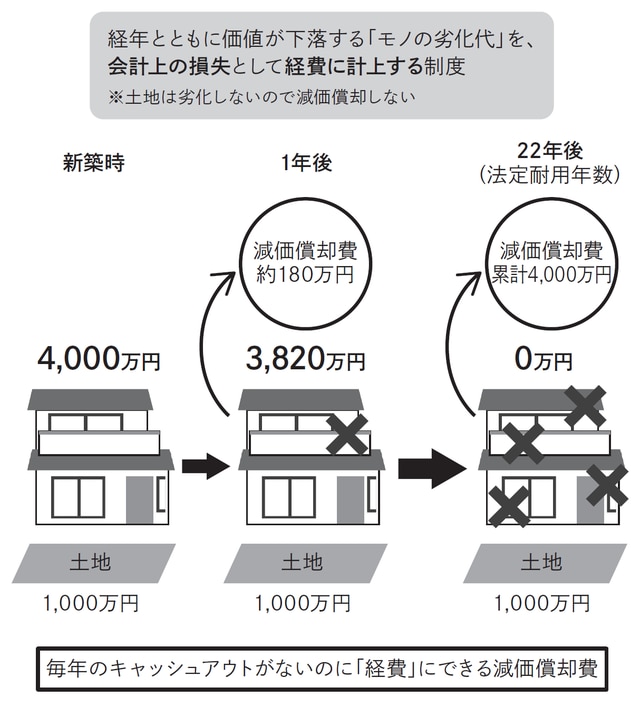

皆さんもご存じのとおり、「減価償却」とは、時の経過とともに価値が下がってしまう資産について、購入した時の金額を一定の期間で按分し費用として計上することです。不動産投資については、「土地」は時の経過で価値が下がらないものとして、減価償却できません。しかし、「建物」は減価償却の対象となります。

日本の不動産は、建物よりも土地の価格が高いため、相対的に減価償却できる部分が少なくなります。他方、アメリカの不動産は建物の価格が高いため、日本の不動産に比べて減価償却できる部分が大きくなります。例えば毎年500万円の減価償却ができる場合には、その500万円を費用(経費)として計上することで、その分、課税所得を減らすことができるわけです。

ただし、日本の不動産については、例えば価格5,000万円の中古一戸建ての場合、土地の価格が4,000万円、建物の価格が1,000万円といった割合になるのが一般的で、築古の物件になれば、土地の価格が不動産価格のほとんどを占めるケースも珍しくありません。

一方アメリカにおいては、日本とは異なり、建物に対する評価が非常に高く、取引価格のうちの8割を建物の価格が占める物件も数多く存在しています。そのため、減価償却による費用計上が大きくとれるというメリットがあります。

[図表1]減価償却とは?

木造の中古物件が主流となるアメリカ不動産市場

アメリカの不動産市場においては、木造の中古物件が主流となっており、アメリカ人は管理状態の良い中古物件を好む傾向があります。実際、築50年を超えるような木造住宅でも、建物にしっかりと価値がつき、通常の価格で頻繁に取引されています。日本ではなかなか考えられないことですが、この日米ギャップがアメリカ不動産投資によるタックスメリットにつながります。

日本の税制では、木造住宅の耐用年数は22年と定められています。新築の木造建物は22年間で価値がゼロになるという考えのもと、税制度がつくられています。

それでは、築22年を過ぎた建物を取得した場合は、どうなるのでしょうか。この場合の償却期間は4年間の短い期間で減価償却をすることが可能です。アメリカで築22年を経過した建物を購入すれば、日本の税法に則り、その建物の購入価格の4分の1ずつを4年間で一気に費用計上できるということです。

前述の通り、アメリカの不動産は土地よりも建物の価値が占める割合が大きく、償却額が大きくとれるうえ、中古物件が取引の主流になっているため、築22年を過ぎた木造の物件であっても、きちんと管理・修繕が行われていれば、古いという理由だけで評価が著しく低くなることはありません。適切なエリアを選べば、中古だから借り手が見つからないというケースも少なく、安定的なインカムの確保が期待できます。インカムをしっかりと確保しながら、購入後の4年間は日本の確定申告時に大きなタックスメリットを享受できることになるのです。

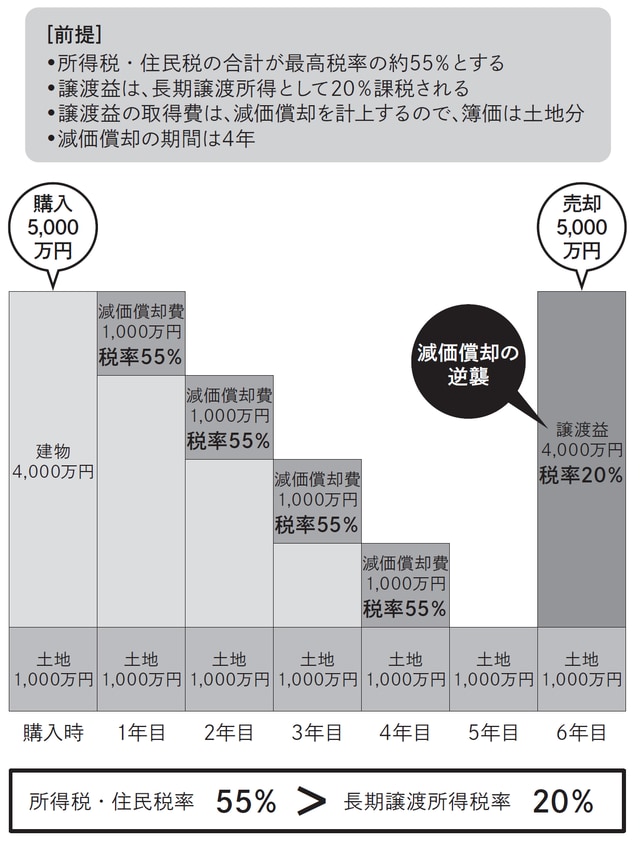

[図表2]減価償却のイメージと売却時の税金