駅から「徒歩10分以内」が1つの目安になるが…

――横浜といっても、さまざまな性格のエリアがあり、また各エリアの中でも土地の状況は千差万別です。それを踏まえて、アパート投資はどんな土地で行うのが良いのでしょうか?

柴田 まずエリアですが、アパートの供給が過剰なエリアは、基本的に避けるべきかと思います。供給の状況については、各種データや地元のリーシング業者に確認すれば、すぐにわかります。似たような企画のアパートが多く賃貸募集されており、しかも長期間動きのない物件が多いエリアは供給過剰でしょう。

あるエリアでは、部屋割りの小さなアパートが一時期多く建てられました。現在では供給過剰状態であり、同じようなアパートをこのエリアに建てても運営は難しいかと思います。このようなエリアはシティネットでも把握しており、仕入れや紹介をしないよう注意をしています。

――同じエリア内で、良い場所、悪い場所というのはあるのでしょうか?

柴田文治 氏

柴田 まず駅近であることで、徒歩10分以内が目安となります。周辺環境は、アパートの入居には案外影響しません。たとえば、嫌悪施設(墓地など)が隣だったり、国道の近くだったりしても、気にしない人は意外といます。日当たりもそうですね。「どうせ日中は働きに出かけているから関係ない」と考える人はけっこう多くいます。もちろん、立地によっては家賃設定や販売価格を調整することもありますが、場所を選ぶ際に、これらはそれほど重要な要素とはなりません。

では、駅から10分以上の物件には投資すべきではないかといえば、まったくそんなことはありません。駅から遠くても、エリアの特徴、立地の特徴を活かした企画によって、投資物件としての魅力を出すことは十分に可能です。この企画力の部分が、投資用不動産にとって重要な要素であり、また不動産業者によって差が出るポイントでもあります。

収益シミュレーションはDCF法で綿密に実施

――投資案件としての優劣は、どう判断すればよいのでしょうか?

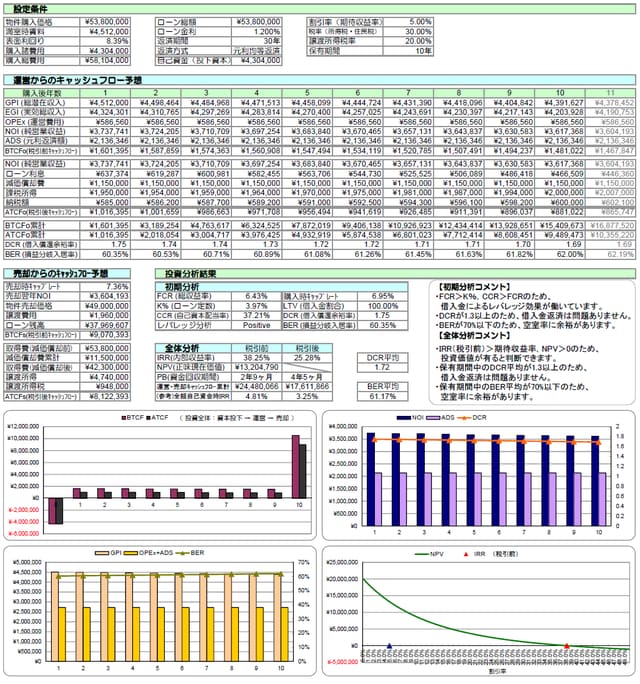

柴田 不動産投資の目的は、キャッシュを回収して利益を出すこと、平たくいえば「儲けること」です。ですから、どれだけ儲かるのかを数字で判断しなければなりません。シティネットでは、物件ごとに物件価格と資金、費用を想定し、ディスカウントキャッシュフロー法により、詳細な収益シミュレーションを行います(下記図表)。

[図表]物件の収益シミュレーション

一般的にはわかりやすい「表面利回り」も記載しており、これも1つの目安となりますが、もっと重要なポイントがあります。まず、実効総収入(入居率を勘案した収入)から運営費用を差し引いた総営業収益(NOI)です。また、投下した自己資本に対して得られる年間のキャッシュフローを見るための自己資本配当率(CCR)、そして出口後の全体の収益率を見るIRR(内部収益率)なども、重要なポイントです。

不動産投資に慣れていないと、このあたりの数字の見方はわかりにくいので、特に丁寧にご説明をして、その物件に投資すべきか否か、投資判断の参考にしていただきます。