下請事業者の早期資金化ニーズに応じた資金供給

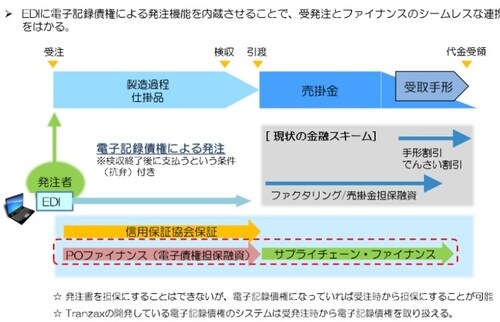

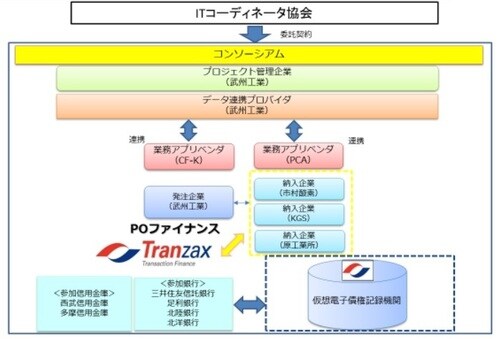

――現在、6つの金融機関とメーカー、Tranzaxが参画しているコンソーシアムでPOファイナンスの実証実験が進められています(図表1)。POファイナンスによって、企業活動はどのように変わるのでしょうか?

小倉 POファイナンスは、簡単に言うと現金決済よりも早く資金化できる決済の仕組みなのです。「Purchase Order」とは文字通りの発注書です。この発注書を電子記録債権化することで、金融機関が担保に取れるようになるため、下請事業者の早期資金化ニーズに応じて資金供給を行うことができるのです。

――これまでの決済の違いはスピードにあると?

小倉 下請代金支払遅延等防止法では、下請事業者への支払いを「給付受領後60日以内」と定められています。だから、現金決済の場合は、発注書をもらった下請事業者が製品を作って納品し、その製品を受領した発注者が月末に締めて翌月末払いというのが一般的。さらに、下請法では手形払いとする場合は、その支払いサイトを繊維業で90日以内、その他業種で120日以内にすることと定められています。

このサイトについては、昨年12月に公正取引委員会が「段階的に短縮に努めることとし、将来的には60日以内にするよう努めることと」と定めた「下請代金の支払手段について」という通達を出したことで産業界をあげて短縮する方向で進められていますが、それでも60日です。つまり、納品してから翌々月に手形で支払われれば、満額現金化できるのは早くて120日後となるわけです。

POファイナンスならば発注書を電子記録債権化して、金融機関がそれを担保に融資を行うことになるので、納品前に現金化することも可能になります。具体的には発注段階で半額、納品受領後に検収を済ませた時点で即、もう半額の現金化が可能なので少なくとも現金払いよりも30日以上早く現金を受け取れるようになります。

[図表1] 実証プロジェクトの概要図

「一括ファクタリング」と「POファイナンス」の違い

――発注書の電子記録債権化と“電子手形”は異なるのでしょうか?

小倉 手形というのは法律上抗弁が切断されています。納品受領後に1億円の手形を振り出して支払ったとします。その後、不良品が見つかって8000万円の価値しかなかったと判明しても、「減額しろ」という抗弁することはできません。手形は受け取った下請事業者が、さらに孫請けへの支払いに利用したりと、広く流通します。そのため、投資家保護を目的にこのように抗弁が切断されているのです。電子記録債も制度上は抗弁が切断されているので、電子手形も同様です。

しかし、POファイナンスでは電子記録債権法の「抗弁を切断しない」という条件設定も可能という任意的記録事項を利用して、「契約書通りに納品されたら支払う」という抗弁をつけています。まだ納品されておらず支払いが確定しない“債権”を譲渡することになるから、このような抗弁権が不可欠なのです。

――では、大手メーカー等が取り入れている一括ファクタリングとPOファイナンスの違いはどこにあるのでしょうか?

小倉 一括ファクタリングは発注者が納品受領したのち、検収を済ませた時点で確定する売掛債権を担保に、下請事業者の資金化ニーズに応える仕組みになります。当然、発注書の段階で資金を供給することはできません。POファイナンスのほうが圧倒的に早く資金化できるわけです。

――早くなる分、資金化にかかるコストは上がりそうです。

小倉 実は一括ファクタリングとほぼ変わりありません。一般的に振り出された手形を金融機関に持ち込んで割り引いてもらう場合には、持ち込んだ人の信用に応じて割引金利が設定されるので、中小企業の場合は短期プライムレート(1.475%)+αで、2%を超えることもザラです。対して、一括ファクタリングは売掛債権の債務者となる発注企業の信用に応じて金利が設定されるので、短期プライムレートというのが一般的です。

同様に、POファイナンスも発注企業の信用に応じて各金融機関が金利を設定するので変わりないのです。ただ、発注書の電子記録債権化に際して、信用保証協会の保証を付けると2%を超える可能性もあります。POファイナンスを利用したいという銀行のなかには、発注書どおりの納品ができないリスクなどを考慮して、保証付きを要望されているところもあるのです。この場合は、信用保証協会の保証率が金利に上乗せされることになります。

[図表2] POファイナンス®の概要