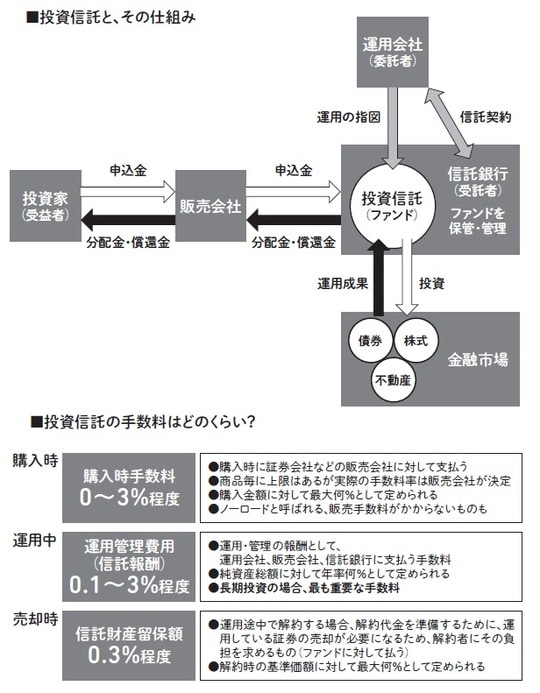

海外への投資は怖いという不安は、2,647もの銘柄におかずをわける「お弁当箱」のような投資信託の仕組みを知ることで、安心感に変えることができます。本記事では、『増やしながらしっかり使う 60歳からの賢い「お金の回し方」』(KADOKAWA)より一部を抜粋・再編集して、著者でFPの横田健一氏が、投資信託の基本について詳しく解説します。

「世界株ファンド」がオススメとされている理由

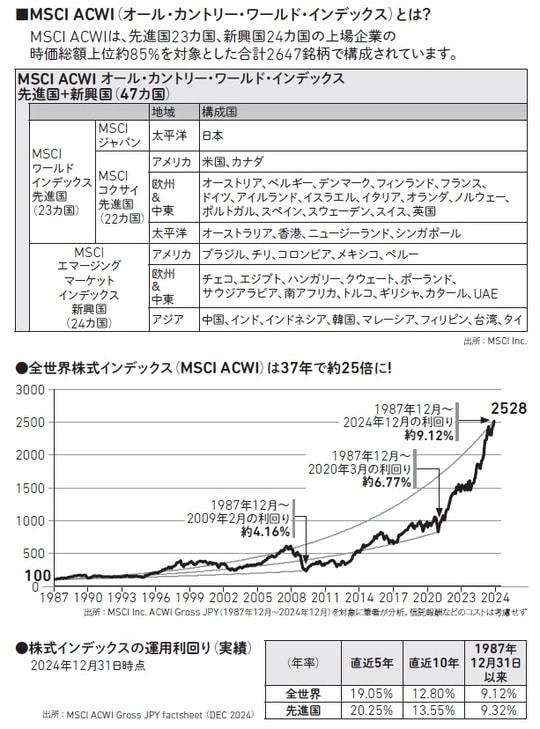

世界株の代表的な指数 「MSCI ACWI(エムエスシーアイ オール・カントリー・ワールド・インデックス)」は、米国のMSCI社が算出している、世界47カ国(先進国23カ国、新興国24カ国)の株式を対象とした指数です。

国別では米国が約67%、日本は5%程度で、先進国の合計が約90%。インド、中国、ブラジルなどの新興国は約10%です。含まれる銘柄数は2,647にのぼります(いずれも2024年12月末時点)。

このインデックスに連動する値動きをめざして運用されるインデックスファンドがあり、中でも日本で最も運用残高が大きいのが、「オルカン」 の略称で呼ばれる 「eMAXIS Slim 全世界株式(オール・カントリー)」 (三菱UFJアセットマネジメントが運用) です。

世界株の指数には、ほかに世界47カ国から日本を除いたインデックスや、日本以外の先進国のみを対象としたインデックス(MSCI コクサイ)などがあります。

オルカンも含めて、これらのインデックスに連動するインデックスファンドを、本書では 「世界株ファンド」 と呼びます。

インド株のみ、中国株のみなど、投資対象が絞られたファンドもありますが、世界全体の株式市場の中で数%程度の国に集中投資するより、世界中に幅広く分散投資する世界株ファンドの方が、リスク管理の観点からも大きな失敗を防ぎやすいといえます。

自国の株式である日本株に絞って投資するのも適切とはいえません。

投資信託を選ぶ際は「手数料」に着目

前述のとおり、世界中の株式に幅広く分散投資できる「世界株ファンド」は、新興国を含む・含まない、日本を含む・含まないなど、複数のタイプがあります。

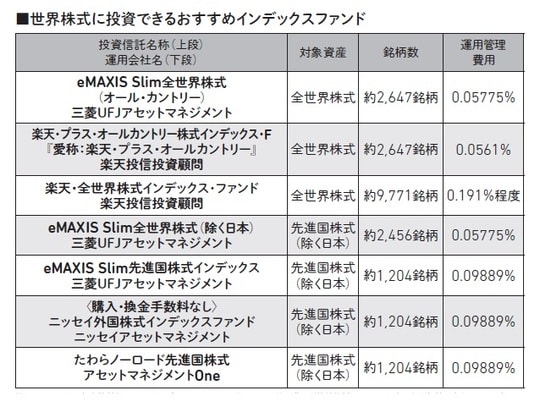

そのうちどれを選べばいいかと質問を受けることがありますが、「手数料が一定水準(年率0・2%程度)を下回っていればどれを選んでもいい」、が答えであり、いずれであっても資産形成や資産活用において大きな影響はないと考えています。

リターンに多少の差は生まれますが、コアとなるのが米国や先進国であることはどのタイプにも共通しており、結果の差もわずかと考えられるからです。

コストが低く抑えられたおすすめの世界株ファンドは[図表3]のとおりです。

ネット証券大手のSBI証券や楽天証券ではこういったファンドを購入できますが、これまで取引のある証券会社でも同様のファンドの取り扱いがある場合は、そこで売っている世界株ファンドの中からいずれかを選べばいいでしょう。

また勤務先の確定拠出年金(企業型DC)に加入している方や、ご自身でiDeCoに加入している方は、選択可能な商品の中にある世界株ファンドから選びます。

なお、本書では便宜上「オルカン」と述べている箇所がありますが、「MSCI ACWI」のインデックス(指数)に連動するファンドを指しています。