(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

減価償却と法定耐用年数の関係

減価償却資産は、その取得価額を耐用年数にわたって費用化していきます。

耐用年数とは、減価償却資産の使用可能期間のことを指します。その使用可能期間は、本来その会社の業種や規模、使途などによって異なるのが一般的です。

しかし、税法では課税の公平性が重視されているため、税金を計算するうえでは会社の恣意性が排除されなければなりません。そこで法人税では、会社が減価償却を行う際、その耐用年数を減価償却資産の種類ごとに法定化しています。これを「法定耐用年数」といいます。

仮に、会社独自の意思決定によって、この法定耐用年数を短縮して減価償却費を計上した場合、その法定耐用年数を超えて償却された部分は、原則として、税務上の費用(損金)としては認められません。

減価償却の計算方法

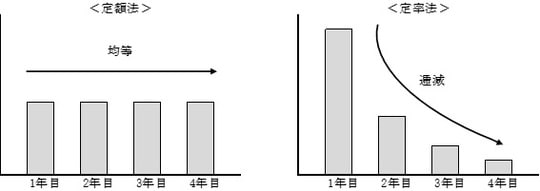

減価償却の計算方法として代表的なものは、「定額法」と「定率法」の2つになります。

定額法とは、減価償却資産の取得価額に、償却率を乗じて計算する方法になります。償却率は、減価償却費が毎期均等になるように耐用年数に応じて定められます。

定率法とは、減価償却費が毎期一定の割合で逓減する(次第に減っていく)ように、減価償却資産の取得価額に、定められた耐用年数に応じた償却率を乗じて計算する方法になります。

法人税においては、耐用年数が法定化されているように、償却方法についても、建物や建物附属設備、構築物については定額法、それ以外の有形減価償却資産については定率法を適用することが、原則として定められています。