財産を親から子どもへ贈与するときの贈与税には、暦年課税と相続時精算課税という2つの贈与税の制度があります。一定の条件がありますが、どちらかを選択して利用します。今回は、「相続時精算課税制度」による贈与税について見ていきます。自身もFP資格を持つ、公認会計士・税理士の岸田康雄氏が解説します。

「同居してくれてありがとう。この家は、パパからお前に贈与する」「やったぜ、ラッキー!」2,500万円の家屋、贈与税はいくら?【公認会計士が解説】

父親が「自宅建物」を生前贈与してくれるというが…

70代の父親と実家で同居しています。父から「同居して面倒を見てくれるお礼」として、自宅建物を生前贈与してもらえることになりました。しかし、建物の評価額が2,500万円になるため、贈与税が心配です。どのくらいかかってくるのでしょうか。また、よい節税方法はありますか?

40代会社員(さいたま市大宮区)

贈与税には「暦年課税」と「相続時精算課税」がある

自宅建物の贈与税額を調べるには、まず、建物の評価額を確かめる必要があります。これは「固定資産税課税明細書」の、家屋の「価格」部分に記載があります。贈与税はその評価額にかかってきます。

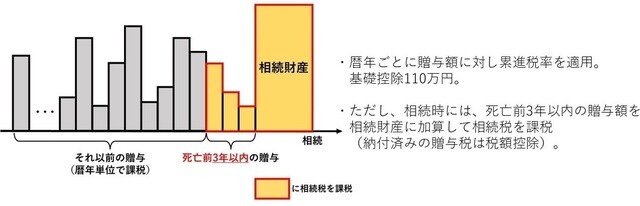

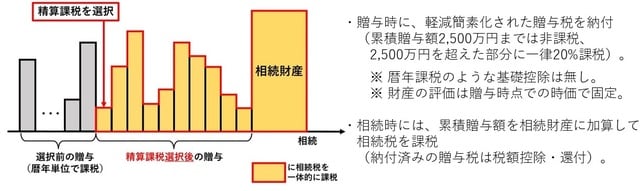

贈与税は「暦年課税」と「相続時精算課税」の2つの制度があります。今回の相談者の方のケースだと、暦年課税では1,000万円以上の税金がかかるため、相続時精算課税の利用がいいでしょう。

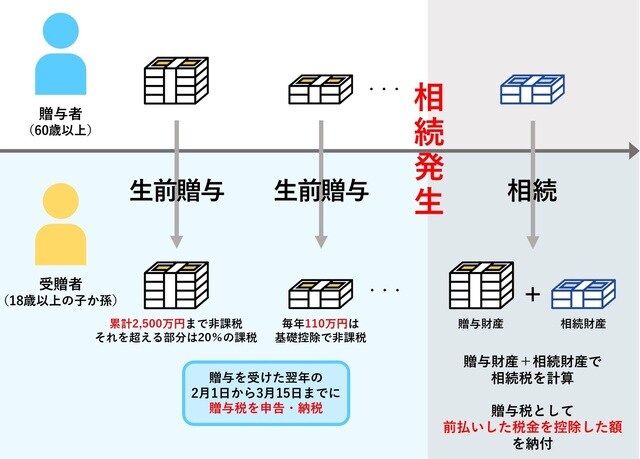

相続時精算課税とは、60歳以上の両親や祖父母から、18歳以上の子どもまたは孫へ贈与したときに、2,500万円を超える部分について、20%の相続税を前払いする制度です。形式的には「贈与税」と呼ばれていますが、実際は相続税の前払いだといえます。

また、2024年の税制改正で毎年110万円の基礎控除額が導入されたことで、毎年贈与を続ければたくさんの非課税枠が使える有利な制度となっています。

今回の事例の場合、自宅建物は2,500万円ですので、贈与税は0円になります。

この制度のいちばん大きなメリットは「納税が先送りされる」ことだといえます。2,500万円までは贈与税として前払いする必要がないため、その分の贈与税分が、将来の相続時まで先送りできれば助かるでしょう。もうひとつは、2024年から導入された基礎控除です。毎年110万円の基礎控除を非課税枠として使えるため、その分だけ節税になります。

すでに支払った贈与税については、相続税から差し引かれるため、心配ありません。

相続時精算課税も「贈与税」の制度であり、贈与税の申告が必要です。

申告書の提出は、贈与を受けた年の翌年の2月1日から3月15日までの間ですので、忘れないように手続きを行いましょう。

相続時精算課税制度の「メリット」と「注意点」

相続時精算課税のいちばん大きなメリットは、「納税が先送りされる」ことだといえます。

2,500万円までの贈与は贈与税を前払いする必要がないため、それに対する贈与税の資金が、将来の相続時まで先送りされるのは助かるはずです。もうひとつは、2024年から導入された基礎控除ですね。毎年110万円の基礎控除を非課税枠として使えるから、その分だけ節税になります。

また、毎年の110万円は、贈与財産から控除されていき、相続税申告のときも相続財産に加算する必要がありません。つまり相続税の非課税枠となります。

生前贈与により「個人財産の増え過ぎ」を抑制することには、大きな意味があります。例えば、賃貸不動産や金融商品などを保有していると、家賃や配当金でお金が増えていきます。もちろんこれは大変ありがたいことですが、もし所有者本人にお金を使う予定がなければ、せっかく積み上がった資産は将来の相続財産となり、高額な相続税を納めることになります。しかし、生前から早めに贈与しておけば、若い世代が有効活用できるうえ、相続税も圧縮できるので、メリットは大きいのです。

大切な子どもや孫の生活が豊かになるのは喜ばしいことです。住宅購入時や、会社経営などで多くの資金を必要なとき、2,500万円まで贈与税を気にせずに贈与できるのはとても助かります。

ただし、相続時精算課税での贈与には、注意点もあります。

それは、土地の贈与の際に相続時精算課税制度を適用すると、いざ相続の段になって、土地の評価を80%下げて土地にかかる税金を大幅に減らせる「小規模宅地等の特例」を使えなくなる点です。

金額が大きくなりますので、この点は十分に考慮の上、活用していきましょう。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★相続時精算課税についてはこちらをチェック!

相続時精算課税は相続税の前払い。その仕組みをしっかり理解して有利な手続きをしましょう。

★非課税贈与についてはこちらをチェック!

【相続時精算課税贈与】2500万円まで非課税の贈与をわかりやすく解説!相続税と贈与税の一体化が進む!【FP3級】

<カメハメハ倶楽部会員のための教養講座>

初心者のための「ChatGPT Plus」の基礎知識

税理士が実務での使い方を公開>>5/16開催