相続税を支払って不動産を相続したが、不要なため売却したい…。ところが、さらに売却にともなう所得税の支払いも必要になると聞けば、税負担の大きさに思わず涙目になってしまいます。しかし、支払った相続税の金額に応じて所得税額が安くなる「相続財産を譲渡した場合の取得費の特例」があるのをご存じでしょうか。自身もFP資格を持つ、公認会計士・税理士の岸田康雄氏が解説します。

30代会社員、相続した〈4,000万円の実家〉の売却を決意するも「相続税+譲渡所得への課税」の往復ビンタに涙目…対応策はあるか?【相続専門税理士が解説】

相続した実家を売った利益に、所得税が…

母が亡くなり、東京郊外にある4,000万円の実家を相続しました。しかし、私は東京都心部の妻の実家に同居しており、自分の実家に戻る予定はありません。不要なため手放したいのですが、どのような税金がかかりますか?

30代会社員(東京都渋谷区)

実家を相続しても戻る予定がないなら、大半の方は売却を検討するでしょう。

不動産は「安く買って高く売る」ことでお金を儲けられますが、相続した実家を売って儲けが出た場合も「所得税」がかかります。

売った金額から買った金額を差し引くことで「儲かった金額」が計算できます。これを「譲渡所得」といい、譲渡所得に20%をかけた金額が、所得税と住民税の合計です。

しかしながら、先祖代々保有していた不動産などの場合、売買契約書が残されておらず、購入金額が不明というケースもよくあります。購入金額が分からない場合は、売却した金額の5%を「買った金額」と仮定して計算します。

しかし、それでは「売った金額の95%が儲け」とみなされ、多額の税金がかかってしまいます。相続税を支払ったうえ、譲渡所得へ多額の課税をされたら、まさに往復ビンタで涙目です。

そのような場合、相続した不動産を売却したときに所得税を安くできる特例がありますので、よく覚えておきましょう。

その特例とは「被相続人の居住用財産(空き家)を売ったときの特例」「相続財産を譲渡した場合の取得費の特例」という2つですが、今回は、「相続財産を譲渡した場合の取得費の特例」について見ていきたいと思います。

「相続財産を譲渡した場合の取得費の特例」とは?

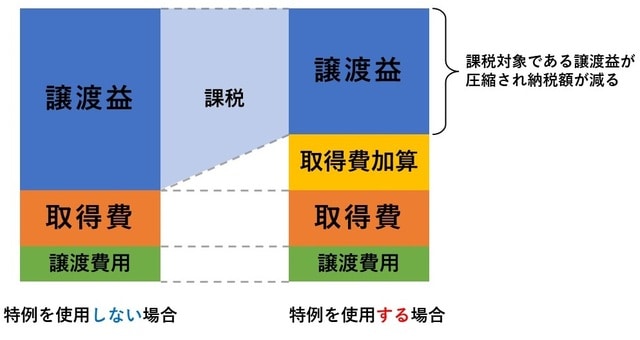

「相続財産を譲渡した場合の取得費の特例」とは、相続によって取得した土地や建物、株式などの相続財産を、3年10ヵ月以内に売った場合、それを相続するときに支払った相続税を、売ったときの譲渡所得から減額してくれる制度です。

具体的には、その財産を買ったときの金額(取得費)に相続税の金額を加算します。それにより譲渡所得が小さくなり、税金が安くなるのです。

なお、相続財産を譲渡した場合の取得費の特例」を適用するためには、次の4つの要件を満たしている必要があります。

①相続または遺贈により財産を取得した人であること

②相続税が課された人であること

③その財産を相続発生から3年10ヵ月以内に売ったこと

④確定申告すること

この特例は、先述したもうひとつの特例「相続した空き家に係る譲渡所得の3,000万円特別控除の特例」とは併用できません。いずれの選択が有利になるのか、事前によく検討するようにしましょう。

「取得費に加算する金額」から、譲渡所得を計算

取得費加算は、取得費に相続税の金額を加算しますが、支払った全額が加算できるわけではありません。相続した財産のうち、売却することになった財産の大きさの割合を計算し、その割合に相当する相続税だけ加算することになります。

その際、マイナス財産である借入金を差し引く前に、プラス財産の総額で計算することに注意が必要です。

たとえば、相続した財産の総額が8,000万円のうち、売却する実家不動産が4,000万円、相続税額が400万円だったとします。その場合、売却した不動産が相続財産の全体に占める割合は2分の1になりますが、その割合で相続税の金額を按分します。この例では、「400万円×2分の1」で200万円になりますが、その200万円を、取得費に加算することができるのです。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★譲渡所得の取得費加算の特例についてはこちらをチェック

【節税】譲渡所得の取得費加算の特例!相続財産の売却に必要な条件と手続き

★空き家3,000万円特別控除についてはこちらをチェック

空き家3,000万円特別控除の特例6つの条件を理解してしっかり節税を!

<カメハメハ倶楽部会員のための教養講座>

初心者のための「ChatGPT Plus」の基礎知識

税理士が実務での使い方を公開>>5/16開催