(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

「コツコツと現金を貯める」は最善ではない

子どもの教育費を貯めるにあたり、毎月少しずつコツコツと銀行に現金で貯めるという方法があります。

現金は手元にあると使ってしまいますから、給与振り込み時から口座を分けて給与天引きのような仕組みを作っておくというのもありですね。

例えば、毎月5万円を現金で貯めていくと、年間60万円。子どもが0歳から18歳の大学入学前までの19年間で1,140万円貯められることになります。

この毎月現金を貯めていくというやり方は、いつまでにいくら貯まるかが簡単に計算できるのが利点です。

これはお金を貯めるための1つの解ではありますが、しかし、筆者は最善手ではないと考えています。筆者が考える最善手は、次に解説する「投資」です。

「NISA制度」を利用して投資する

「投資で教育資金を貯める」という提案こそ、筆者が伝えたいことの一つです。

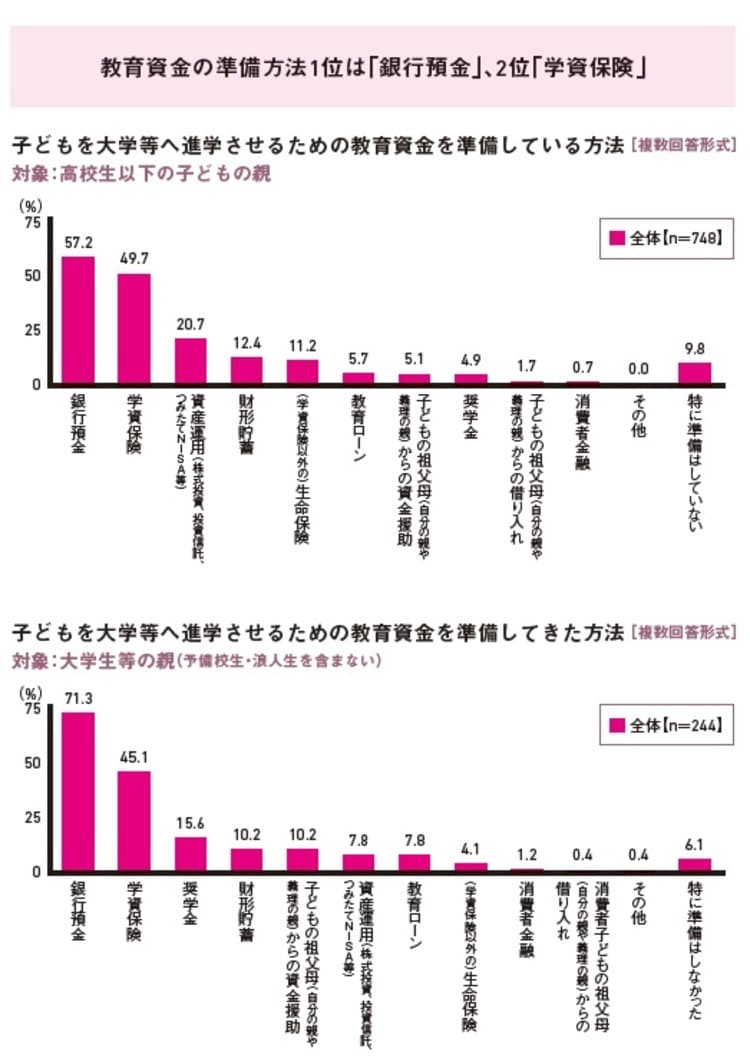

現時点で、教育資金の準備方法として投資を選択している人は、少数派です([図表1]参照)。しかし昨今、政府が「貯蓄から投資へ」という動きを推進しているのをご存じでしょうか。

実は、2021年度末の個人の金融資産は2,005兆円。そしてその金融資産の内訳は現金・預金の割合が54.3%を占めていたそうです。一方で米国の個人の金融資産における現金・預金の比率は1割、欧州でも3割であり、日本は海外と比べて金融資産における現金比率がかなり高いといえるでしょう。

国はこの個人の金融資産に眠る1,000兆円以上の現金・預金を投資に回すことによって、個人の資産所得を倍増させようとしているのです。

もちろん国民が何のメリットもなく投資に移行するわけはないため、政府はこの動きを推進するために、NISAやiDeCoなど投資における税制を優遇する制度も創設しています。

先ほどの現金をコツコツと貯めるというのは、まだ「貯蓄」の段階です。この貯蓄したお金を投資してはじめて、国が資産所得を増やすために用意してくれた制度を十分に利用することができるのです。とはいえ、

「投資なんてよく分からないし、怖い」

「どうしてお金減っちゃうリスクを取ってまで投資しないといけないの?」

という人は多いことでしょう。

「投資は危険」と思っている人ほど、「教育資金の準備方法として投資をするなんてとんでもない!」と考えます。

しかし、多くの人は実感していると思いますが、「日本の失われた30年」といわれる90年代から現在までの間、賃金は横ばいを続けており、ほぼ増えていません。

一方で、大学の授業料はその30年の間に、国立大学がおよそ33万円から53万円、私立大学はおよそ57万円から87万円まで膨らみました。どちらも1.5~1.6倍に増えているのです。

収入が増えないなかで、教育費だけはどんどん増えていく……それに太刀打ちするためには、ほとんど利息がつかない銀行預金だけでは、かなり分が悪いと思いませんか。だからこそ、国が優遇制度を用意してくれている投資を利用してほしいのです。

特に、「NISA」は、NISA口座で投資した金融商品から生まれる「売却益」や「配当金」等の利益をすべて非課税で手に入れられるという制度です。

この制度を利用して、かつ、毎月一定額ずつ、ある程度長期間にわたって投資し続けるのです。たとえば、「株式投資信託」であれば、株価が下落した場合、多めに買うことができるので、購入単価を少しずつ下げることができ、下落リスクをカバーすることができます(ドルコスト平均法)。

これは、初心者でも、長期的みればリスクを抑えて着実に資産を増やせる可能性が高いので、銀行に現金で貯めるよりもおすすめです。

寺澤 真奈美

ファイナンシャルプランナー

寺澤 伸洋

作家