賃貸マンションの法定耐用年数とは?

相続税対策として賃貸マンションを建てるということはよくあることです。実際に節税効果は抜群ですから、土地の立地条件に問題がなければ私も積極的にお勧めしております。

ところで賃貸マンションの法定耐用年数をご存じでしょうか?次の「マンションの法定耐用年数表」をご覧下さい。

[図表1] マンションの法定耐用年数

住宅用のマンションだけでなく事務所ビルについても参考のために載せています。「改正前」というのは現在の耐用年数になる前の法定耐用年数です(1998年に改正されました)。

まず住宅用(マンション)ですが、鉄骨鉄筋コンクリート造(SRC)、鉄筋コンクリート造(RC)とも現在は47年、改正前は60年でした。そして事務所用の場合には現在は50年、改正前は65年でした。

どうして改正前の耐用年数まで掲載したかというと、こうした耐火構造の建物はもともと耐用年数が非常に長かったということを言いたかったからです。

法定耐用年数というのは減価償却費を計算するために国が便宜上設定しているに過ぎません。実際の耐用年数、つまり物理的耐用年数はもっと長いのです。

いずれにしても改正でそれまでより法定耐用年数が短くなったのですが、それは物理的耐用年数が短くなったからではなく、できるだけ早く償却することで競争力を付けてあげましょう、との国の配慮からです。

ところで、ここで耐用年数のことを議題に挙げたのは建物が完成して寿命が来るまでの間に相続が発生したらどうなるのかという問題提起をしたかったからです。

というのもマンションの場合、物理的耐用年数は60年以上あるわけですが、60年というと通常は借入金の返済が終了しています。ということは借入金の返済後に相続が発生した場合、債務控除の額がゼロですから相続税は莫大な額になっているハズです。

全額借入でマンションを建てた場合の評価額は・・・

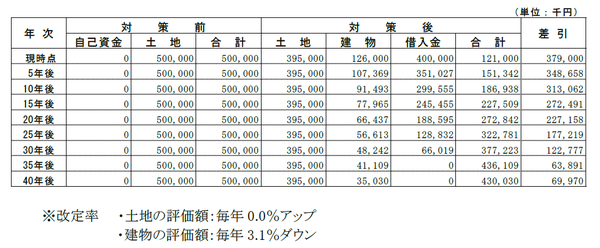

次の「マンションを建てた場合の相続税評価額の推移」をご覧下さい。これは更地評価額が5億円の土地に全額借金でマンションを建てた場合の相続税評価額の推移を一覧にしたものです。

<計算の前提条件>

●土地の更地評価額 ・・・ 5億円

●借地権割合 ・・・・・・・・・・ 70%

●借家権割合 ・・・・・・・・・・ 30%

●建築費(全額借金) ・・・・ 4億円(35年、1.0%)

●建物の固定資産税評価額 ・・・ 建築費 ✕ 45%

[図表2] マンションを建てた場合の相続税評価額の推移

まずは現時点における対策後の欄をご覧下さい。土地の評価額が3億9,500万円となっています。賃貸物件が建っている土地は貸家建付地として評価されますので、次のような計算によって更地評価額5億円から21%減額された額になります。

<土地の評価額>

= 更地評価額 ✕ (1 - 借地権割合 ✕ 借家権割合 )

= 5億円 ✕ ( 1 - 70% ✕ 30% )

= 3億9,500万円

次に建物ですが、マンションのような貸家は固定資産税評価額から借家権割合30%を控除しますので、次のように1億2,600万円と計算されます。

<建物の評価額>

= 固定資産税評価額(建築費✕固定資産税評価割合)✕(1-借家権割合)

= 4億円 ✕ 45% ✕ ( 1 - 30% )

= 1億8,000万円 ✕ 70%

= 1億2,600万円

つまり土地3億9,500万円と建物1億2,600万円の合計額から借入金4億円を差し引いた1億2,100万円が対策後の評価額ということになります。対策前は5億円ですから実に4分の1以下です。

その他の財産がいくらあるかによって相続税の額は違ってきますが、かなりの減額になることは明らかです。

ところが以上はあくまで対策後すぐに相続が発生した場合の話。ご覧のように10年後なら1億8,693万円、20年後なら2億7,284万円と鰻登り。

それでも通常は様々な対策を組み合わせることで納税できるケースが多いのではないかと思います。したがって「今回のマンション建設は相続税対策として有効であった」というわけです。

考慮しておきたい「子の世代」の相続

問題は次の相続です。両親の相続についてはどうにかこうにか乗り越えたとしても次に待ち構えているのが、次の世代の相続、つまりお子さんの相続です。

例えば、マンションを建てた10年後にご両親が亡くなったしても、そのお子さんに相続が発生するのは通常は30年とか35年後です。したがってマンションを建てた時点から数えると40年とか45年後ということになります。

ということは、その時点では借入金がありませんので莫大な額の相続税がかかることになります。先ほどの推移表(図表2)をご覧下さい。40年後を見ますと4億3,000万円となっています。対策前が5億円ですから7,000万円ポッチの差です。もし家賃収入が貯まっていたら現状よりも税金が増えている可能性も考えられます。

なお、以上はあくまで5億円の更地評価額の土地を前提としたシミュレーションです。もっと規模が大きくなりますと、それこそ恐ろしい結果になりそうです。

このように相続税対策としての賃貸マンション建設は非常に効果のある方法ですが、ご両親ではなく、その先の相続、つまりお子さんの相続時のことも考慮に入れておく必要があるということです。