住宅ローン残高の1%が10年間「所得税から控除」

マイホームを購入する際にぜひ活用したいのが「住宅ローン控除(住宅借入金等特別控除)」。数ある控除のなかでも節税効果が高い控除といえます。

というのも、住宅ローン控除は所得を減らす「所得控除」ではなく、税金そのものを減らすことができる「税額控除」だからです。たとえば、20万円の税額控除が適用になった場合、税金そのものが20万円安くなるわけです。

住宅ローン控除とは、一定の条件を満たしたマイホームを購入・リフォームするために住宅ローンを借りた場合、年末の住宅ローン残高の1%が10年間所得税から控除される制度のことです。

2014年(平成26)4月1日から2019年(平成31)6月30日までに一般住宅に入居した場合は、対象額は最大で4000万円まで。つまり、4000万円の1%である40万円を毎年取り戻すことができるわけです。控除期間は10年間で、先のケースでは合計400万円を取り戻せることになります。

夫婦共働きなら家を共同名義にする方法もあるが・・・

しかし、注意点もあります。住宅ローン控除で控除される金額は、その年に納めた所得税額が上限となっていることです。

仮に4000万円の住宅ローンを借り、年末の住宅ローン残高が3800万円だとしましょう。この場合、減税額は3800万円の1%にあたる38万円ですが、もし、その年に納めた所得税が30万円であれば、減税額も30万円になるのです。納めた税金の金額までしか戻ってこないことは理解しておきましょう。

ただし、夫婦共働きなら、こうした弊害(へいがい)を防ぐことができます。家を共同名義にし、2人とも住宅ローン控除を受ければよいのです。

たとえば、4000万円のローンを組んで家を買ったとしましょう。これを夫婦の共同名義にして、それぞれ2000万円ずつのローンを組めば、1人あたりの控除限度額は20万円になりますが、夫婦合わせれば40万円になります。

この「夫婦共同の名義にしたうえでローンを組む」という手法が有効なのは、2人とも年収が高く、それなりの額の税金を払っている場合です。

妻の収入が少なく、支払っている所得税も住民税も少ない場合には、夫1人でローンを組んだほうがよいでしょう。

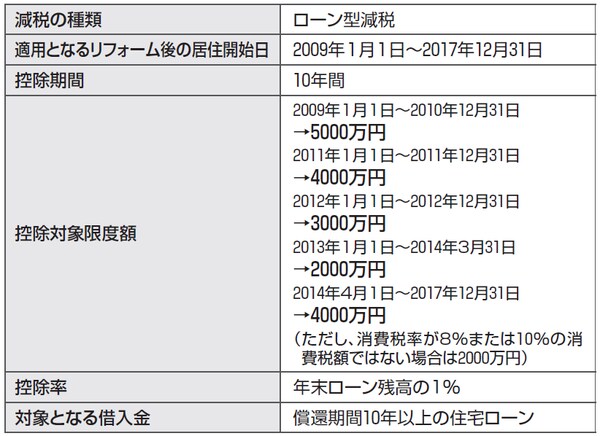

【図表1】住宅ローン控除の概要

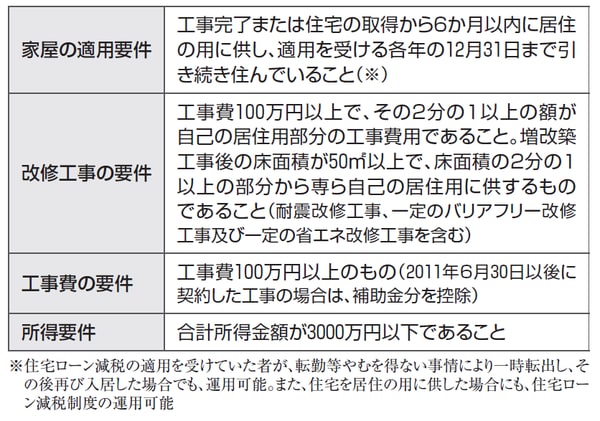

【図表2】住宅ローン控除の主な要件