住宅ローンを組む際、多くの金融機関で加入が必須とされる「団体信用生命保険(団信)」。契約者に万が一のことがあればローン残高がゼロになるため、「マイホームは生命保険代わり」と考える人も少なくありません。しかし、その思い込みが最悪の事態を招くケースも……。とある家族の事例をもとに、団信への過信がもたらすリスクとその対策をみていきましょう。ゆめプランニング代表の大竹麻佐子CFPが解説します。

後悔しています…「団信」を信じた年収1,200万円・55歳サラリーマンの末路【CFPの助言】

あなたは大丈夫?生命保険に対する大きな誤解

多くの人は「保険に入っていれば大丈夫」「保険はお守りのようなもの」と考えがちです。しかし、実際には「何を目的に」「いつまで」「いくら必要なのか」を具体的に考えなければ、十分な備えとはいえません。

医療保険や死亡保険は、目的がはっきりしている商品です。しかし、その時点で十分な資産があれば、必ずしも保険で備える必要はありません。逆に、資産が不足している場合には、保険という手段を使うことで安心を得られます。つまり、保険は「万能の答え」ではなく、あくまでリスク対策のひとつにすぎないのです。

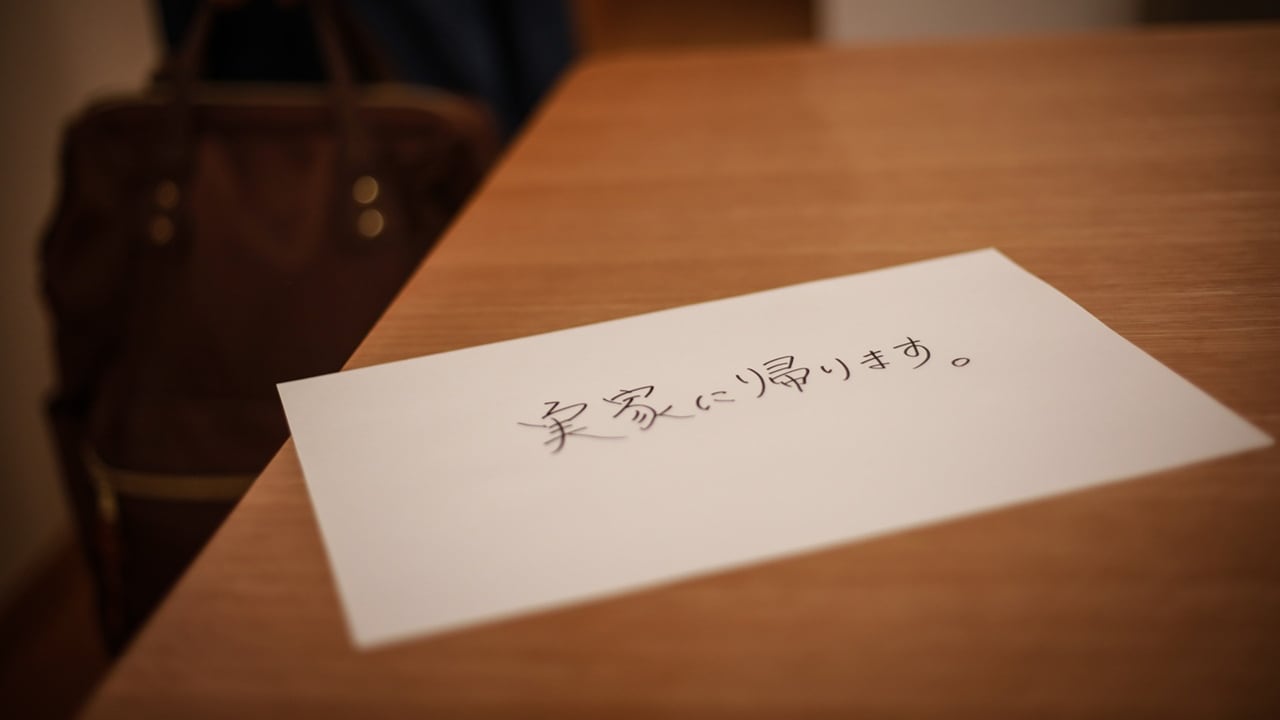

また、鈴木さんのように比較的収入の多い世帯では、支出の水準も高くなりがちです。急に生活の質を下げることは精神的にも大きな負担となり、「妻には最大限の治療を受けさせたい」「子どもの教育費は削りたくない」といった思いと現実の家計の板挟みになることも少なくありません。

なお、世帯主にばかり保障を集中させてしまうことにも注意が必要です。専業主婦やパートで働く配偶者には「大きな保障は不要」と考える人が多いものの、実際にはその配偶者が病気になったとき、家事・育児・介護などの負担が一気に家計を圧迫することもあります。

リスク対策をふまえた人生設計を

「保険に入っているから大丈夫」という考え方は、安心を与えてくれる一方で、必要なリスク対策を見落とす危険もあります。マイホーム購入という大きなライフイベントの際には、団信に頼るだけでなく、生活費・教育費・医療費などを含めたリスク対策を考えることが大切です。

経済的・精神的・体力的にも疲弊していた鈴木さんでしたが、妻の治療も一段落し、教育費については奨学金が受けられそうとのことで、少しずつ落ち着きを取り戻しつつあります。この機会に、健康診断と保険の見直し、そして家計の見直しに取り組みはじめました。

なお、最近では、団信(団体信用生命保険)にも変化が見られます。死亡保障だけでなく「がんなどの三大疾病」や「働けないリスク」にも備えられる団信が登場しています。借入金利が上乗せとなる場合が多いため、月々の返済額とのバランスを考える必要はありますが、こうした選択肢を知っておくことで、より柔軟なリスク対策が可能になります。

保険はゴールではなく、人生を守るための手段のひとつです。それぞれの人生や家族の暮らしにとって何が必要なのか、一度じっくりと考えてみることをおすすめします。

大竹 麻佐子

ゆめプランニング 代表

ファイナンシャルプランナー(CFP🄬)

相続診断士