住宅ローンを組む際、多くの金融機関で加入が必須とされる「団体信用生命保険(団信)」。契約者に万が一のことがあればローン残高がゼロになるため、「マイホームは生命保険代わり」と考える人も少なくありません。しかし、その思い込みが最悪の事態を招くケースも……。とある家族の事例をもとに、団信への過信がもたらすリスクとその対策をみていきましょう。ゆめプランニング代表の大竹麻佐子CFPが解説します。

後悔しています…「団信」を信じた年収1,200万円・55歳サラリーマンの末路【CFPの助言】

住宅購入時に検討したい将来のリスクについて

団体信用生命保険(団信)は、基本的には住宅ローン契約者の死亡時に備える生命保険です。保険事由に該当すると保険金が支払われ、ローンの残債に充てられます。万が一のことがあっても、その時点でローン完済となるため、遺された家族はローンの返済に苦しむ必要がなくなるという仕組みです。

ただし、団信で保障されるのはあくまで「ローンの残債」であって、遺族の生活費や教育費までは保障されません。家族が安心して暮らし続けるためには、別途、生活費や医療費の備えが不可欠でしょう。だからこそ、マイホーム購入時は「保険を見直すタイミング」でもあり、将来についてきちんと考える必要があります。

団信を“過信”していた年収1,200万円・55歳サラリーマンの事例

都内の上場企業に勤める鈴木さん(仮名・55歳)が住宅を購入したのは10年前。

当時の年収は約800万円でしたが、この10年で順調に出世し、現在の年収は1,200万円ほど。また、病気やケガとも無縁でいたって健康です。しかし、鈴木さんは「後悔している、苦しい」と嘆きます。

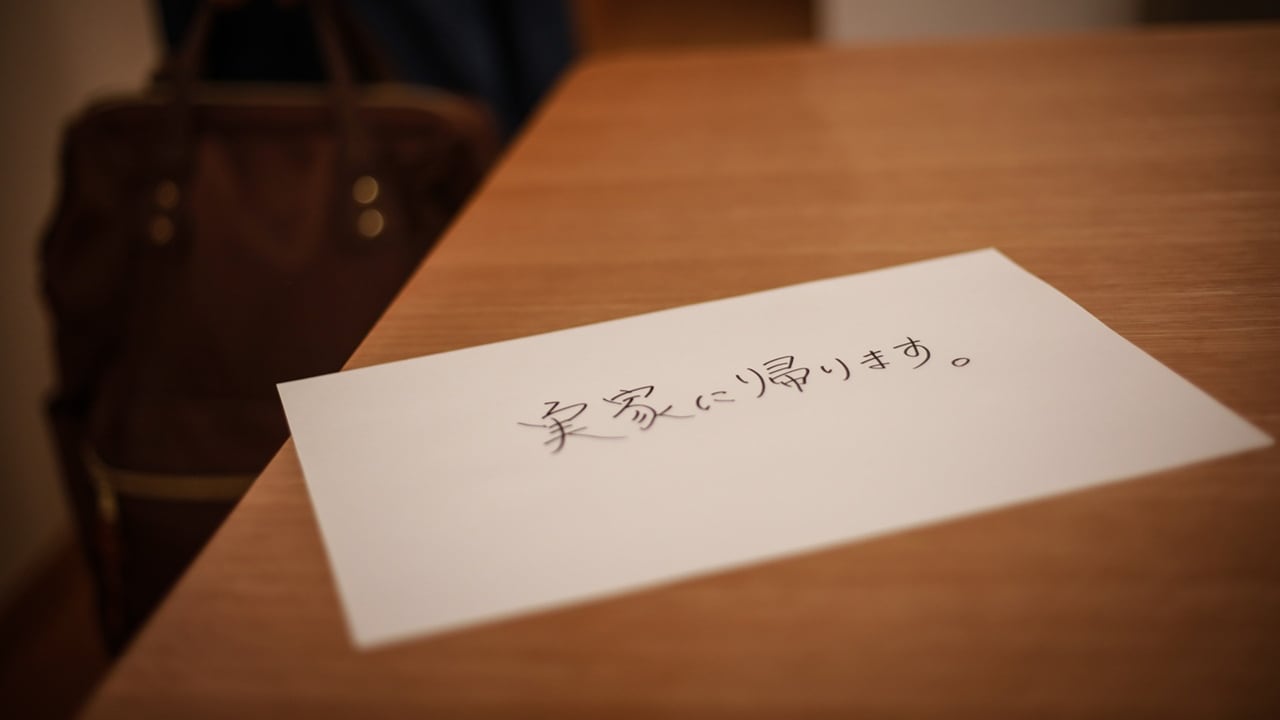

実は「団信があるから、もしものことがあっても家族に迷惑はかからない」「マイホームは生命保険代わり」と考えていた鈴木さんは、生命保険や医療保険の見直しを後回しにしていました。そんななか、半年前に同い年の妻が病気を患い、治療費がかさむ日々が続いているのです。

「住宅購入時には将来のリスクについても考えたつもりでしたが……パートで働く妻の保障については考えてもいませんでした。妻の収入減と医療費が家計を圧迫して毎月カツカツです。収入増を見込んで背伸びした額のローンを組んだことも、今となっては後悔しています。「不動産という資産がある」と楽観視してお金を使いすぎました。ピンチのときに貯蓄も保険もないなんて……。なにより、家計は苦しいのに、生活の質を下げることがこんなに難しいのかと絶望しています」

鈴木さんの後悔と不安は募るばかりです。