定年退職時などに受け取る「退職金」。まとまった資金であるため、この使い道が老後生活を豊かなものにするか否かに、大きな影響を及ぼすこととなります。願わくば、後悔しない使い方をしたいものです。今回、定年退職を迎えた佐々木さん(仮名)が、銀行の勧めで退職金の2,500万円で投資を始めた事例をもとに、退職金の「賢い使い方」について、FPの辻本剛士氏が解説します。

銀行員「一括投資が断然オススメです」…言われるままに〈退職金2,500万円〉を投資に回した61歳・小学校教員、わずか5ヵ月で700万円を溶かし、大狼狽「誰か、嘘だと言ってくれ…」【CFPの助言】

退職金の運用はリスクを抑えて長期で行うこと

定年退職時などに受け取る「退職金」。この資金を運用に回してもよいのだろうかと疑問に感じる人もいるのではないでしょうか? 結論からいえば、無理のない範囲で運用に回したほうがよいといえます。

厚生労働省が公表した資料によると、男性の平均寿命は約81歳、女性は約87歳です。また、2050年には平均寿命は男性が85歳、女性は91歳まで延びるといわれています。

つまり、平均的に老後生活は20年以上続く見込みのため、その期間の資金を確保しておく必要があります。そのためには退職金を効率よく運用し、少しでも老後資金が目減りしないよう進めていきましょう。

基本は「長期・分散・積立」で運用し、ポートフォリオにも気を配る

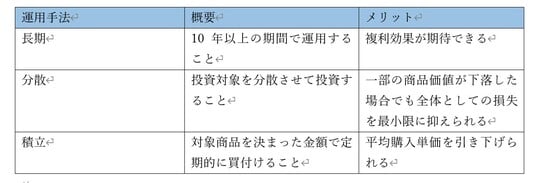

投資経験の浅い人や未経験の人は、「長期・分散・積立」をベースに運用を進めていくことで、最小限にリスクを抑えられます。退職金の運用も基本はこれと同じです。

ただし、退職金の場合は「長期・分散・積立」に加えて、ポートフォリオ(資産配分)にも気を配る必要があります。定年退職で退職金を受け取る方は高齢になっているケースが多いです。

高齢者で年金に依存している場合、運用で大きな損失が生じてしまうと、損失分を取り返すことが困難な状態になります。一方で、ある程度若く労働収入がある方であれば、大きな損失が生じたとしても、時間をかけて損失部分を取り戻すことが可能です。

退職金のポートフォリオに関しては、株式以外にも債券や不動産(REIT)といった異なる商品で構成することをおすすめします。例えば、投資対象を株式20%、債券60%、不動産(REIT)20%と、比較的安全といわれている債券を中心に構成することも、選択肢の1つです。

このように、退職金で運用する場合は、大きな損失を回避できるよう慎重に進めていく必要があります。