世界中の富裕層が「米国株式」に信頼を寄せる理由

どの国を見ても、ポートフォリオに米国株やそのインデックスファンドを組み入れる富裕層や一般投資家は多い。そしてここ数年は日本でも高い人気を集めている。それはなぜだろうか。

「長期的な経済成長の恩恵が受けられるからです。1945年から現在までのS&P500指数の推移を見てみると、古くはキューバ危機やベトナム戦争から、近年のウクライナ危機やイスラエル軍事衝突まで数々の地政学的な危機を乗り越えながら、下落・回復・上昇のサイクルを繰り返し、戦後約80年にわたり米国株式は長期的な上昇トレンドを形成してきました。その大きな要因の1つは、日本や欧州、そして中国でも人口が減っていくのに対し、米国は移民の受け入れなどで継続的な人口増加があることです。そして、移民は米国のイノベーションと起業家精神においても重要な役割を果たしており、数多くの大成功したベンチャー企業や技術革新を生み出してきました」

人口増加とイノベーション、それを支える堅固な資本市場。長期的な経済成長に必要なこれら3つの要素が全てそろっているのが、米国。そのため米国の株式投資は非常に魅力的だとされる。

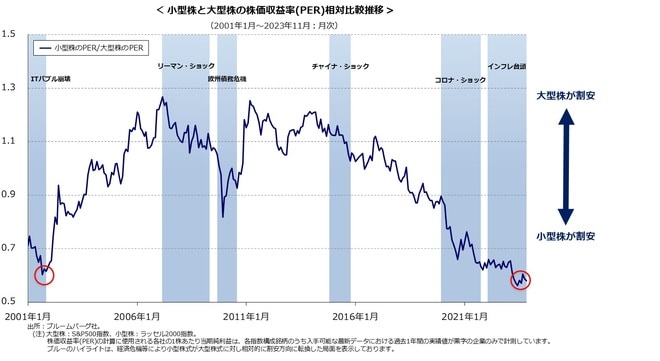

しかし、その好調な米国株式市場において足元で異常な現象が起こっている。それはアップル、アマゾンあるいはエヌビディアといった所謂「マグニフィセント・セブン」に代表される大型株に投資資金が集中し、高騰していることだ。もう少し長い視野で見ると、リーマンショック以降に様々な地政学的・経済的危機に見舞われた米国では安全志向が高まり、リスクが高いと思われる小型株よりも大型株優位のトレンドが10年以上継続しており、今そのピークを迎えているかもしれない。

「小型株と大型株の株価収益率(PER)の相対比較を見ると、なんと小型株は2000年のITバブル以来20年以上振りの割安水準になっています。2024年を迎えた米国ではインフレ収束に目途がつきつつあり、経済のソフトランディングが視野に入る中で、リスク・テイクの機運がようやく高まり、大型株に比べて業績が優れ株価も魅力的な水準にある小型株を見直す動きが始まりつつある、と我々は考えています」

このような状況下で注目すべきなのが、超小型株(マイクロキャップ株)だという。

トランプ政権発足にも備え、長期的な経済成長の恩恵を享受する「米国超小型株」へ投資

では、超小型株とはどのようなものなのだろうか。

「超小型株とは、文字どおり小型株のなかでもより小さな株式のことです。米国の小型株は時価総額が50億米ドル未満のものを指しますが、超小型株はそれよりもさらに小さい10億米ドル(約1,500億円)未満のもの。日本の小型株の時価総額は1,000億円前後であり、実は米国の超小型株と日本の小型株は時価総額でいうと同じくらいの印象です。

そして、米国株式市場において、超小型株全体の時価総額は僅か約0.9%でありながら、上場数では約1,500銘柄と全体の40%以上を占め米国株式の主役といえます。しかし、超小型株に対するアナリストのカバレッジ数は大型株の10分の1。アナリストがカバレッジをしてない銘柄も多数あるなど、一般投資家にとって情報の入手が難しい状況です」

つまり超小型株には、知られざる有望企業の発掘機会が多数存在していると言える。では、米国超小型株投資の対象となるのは、具体的にはどのような企業だろうか。

力強い米国経済と密接に結びついたユニークな超小型企業は、宝の山

超小型の中で有望な企業は、大きく以下の3つのパターンに分けられる。

1)地域密着型

日本と同様に米国も高齢化が進んでいるが例えば、高齢者向けに24時間体制で幅広いヘルスケア・サービスを提供する会社がある。

2)ニッチなサービス型

例えば、高度な遠隔管理を可能にする駐車場管理サービス会社がある。

3)特定分野のイノベーション型

例えば、ケーブルテレビ事業者向けに大型機器の設置が不要となるソフトウェアを開発する会社がある。

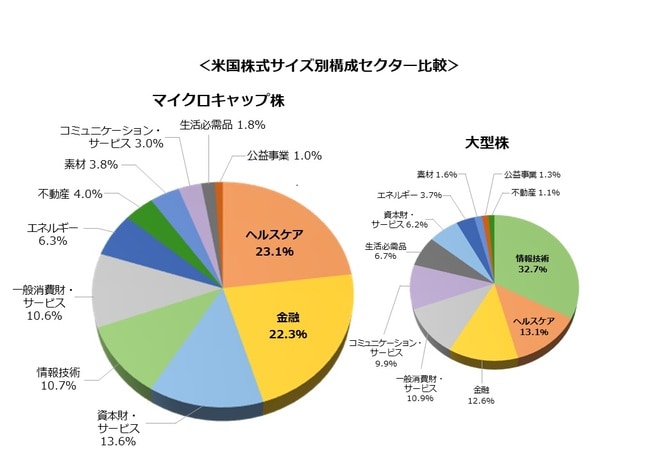

そしてこうした超小型企業に共通するのは、米国内向けに事業を行う内需系セクターが大半で、ヘルスケア、金融、資本財・サービス等の業界に多く存在している。

「超小型企業は米国内の売り上げ比率が90%を占めることから、グローバル企業に比べ米国外の地政学的なイベントの影響を受けづらく、米国の長期にわたる経済成長の直接的な恩恵が見込まれるのです。また来年初に第2次トランプ政権が誕生した場合、同氏が長年唱えるMAGA(Make America Great Again: アメリカを再び強い国にする)にも沿うものとなります。何故なら、超小型企業群は米国経済そのものだからです」

ここまで米国超小型株の優位性について見てきた。次回は、米国超小型株を投資対象とした「USマイクロキャップ株式ファンド」の全貌に迫ってみよう。