退職に際して、勤めていた企業からもらえる退職金。老後の生活を支えるための資金にもなる大事なお金です。長年会社に貢献してきた証としての退職金ですが、受け取り方次第では“損”をしてしまうことも……。「損しない退職金の受け取り方」について、角村FP社労士事務所の特定社会保険労務士・角村俊一氏が解説します。

「退職金額は同じはずなのに…」大手メーカー勤務の57歳男性、同期と退職日が1日違うだけで〈70万円〉の差が出たワケ【社労士の助言】

勤続年数で税額が変わる? 長期勤務者が優遇される退職金

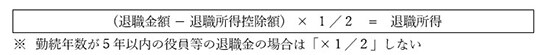

では、退職所得の計算式をみてみましょう。

退職所得は、退職金額から退職所得控除額を差し引き、さらに所得が小さくなるように「×1/2」をして算出します。ここにも税負担が重くならないような配慮がなされています。

計算式のポイントは2つ。

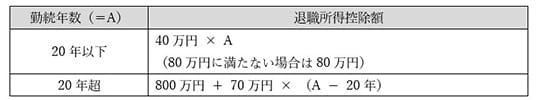

1つ目のポイントは、勤続年数が長いほど退職所得控除額が大きくなるように設計されていることです。つまり、勤続年数が長いほど税額が低くなる仕組みとなっているのです。

退職所得控除額は次の計算式で求めます。

※障害者になったことが直接の原因で退職した場合は、上記の方法により計算した額に100万円を加える

※障害者になったことが直接の原因で退職した場合は、上記の方法により計算した額に100万円を加える※前年以前に退職所得を受け取ったことがあるときなどは控除額の計算が異なることがある

たった1日の違いで70万円の差!?

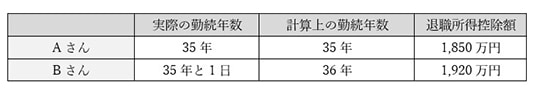

2つ目のポイントは、勤続年数を端数切り上げでカウントすることです。

退職所得控除額の計算に使う勤続年数は1年単位でカウントします。端数切り上げなので、例えば、勤続年数が「35年と3か月」であれば「36年」となります。極端な場合、たとえ「1日」の勤務でも「1年」としてカウントしますから、「35年と1日」勤務すれば「36年」となるのです。

このため、退職日が1日違うだけでBさんの勤続年数はAさんよりも「1年」長くなりますから、退職所得控除額の計算式から分かる通り、Bさんの退職所得控除額はAさんよりも「70万円」多くなります。

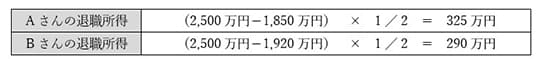

AさんとBさんの退職所得を計算すると次の通り。

課税対象となる退職所得がAさんの方が大きいので税額も大きくなり、AさんとBさんの手取り額に差が出てしまったのです。

退職日を考える場合、退職金への課税は長く勤務すればするほど税額が低くなる仕組みですから、まずは入社日を確認して勤続年数をカウントしてみましょう。そして、勤続年数によって退職所得控除額が計算される仕組みを最大限活用し、手取り額が少しでも増えるよう、勤続年数を考慮した退職日の設定をしてみてください。

角村俊一

角村FP社労士事務所代表

特定社会保険労務士/CFP