建物本体と分けることで付属設備の償却期間を短縮

建物価格を大きく取ることは節税にとって大きな効果がありますが、その効果をさらに大きくするのが、建物本体と設備(給湯器やエレベータなど)に分けて償却をする方法です。

建物本体と分けることで、設備部分の償却期間を最短で3年まで「短く」できます。特にRC造の物件のように、建物本体の耐用年数が長い物件には有効です。

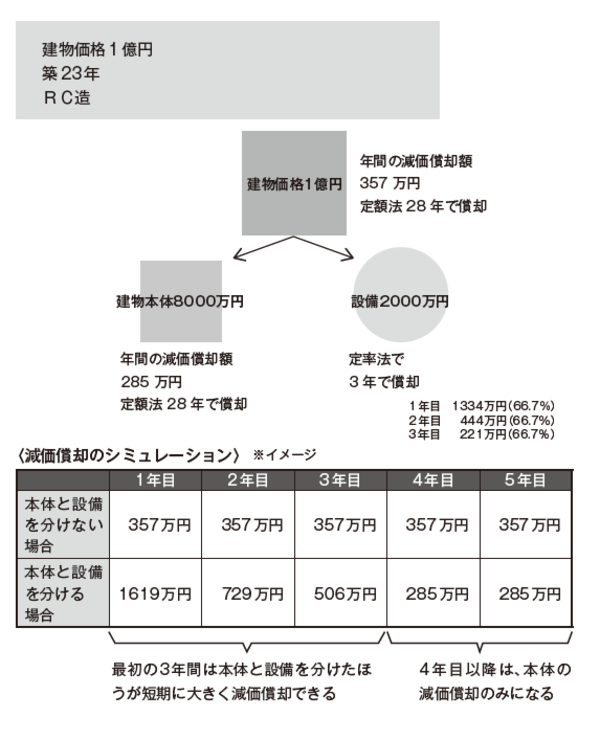

設備の割合としては建物全体の1〜2割程度が一般的です。具体例として、建物価格1億円(うち設備価格2000万円)、築23年のRC造物件を見てみましょう。築23年の物件ですので、残りの減価償却期間は28年です。本体と設備を分けない場合は、年間の減価償却は357万円となります。

一方、本体と設備を分けると、定率法で償却した場合、最初の1年で約1600万円もの償却費を取ることができます。このように建物本体と設備を分けることで、「大きく」「短く」の非常に大きな効果が得られます。

ただし、このケースでは4年目以降の償却は建物本体の285万円となりますので、本体と設備を分けない場合よりも、4年目以降の税額は高くなります。また、設備の償却方法で個人の方が定率法を使うときは申請が必要なので注意してください。定額法での償却も可能です。

【図表】建物本体と付属設備を分けて償却する

売却時点で投資額を回収することが重要

収益物件の活用においては、利益を最大化することが前提であることを繰り返し述べてきました。

それは、節税ツールとして活用する場合も同様です。節税装置として収益物件を取得する場合、取得時には数千万円から数億円というコストがかかります。全額借り入れで取得することは可能なので、手元にキャッシュを残しながら費用計上できることはここまで述べてきたとおりですが、最終的にその投資額を回収できなければ意味がありません。節税ができるのだから損をしてもいいという考えではいけません。1億円の損を出して1億円利益が減るのは当たり前です。

1億円の物件であれば、純収入と売却益で1億円を回収することが重要で、投資回収と物件価格によるシミュレーションにおいても、確実な回収を目指す必要があります。7年間で2000万円の純収入を得たとしたら、最低でも8000万円で売却することが必要です。

2000万円(保有期間中の純収入)+8000万円(売却価格)=1億円このような形で、この物件取得によって減価償却を取ることで節税し、さらには8000万円以上で売ることによって投資回収する利益の最大化を目指すのです。