法定耐用年数が短く、減価償却費を大きく計上できる

一般の会社員が不動産投資を考える場合、新築のワンルームマンションか築浅の中古ワンルームマンションを検討する人が多いのですが、最近は不動産価格の高騰でこれらの物件は価格が吊り上がっている傾向にあります。

一方、築古の物件は価格も安く利回りも高いので、実は狙い目物件です。私は初めに不動産投資をする際、収益の最大化にこだわっていたので、最初に投資した物件は築40年の超築古物件でした。

物件は人気の賃貸エリアである東京都杉並区の荻窪にありましたが、駅から徒歩20分程度の距離にあったため、かなり安い価格で取得することができました。

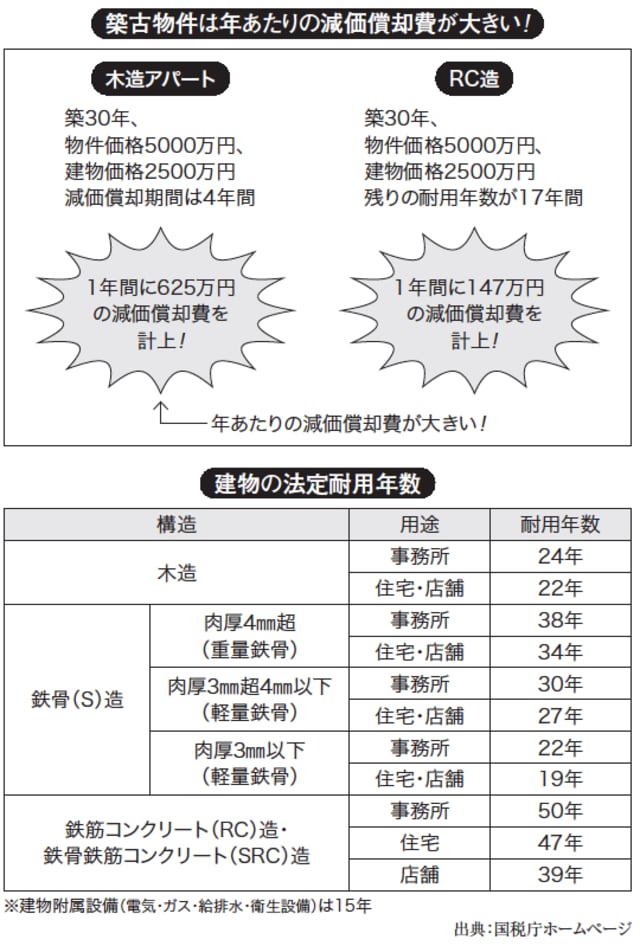

また、私のあるお客様は築30年の木造アパートに投資しましたが、前述したとおり、木造は法定耐用年数が短いので1年間に大きく減価償却費を計上することができます。また、木造物件で耐用年数を過ぎている場合には、取得から最短4年間で全額償却できるので、節税効果が大きいというメリットがあります。

例えば、築30年、物件価格が5000万円、建物価格が2500万円の木造アパートを取得したとします。

この場合、減価償却期間は4年間になるので1年間に625万円もの減価償却費を計上することができます。会計上は赤字になり手元に残る収入が多くなるのです。税引き後の手取り収入が大きくとれることで投資回収が早くなり、損益分岐点の金額が大きく下がります。

一方、RC造で同じ築30年の物件を購入すると、残りの耐用年数が17年となるので、1年間で147万円の償却になります。

つまり、この減価償却費の違いが利益に大きな影響を与えるということ。節税効果が大きい木造の築古物件への投資は考えてみる価値は十分にあるでしょう。

「長期間の融資」が受けられるかどうかがポイント

時々、築古の木造のアパートを見て「こんなに古いところに住むなんて考えられない、投資も考えられない」という方がいますが、不動産投資は自分が住むのではなく、あくまでも人に借りてもらって収益を得るもの。ですから、自分が住むという観点で考えるのではなく、借り手がつくか、収益を最大にできるかという観点から考えることが大切です。

収益という観点から考えると木造物件は魅力がありますが、木造物件でしかも耐用年数を超えているとなると長期間の融資が下りないケースもあります。

私も築古物件に投資した際には、長期間の融資は受けられませんでした。ただし、これは、私の属性が小さな会社の役員ということも大きく影響していると思います。大企業の安定した会社員であれば、耐用年数を超えている物件でも長期の融資が下りているケースは多々あります。

木造物件を検討する際には融資が下りるのかどうか、不動産業者に聞いてみたり、金融機関に聞いてみたりして確認しましょう。

<POINT>

融資が下りさえすれば、かなり有利に運用できる可能性がある