特定外国子会社等に該当すれば、合算課税の適用法人に

問4 合算課税の適用法人

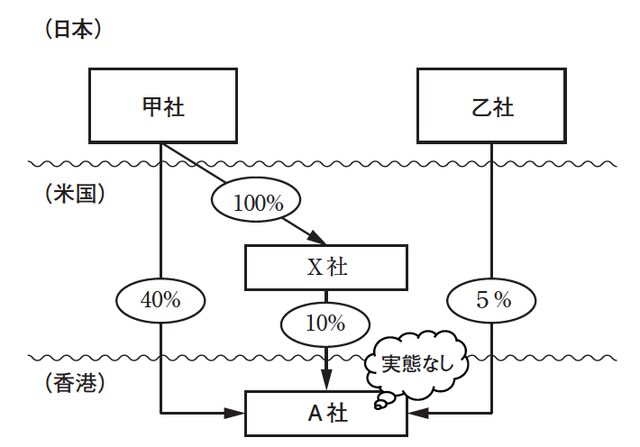

Q:内国法人甲社、乙社及び米国法人X社は、香港法人A社の株式を有していますが、発行済株式等の保有割合は次のとおりです。また、香港の法人税率は16.5%です。この場合に、甲社と乙社は、合算課税の適用法人となりますか。なお、甲社と乙社は同族関係にありません。

A:A社は特定外国子会社等に該当し、甲社はA社の発行済株式等の50%を保有していますので、合算課税の適用法人となります。

発行済株式等の保有割合が50%以下なら適用されず

<解説>

①甲社はA社の発行済株式等を40%(直接保有)と米国のX社を通じた10%(間接保有)の合計50%を保有しています。

(間接保有割合=100%×10%=10%)

乙社はA社の発行済株式等を5%(直接)保有しています。甲社と乙社の保有割合の合計は55%となり、A社の発行済株式等の50%超を保有していますので、A社は外国関係会社に該当し、さらに、香港は法人税率16.5%(20%未満)ですので、A社は特定外国子会社等に該当します。

②A社は実態がなく、甲社はA社の発行済株式等を50%(10%以上)保有していますので、甲社は合算課税の適用法人となります。

③乙社のA社の発行済株式等の保有割合は5%ですので、乙社は合算課税の適用法人とはなりません。

(措法66の6①一・二)