外国関係会社の株式等を他の外国法人を通じて保有

問9 間接保有の意味

Q:タックス・ヘイブン対策税制の適用を受ける内国法人を判定する際の「間接に株式等の数又は議決権の数を保有する」とは、どのような保有形態なのでしょうか。また、間接保有割合はどのように計算するのでしょうか。

A:間接保有とは、外国関係会社の株式等の数又は議決権の数を他の外国法人を通じて間接に保有することをいいます。また、間接保有割合とは、内国法人と判定の対象となる外国法人との間に介在する他の外国法人の持株割合をそれぞれ掛算し算定します。

(措法66の6②三・四・措令39の16③④⑤)

「間接保有割合」の計算方法とは?

間接保有割合の計算例は、次のようになります。

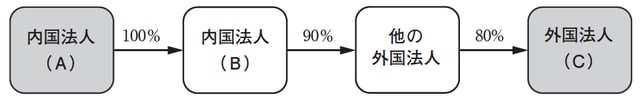

<事例1>

<解説>

間接保有とは、他の外国法人を通じて間接に保有することをいいますので、内国法人(A)は、外国法人の間接保有者とはなりません。内国法人(B)が間接保有者となります。したがって、内国法人の外国法人(C)に対する保有割合は、

90%×80%=72%

となります。

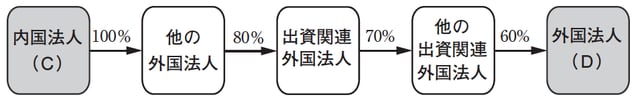

<事例2>

解説 内国法人(C)の間接保有割合は、内国法人(C)から外国法人(D)までの保有割合を掛算します。したがって、間接保有割合は、

100%×80%×70%×60%=33.6%

となります。