| 名 称 |

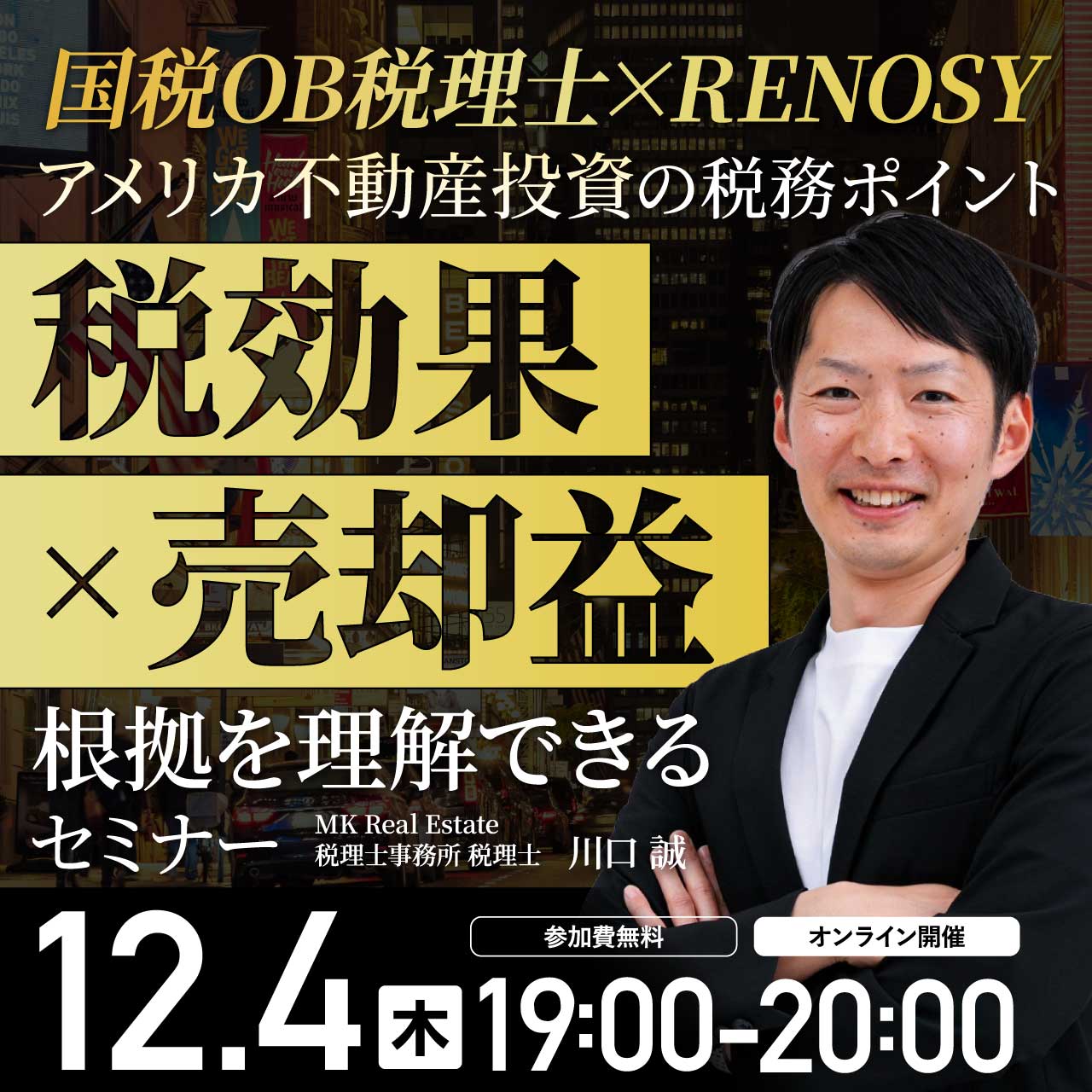

【国税OB税理士×RENOSY】アメリカ不動産投資の税務ポイント「税効果×売却益」“根拠を理解できる”セミナー |

|---|---|

| 日 時 | 2025年12月4日(木)19:00~20:00 |

| 会 場 | 本セミナーはオンライン開催(LIVE配信)とさせていただきます (※視聴方法につきましては、お申し込み後、別途ご案内いたします) |

| 講 師 | 川口 誠MK Real Estate 税理士事務所 税理士 森下 義雄RENOSY |

| 参加費 | 無料 |

| 主 催 | RENOSY |

| 共 催 | 株式会社幻冬舎ゴールドオンライン |

「国税OB税理士×RENOSY」がお届けするアメリカ不動産で“手取りUP”を実現するための税務戦略

円安・物価高に加え、高所得者層の税負担がますます重くなっている昨今。「国内だけでの税対策では限界を感じる」という声が増えています。そうした社会情勢もあり、改めて注目されているのが「アメリカ不動産を活用した税対策」です。

一方で、令和2年の税制改正以降、「海外不動産による節税はもう使えないのでは?」という誤解も根強く残っている状況でもあります。

本セミナーではまず、元国税調査官で税理士の川口誠氏が、海外不動産に関する税務上の注意点や、正しく節税効果を得るための「押さえるべき要点」を分かりやすく整理します。“国税OBの視点で語られる税務ポイント”は、ほかではなかなか聞けない貴重な内容です。

そして、国内不動産投資売上No.1*1、アメリカ不動産で管理戸数No.1*2の実績を誇るRENOSYが、「なぜアメリカ不動産が大きな税効果を生みやすいのか?」を詳しく説明。その背景にある建物価値の構造と、初年度800万円規模の減価償却が期待できる 「コスト・セグリゲーション法」 の考え方を、図解を交えて丁寧に解説します。

さらに後半では、アメリカ不動産のもう一つの魅力である 売却益 にもフォーカス。特に企業移転・人口増が続く「テキサス州」がなぜ再注目されているのか――最新データを踏まえて紹介します。

「税効果(再現性の高いメリット)× 売却益(成長エリアならではの上昇余地)」の両面を“根拠から理解できる” セミナーです。

税負担への新たな対策を探している方は、ぜひご参加ください。

※1 東京商工リサーチによる投資用不動産の売上実績(2025年3月調べ)

※2 東京商工リサーチによる調査。日系企業によるアメリカ戸建管理戸数実績(2025年3月調べ)。当社グループ会社RW OpCo, LLC.がアメリカ現地にて管理

★RENOSYのアメリカ不動産投資が選ばれる3つの理由

アメリカ最大級*の戸建て賃貸管理会社Renters Warehouseと提携し、最適な物件をご提案。高度な管理サービスとテクノロジーの活用で、安心して資産形成ができる体制を整えています。

※「最大級」は、Renters Warehouseがアメリカで第2位のSingle Family Rental(SFR)マーケットプレイスを運営している点に基づいています(2025年3月時点、同社ウェブサイト情報より)

1.最大規模の管理戸数を持つ現地子会社との協業による運用体制

アメリカの不動産運用では、管理会社の質が投資成果を大きく左右します。RENOSYは「日系企業として管理戸数No.1の現地子会社」と協業し、入居者対応・修繕・賃料管理などの運用を安定的に行える体制を整備。遠隔地の不動産の状況を把握しやすいレポート体制を整備している点が特徴です。

2.大規模管理だからこそ実現できる、無理のない低コスト運用

トレードオフになりがちな管理品質とコスト。RENOSYは大規模運用による効率化で、無理なく低コスト化を実現しています。値下げありきではない、説明可能なコスト構造が支持されています。

3.投資判断に必要な情報の透明性、わかりやすい情報設計を担保

鑑定評価書やコストの内訳、管理範囲の説明など、投資判断に必要な情報を事前に整理して提示。海外不動産が初めての方でも比較しやすい情報設計を整備しています。

■こんな方におすすめ

・役員報酬・事業所得の税負担が年々重くなり、実効性のある対策を探している方

・国内不動産や保険では“もう頭打ち”だと感じている方

・海外不動産には詳しくないが、「国税OBの話なら一度聞いてみたい」という方

・アメリカ不動産の税効果が大きい“理由”を客観的に理解しておきたい方

・いきなり買うつもりはないが、メリットとリスクの判断軸だけでも知りたい方

・将来の売却益やエリアの成長性について、まずは情報収集しておきたい方

■セミナー内容(予定)

【前半パート】川口誠氏

1.なぜ今、「不動産税金対策」なのか

高年収層の日本における税負担の実態と不動産投資(減価償却の活用)による手取り増加を客観的に説明

2.海外不動産を検討するうえでの「税務ポイント」

海外不動産を初めて検討する際に知っておきたい税務上の注意点、正しく節税効果を得るための「押さえるべき要点」を解説

【後半パート】RENOSY

3.コスト・セグリゲーションによる税務上の最適化戦略

初年度800万円超の減価償却*が期待できる理由、なぜアメリカ不動産は高額な減価償却費を計上できるのかを解説

4.アメリカ不動産投資における「売却益」の魅力

企業移転・人口増が続く「テキサス州」など成長エリアならではの「売却益」の魅力を紹介します。上昇余地が見込める根拠を説明

※物件価格6,525万円(築30年、建物割合75.0%)の物件に個人が投資した場合の初年度減価償却費を試算したものです。実際の減価償却額は、物件の条件により異なり、効果を保証するものではありません