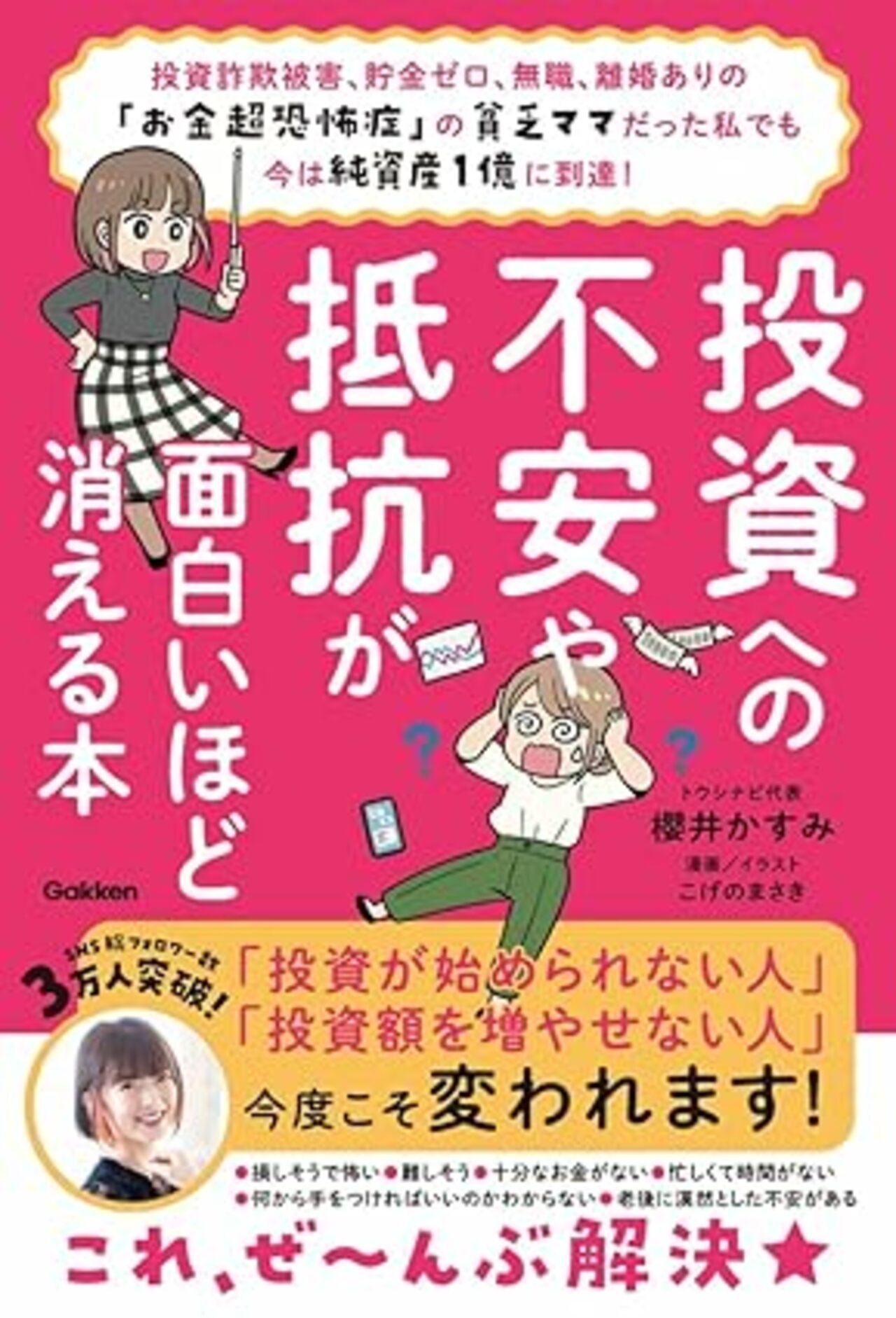

「投資」に対してマイナスのイメージを抱いている人もいるでしょう。しかしながら、現在の日本で投資せずに「現金」を持ち続けていても価値が目減りする一方だと、投資の学び舎「トウシナビ」の代表を務めるFPの櫻井かすみ氏はいいます。かつて投資詐欺被害に遭い、「お金超恐怖症」の「貧乏ママ」だったという櫻井氏による著書『投資への不安や抵抗が面白いほど消える本』(Gakken)から一部抜粋して、現代日本を取り巻く「経済状況」について解説し、投資すべき「金融商品」を選ぶコツをご紹介します。

過去30年、日本人の平均年収は変わってないのに物価は上がってるという現実…令和を生き抜くための金融商品の選び方は?【「無一文の貧乏ママ」から純資産1億円になったFPが出した結論】

インフレによって “100円の価値”が下がる原理

続いて「インフレ」とは、物の値段やサービスの価格が上がること。

2022年、2023年は値上げラッシュイヤーで、帝国データバンク「定期調査:「食品主要195社」価格改定動向調査│2023年動向・24年見通し」は、「主要食品メーカー195社が2023年に値上げする飲食料品数が、3万2396品目を超えた」と発表しました。2022年累計の2万5768品目を25.7%上回っており、バブル崩壊以後で例を見ないラッシュの1年としています。

ここ1〜2年だけで、物の値段やサービスが凄(すさ)まじいスピードで上がっており、今後も記録的なペースで値上げになる見込みだと予測されています。このように日常生活を送るうえで必要不可欠なものが値上がりしており、私たちの支出が増えていきます。

そうなると、今持っている100円は100円のままである一方で、数年後には今100円する商品は120円などに値上がっているので、現金をそのまま持ち続けることが不利になってしまうのです。貯金するだけだと、今や銀行の利子では全くに近いほど増えませんから、100円は100円のままになります。

その逆が「デフレ」。これまで日本はほぼ30年間、デフレ時代が続いてました。デフレとは、物価がどんどん下がって、なかなか上がらないこと。

デフレが進行していくと、物の値段が下がりますが、利益も減り、給与が減ります。すると、世の中がどんどんものを買わなくなり、経済活動が縮んでいくようになります。このようなスパイラルにハマってしまうわけです。

今後は投資系商品の価値が上がり、現金の価値が下がっていく

これから続くとされるインフレ時代に強い資産というのが存在します。結論から申し上げますと、[図表2]の通り。もちろん同じ投資信託やETFでも内容次第であるなど、個別の事例を挙げていくと差はありますが、大まかな傾向としては[図表2]のようになります。

逆の傾向になるのが、デフレ時。

これまで約30年間続いていたデフレの日本においては、現金が強いので預貯金だけでも問題ありませんでした。

しかし今後のインフレ下においては、現金のみだと資産価値はどんどん目減りしていきます。一方でインフレ時は通常、企業の業績は上がり株価などが上がる傾向なので、株など金融商品を保有することで、リスクを軽減することができるのです。

つまり、インフレ、デフレそれぞれの時代に合わせて、お金の置き場所を変えていかなければならないということです。

もう一度、[図表2]を見返してください。

パッと見て、どちらか片方にご自身の資産が偏っているという方は、お金の置き場所の見直しが必要になってきます。

特に、今の日本で「インフレに弱い資産」に偏っている方は、要注意。できるだけインフレに強い投資信託や不動産の比率を高めたいところ。

とはいえ、莫大な現金を一気に投資信託などに変えなくてOK。現金だって普段の生活で必要ですから。無理のない範囲で、少しずつ割合を変えればいいのです。