(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

将来かかる「お金」のために、今すぐ始めたい「積立投資」だが…

将来のために、お金を増やそう! 投資しよう! 節税しよう! という風潮が年々強まっている印象ですが、皆さんはいかがでしょうか?2024年からNISAが新制度になったこともあり、投資や節税、利用できる制度、そのあたりの相談が日々増えている印象です。

特に、人生の3大支出といわれる、住宅資金、子どもの教育資金、老後資金

これらを準備する方法として「投資」を始めたいが、何をいくらから始めたらよいのか、周りは投資にどれくらいお金をかけているのか、ということが気になる人も多いのではないでしょうか。

みんなどのくらい投資に回している?NISAってみんな利用しているの?

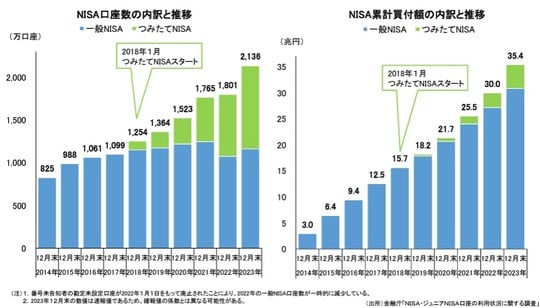

2014年からスタートし、2018年には「つみたてNISA」、2024年に「新NISA」と、定期的に制度が変更し、利用しやすくなっているNISA。実際のところ、どれくらいの人が利用しているのでしょうか。

私自身、顧客相談を通して、ここ数年での状況の変化を感じています。2021年頃は、顧客のうち、NISA口座を開設しているのは約半数ほどで、「これから投資を始めたい」という人が多かった印象です。しかし、現在は、顧客の約8割近くがNISA口座を開設しており、相談内容も「今後の投資計画をどのように立てていけばよいか」など、より具体的になってきています。

[図表1]のグラフからも、NISA口座数が年々増加していることが確認できますが、とくに「つみたてNISA」がスタートした2018年以降に、大きくその数を伸ばしていることがわかります。

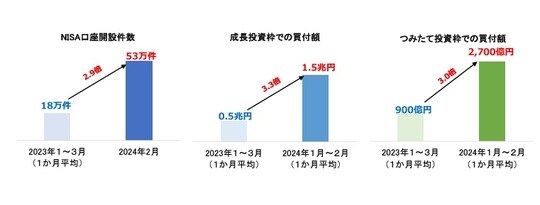

2024年の「新NISA」利用状況は?

2024年から制度が改正され、より使いやすくなったNISA制度ですが、2023年の同時期と比較して、口座開設数、買付額ともに、大幅に数字を伸ばしています。もはや何もしていない人のほうが少数派となってきています。

会社員向け「今すぐできる」運用や節税の仕組み

上記で説明したNISAのほかにも、「確定拠出年金」や「ふるさと納税」など、税制上のメリットがある制度もあります。まずは、制度ごとの違いを解説していきましょう。「住宅資金」「教育資金」「老後資金」、それぞれの資産形成にあたっての「相性のよさ」を、【総評】という形でまとめてみました。

NISA(新旧共通)

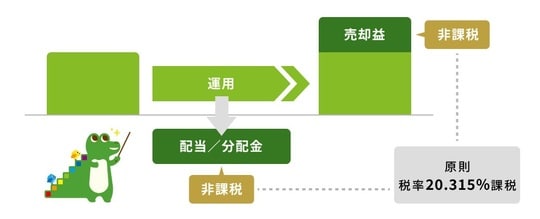

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。しかし、NISA口座で投資した金融商品から得られる利益は非課税となります。

2024年から新制度となり、投資枠が拡大し、制度も恒久化となりました。

・積立投資枠120万/年

・成長投資枠240万/年

・口座開設期間の恒久化保有限度額が1,800万(成長投資枠は1,200万まで)

なんといっても運用益が非課税なので、利用しない手はありません。ファンドの選び方など、慣れていないうちは不安があるかもしれませんが、最初のうちは、「つみたて投資枠」から利用し、徐々に慣らしていきましょう。

【総評】

住宅資金:〇 教育資金:◎ 老後資金:△

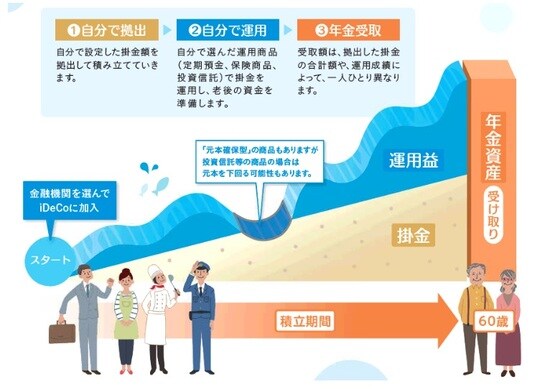

確定拠出年金(iDeCo、DC)

確定拠出年金には「個人型」と「企業型」があり、前者をiDeCo、後者をDCと呼びます。

運用時(積立中):非課税かつ全額所得控除 運用中:非課税給付時:60歳到達以降~

①年金として受給:公的年金等控除

②一時金として受給:退職所得控除

〈メリット〉

●掛け金が全額所得控除になる為、年収が高ければ高いほどメリットが大きい

●退職所得控除が適用になる為、一定条件で非課税

〈デメリット〉

●60歳まで引き出せない

●個人型は手数料個人負担

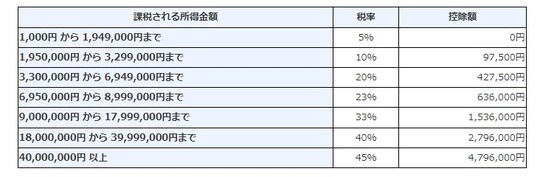

[図表5]のように、所得が上がれば税率も高くなっていきます。とくに、所得金額900万のラインで、23%→33%と税率が10%も変わるため、節税意識が高い人たちからのニーズが強いのが、確定拠出年金の特徴といえます。

基本的には、年金を増やすための制度なので、短期の運用はできません。現役期間の節税メリットと、60歳まで引き出せないデメリットの両方を考慮する必要があります。

【総評】

住宅資金:× 教育資金:△ 老後資金:◎

(所得控除で節税しながら老後資金を確保できる)

ふるさと納税

ふるさと納税は、NISAやiDeCoなどの運用の制度とは仕組みが異なりますが、各自治体に寄付をすることで、お礼として返礼品(食品や飲料など)を受け取り、払った額によって寄付金控除が受けられるため、結果的に税金が安くなるという制度です。年収や家族構成などにより、上限が変わってきますので注意してください。※2,000円は自己負担必須

自分の控除額の上限は、ふるさと納税のポータルサイトで簡単に試算できます。返礼品の種類も多岐にわたるので、どんなものがあるか探してみるだけでも楽しめます。

積立投資の場合は「税制優遇」も考慮したい

投資のリスクを抑えるためには、異なる相関関係にある資産に分散して、長期で積み立てるという方法をとることが、シンプルかつ確実です。長期積立の制度として、下記の制度は税制優遇を受けられるので、積極的に活用していきましょう。

平均投資額は当てにならない

2024年にはNISAも制度改正となり、投資を促進する制度も充実してきていますが、実際のところ、皆さん、毎月どのくらいの金額を投資に回しているのでしょうか?

これに関しては、周りと比べることにはあまり意味がないので、そこまで気にする必要はないかと思います。「世代ごと」「年収ごと」の平均積立額などをまとめているサイトも複数ありますが、サイトごとに調査方法が違うのか、平均額などはバラバラでした。なかには、「手取りの30%を目安に投資額を決める」ことを推奨するサイトもありましたが、単身世帯と子育て世代では状況が同じではないため、リスク許容度などもまったく異なります。

各家庭においての投資適正額などは、ライフプランシミュレーションなどをおこない、算出するのが効果的です。

投資は無理をせず、余力のなかから「長く続ける」ことが大切

2024年はNISA制度が改正され、12月には確定拠出年金(iDeCo/DC)の限度額の引き上げも実施されます。

制度的には投資できる枠がどんどん大きくなり、利用しやすくなったことで、加入者も年々増加しています。しかし、投資額が増えるということは、その反面リスクも大きくなるという点も忘れてはいけません。

積立投資においては、毎月の積立額よりも、長期で継続することによる恩恵が大きいため、今無理をして積み立てるよりも現在の貯蓄余力を正確に把握し、余力のなかから無理なく長期で積み立てるのがよいでしょう。投資額を算出するためには、ライフプランシミュレーションをおこない、適正な金額を知ることがおすすめです。よりよい将来のために、今からできることを実行していきましょう。

石井 悠己也

ファイナンシャルプランナー

提供:ⒸイツトナLIVES(運営元:シャープファイナンス株式会社)