節税のためにぜひ活用したい制度「生前贈与」。しかし、制度の内容をしっかり理解しておかないと、実は課税対象だった、となる場合もあるようです。税理士の北井雄大氏の著書『相続はディナーのように “相続ソムリエ”がゼロからやさしく教えてくれる優雅な生前対策の始め方』(日刊現代)より、生前贈与をおこなう際に注意すべきポイントを詳しく見ていきましょう。

恐ろしい…毎年110万円まで非課税の〈暦年贈与〉で、贈与税を課税されてしまう「例外パターン」とは【税理士が解決策を助言】

「教育費の一括贈与」は「暦年贈与」とも併用可能

春樹:暦年贈与との併用はできるんでしょうか?

相続ソムリエ:併用可能です。たとえばですが……祖父母からお孫さん、つまり潤一郎さんから桜さんにこの制度を利用して贈与すれば、一度相続税を「飛ばせる」んです。

潤一郎:飛ばせる?

相続ソムリエ:はい。通常、祖父母から孫に相続財産が渡る際には、親、つまり祖父母の子の相続が発生するため、相続税が2回課税されますよね。ところが祖父母から孫に生前贈与を行うと、両親の段階を「飛ばして」財産を移せるんです。

春樹:相続税を少なく抑えられるということですね。正直、用途が教育資金に限られているのも大きなメリットかと……。

綾子:桜が飲み会なんかに使っちゃうより、ずっといいものね。

桜:ふーん。私のこと、信用してないのね。

相続ソムリエ:さ、さて、暦年贈与の解説に戻りましょうか。

恐ろしい…節税が台無しになる「暦年贈与」の落とし穴とは?

春樹:そうしましょう、そうしましょう。毎年110万円なら贈与しても非課税になる制度でしたね。

相続ソムリエ:その通りです。たとえば、110万円ずつを2人の子どもに10年間贈与し続けたら、2,200万円分を相続財産から減らせるため、節税につながるんです。

小百合:それは大きいわね……。たとえば、潤一郎さんから110万円、春樹から110万円を同じ年に、桜ちゃんに贈与することはできるのかしら?

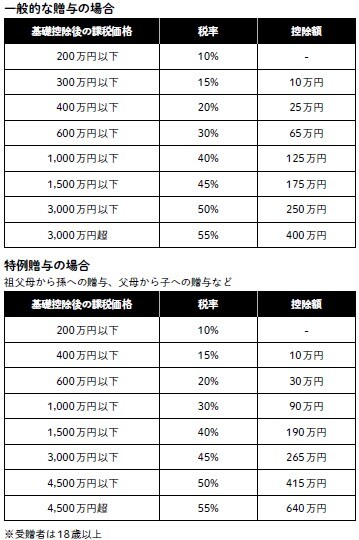

相続ソムリエ:いえ、残念ながらそれはできないのです。祖父から110万円、父親から110万円の贈与を受けると、合計で220万円です。110万円の枠を利用できるのは受け取る側ですから、110万円オーバーとなり、その分については贈与税が課税されます。

春樹:なるほど。桜から見て、毎年110万円までなんですね。

桜:110万円の贈与を受けたとして、何か記録などを残しておく必要はありますか? 口約束だけだと、問題がありそう……。

相続ソムリエ:贈与契約書を作成して、お金を渡す人と受け取る人が署名捺印するのがいいでしょう。口約束でもかまわないのですが、被相続人が亡くなった後に他の相続人から「贈与ではなく貸し付けだったのでは?」と疑われたり、税務署から「名義預金(被相続人が、配偶者や子、孫の名義で財産を残している預金)では?」と疑念を持たれたりする可能性があります。贈与契約書を作っておけば、そうしたトラブルを防げるはずです。

また、もう一つ注意してほしいのが、毎年きっちり110万円ずつ贈与していると、課税逃れを目的とする贈与(連年贈与)とみなされて、贈与税を課税されるケースがあるということです。

桜:な、なんてこと。110万円までならOKというルールなのに!

相続ソムリエ:課税されないようにするには、ときどき贈与額を変えるのがおすすめです。数年に一回、110万円を少し超える金額を贈与して、その分の税金を払っておくんです。たとえば120万円の贈与なら10万円が課税対象額となりますが、たった1万円の課税で済みます。1万円を払っても、119万円が残るならいいですね。

相続ソムリエ:もう一つだけ注意点をお伝えしましょう。相続開始前3年以内に贈与した分は、相続財産に課税されるということです。

潤一郎:それはつまり……健康状態が思わしくないからといって、慌てて贈与するのはダメということか。

相続ソムリエ:いいにくいですが、そういうことです。贈与に限らずですが、相続税対策はできる限り早期から始めることをおすすめしたいですね。

北井 雄大

税理士