(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

「頭金」は入れるべきなのか

住宅を購入するとき、多くの人が「頭金をいくら入れようか」と頭を悩ませるはずです。

当然のことながら、自己資金が多ければ多いほど、借入総額は少なくて済み、毎月の返済負担も軽減されるでしょう。しかし、必死に蓄えてきた大事な現金を頭金として一気に投入してしまった後、「病気」「親の介護」「勤め先の業績悪化による収入減」などのトラブルが発生したとしたら…。ある程度まとまった現金を手元に残しておいたほうが安心なのは、いうまでもありません。

むしろ、超低金利が続く近年は、まとまった自己資金を頭金として投入してしまうのではなく、ローン金利以上のリターンをねらって運用したほうがいいのではないか、という意見もあります。つみたてNISAやiDeCoなどの制度も充実していますから、検討してみる価値はあるでしょう。

そこで、「頭金を入れない」「頭金を入れる」「頭金を入れないで運用して繰り上げ返済」「頭金を入れずに運用し、繰り上げ返済もせずに運用を続ける」という4パターンについて、結局どれがお得なのか、シミュレーションを行っていきましょう。

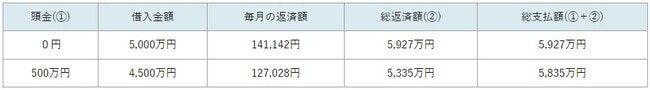

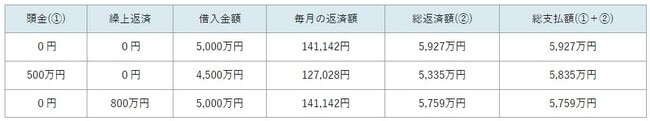

①【頭金を入れない場合】

①は頭金なし、いわゆる「フルローン」です。借入金額は総額5,000万円。金利1%・返済期間35年で試算すると、利息分が約927万円。毎月の返済額は14万1,142円となりました。

・なにか不測の事態があったときのために、手元にお金を残しておける

〈デメリット〉

・毎月の返済額が上がってしまう

・5,000万円に対して利息が発生するため、総支払額が多くなってしまう

②【頭金を入れる場合】

②は①と同条件のローンで、頭金を500万円入れた場合のシミュレーションです。頭金を入れた分、金利負担も減り、支払総額は5,835万円。①に比べて100万円ほど負担が減っていることがわかります。

・毎月の返済額が下がる

・総支払額を減らすことができる

・借入時の保証料などを減らすことができる

〈デメリット〉

・なにか不測の事態があったときに、お金が足りなくなる可能性がある

③【頭金を入れないで資産運用し、住宅ローン減税終了後に繰り上げ返済する場合】

③では自己資金の500万円を頭金にはせず、年利5%で資産運用してみます。そうして成長した資金を基に、13年後に繰り上げ返済(期間短縮型)した場合のシミュレーションです。

もちろん、資産運用にはリスクはつきものです。毎年必ず5%ずつ成長する商品は存在しませんが、資産運用について理解した上で運用を行えば、年5%前後の成果は十分に期待できます。

500万円が年5%で運用できた場合、住宅ローン減税が終わる13年後には約800万円になります。③では、この800万円を繰り上げ返済(期間短縮型)に充てます。

すると、支払総額は5,759万円となり、②のパターンよりもさらに80万円ほど負担を抑えることができました。

・資産運用で増えた分多く繰り上げ返済することができるため、総支払額が減る

・期間短縮型で繰り上げ返済すると、完済時期が早くなる(例の場合約5年半早くなる)

〈デメリット〉

・期間短縮型の方が総支払額を下げる効果は大きいものの、毎月の返済額は変わらない(期間短縮せず、毎月の返済額を下げるタイプもアリ)

④【頭金を入れないで資産運用し、住宅ローンはそのまま35年で返済する場合】

③の例では、資産運用を13年で終えて繰り上げ返済に充てました。

しかし現在は超低金利時代で、固定金利でも1%前後になっています。であれば、1%ずつ利息がかかることには目をつぶって、資産を年5%で運用し続けたほうが良いのではないかというのが④の考え方です。

繰り返しになりますが、もちろん資産運用にはリスクはつきものですので、資産運用について理解できた上でのお話となります。

500万円を一括投資して35年間運用した場合、計算上は約2,758万円になります。一方、500万円を35年間で積み立て投資(11,904円/月)した場合、約1,325万円になる見込みです。

リスクの軽減を目的に積み立て投資を選択した場合でも、35年間で500万円が倍以上になる計算となります。

・繰り上げ返済での利息軽減以上の経済効果が得られる

・何か不測の事態があったときにお金を用意できる

〈デメリット〉

・住宅ローンは35年間支払うことになる

どのパターンを選択するかはライフプラン次第

ここまで、頭金を入れるか入れないか、あるいは自己資金を運用をして繰り上げ返済するのか、繰り上げ返済は行わず、運用し続けるのかを比較して、計算上どれが一番お得になるのかを考えてきました。

ただし、どの方法がベストかという答えはありません。

毎月の返済額を減らしたほうが良い世帯もあれば、返済期間を短くしたほうが良い世帯もあるでしょう。自分たちにとってどの方法がベストなのかを検討するには、ライフプランを作成して人生設計を立てることが必要です。

ローン返済期間に、「車の買い替え」「子どもの大学進学や結婚」「世帯主の定年退職」などのライフイベントが控えていないか、慎重に点検しながら、最適なプランを探ってみましょう。