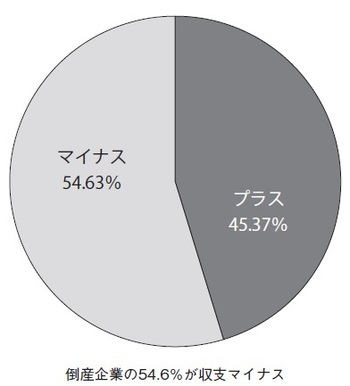

経常収支がプラスの倒産企業が45%も

実際に倒産した企業の、倒産前の経常収支比率を見てみましょう。

私の経営する会社が持っている決算書データのうち、倒産した企業は8764社になります。その8764社の倒産前の経常収支比率を調べると、プラス(100%以上)であった企業が45.37%、マイナス(100%未満)だった企業が54.63%となりました。

【図表】 倒産企業の経常収支比率

ご覧の通り、倒産企業の半数が資金収支マイナスで倒産しています。ということは、倒産企業の残り半数は、収支がプラスで倒産しているということです。

この結果からすると、経常収支比率による評価は、倒産企業が赤字だったか黒字だったかという評価に比べると若干マシではありますが、とても倒産を判別するレベルには達していません。

たしかにマイナスのほうがちょっと多いですが、収支がプラスの倒産企業が45%もあります。半々では、サイコロを転がして「偶数か、奇数か」というのと大差ありません。

なので、ただ単に企業の本業の資金収支を評価するだけでは、倒産を予知することなどできないことになります。

「経常収支比率」だけを見ても意味がない

ここには大きな見落としがあります。

経常収支比率は、本業の収支がプラスであったか、マイナスであったかを示すものでしかありません。

先ほどの住宅ローンの話に当てはめてみると、給料から生活費を引いてプラスかマイナスかを見ているだけなのです。たとえ給料から生活費を引いてプラスであったとしても、住宅ローンを支払えるほどにプラスでないなら、返済という点からするとあまり意味がありません。

企業にも、経常支出(1年間の経常活動費用)以外にも発生する大きな支払いがあります。それは借入金です。