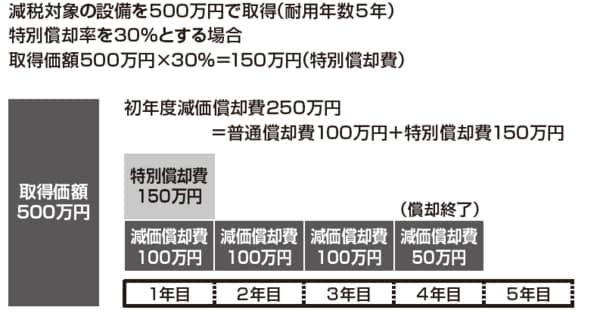

減価償却費を追加計上できる「特別償却」

事業に使用するための設備投資のうち、国が税法で対象に定める特定の設備投資を行なった場合には、税金面で一定の優遇措置を受けることができます。

個人事業主や中小企業に対する支援策や雇用対策、公害などへの対策や日本の産業育成に役立つものなど、国の方針や政策に沿った事業活動のための設備投資には、税金面で政府としても後押しをしようという趣旨です。

せっかく設備投資をして高額の資産を購入するなら、減税制度の対象になるモノは、漏れなく適用を受けるべきです。このような設備投資に対する具体的な減税措置としては、「特別償却」があります。

「特別償却」とは、設備投資をした初年度に通常計上できる減価償却費に加えて、特別に追加で減価償却費を計上できるというものです。

特別償却は多くの場合、対象となる設備の取得価額に対し一定割合を乗じて計算されます。例えば、特別償却として取得価額の30%相当額を通常の減価償却費に追加して計上できるとすると、特別償却費は、取得価額が500万円ならば、その30%の150万円となります。

【図表1 減価償却費を追加計上できる「特別償却」】

★特別償却は償却の前倒しにより初年度の償却費が大きくなるが、計上できる費用合計は通常償却と同じとなる

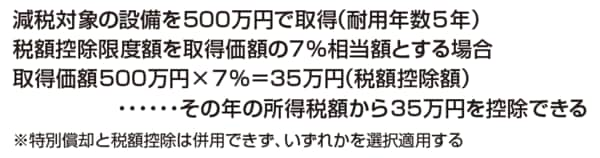

納税額が直接減額される「税額控除」

設備投資に対する減税制度には、特別償却のほかに、その年の納税額を直接減額してもらえる税額控除の制度もあります。この税額控除も多くの場合、対象となる設備の取得価額に対して一定割合を乗じて計算されます。

例えば取得価額の7%相当額を税額控除できるとすると、取得価額が500万円の場合、その7%にあたる35万円がその年の納税額から控除されます(ただし、多くの場合、「その年の税額の20%相当額を限度とする」などの上限が定められている)。

特別償却や税額控除の減税制度は、同じ設備投資に対しどちらかを選択できる場合がありますが、両方の適用を受けることはできません。また、これらの減税制度は青色申告をしていることが要件となります。減税対象となる設備投資は毎年のように改定されているため、税務署などに確認することをお勧めします。

【図表2 納税額が直接減税される税額控除】

★減税できる金額では税額控除を選択したほうがトータルで大きくなる

(通常の減価償却費に加え、税額控除が受けられるため)