定率法で減価償却をすれば投資額の早期回収が可能

事業に使用する資産を購入した場合、その資産が使用できる期間(耐用年数)にわたって、定額法または定率法によって価値の減少分を減価償却費として費用計上します。節税の観点からは、いかに早く投資した購入金額を費用化できるかを考えることです。

200万円で購入したものを5年で減価償却する場合、定額法と定率法のいずれを選択しても、費用に計上できる金額の合計は購入金額の200万円で同じです。しかし、定率法で、購入してから早い段階で多く費用化できれば、経費として節税できた分だけ投資額を早く回収することができ、手許に残るキャッシュも多くなります。

また、早く費用化するには、同じ資産であっても、あえて中古資産を購入する方法もあります。中古資産は通常、新品に比べて使用期間が経過している分、耐用年数も短くなります。そのため購入してから費用化するまでの期間も短くなるというわけです。

中古資産の耐用年数を利用する

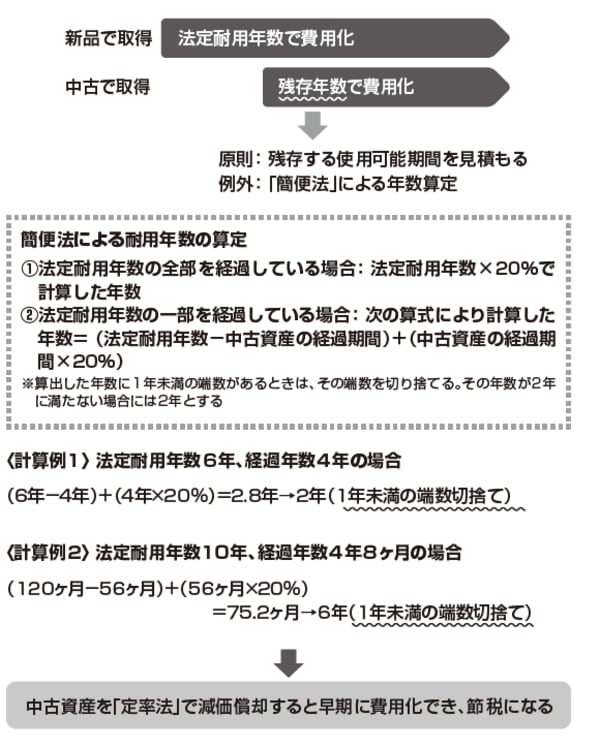

中古資産の耐用年数は、取得時からその後の残存する使用可能な期間を見積もることが原則ですが、実際には見積りが困難なため、一定の計算式による簡便法で計算した年数を使用することが認められています。

例えば、新品の耐用年数(「法定耐用年数」と言う)が6年のもので、新品時から4年経過した中古資産の残存する耐用年数は、簡便法によると2年と計算されます。この見積りにより、その中古資産は2年間で費用化すればよいことになります。

【図表 中古資産の耐用年数の試算法】

耐用年数2年の定率法で全額費用に

購入した資産を早く費用化するには、「できるだけ短い耐用年数」で、「定率法」により減価償却すればいい、ということになります。もっとも短い耐用年数は2年ですが、耐用年数2年の定率法で用いる償却率は1.000とされています。

つまり、その年の1月に耐用年数2年の資産を購入すれば、購入金額がいくらであろうとも、全額がその年に減価償却により費用化できることになります。