投資の代表格「株式」「投資信託」

投資として代表的なものに株式・投資信託・FXがあります。どれもインターネットの発達によって、いつでも、どこでも手軽に行えるようになりました。また、積極的に運用することで短期間に2倍、3倍の価値を生み出すことが可能です。つまり、インフレに強いということです。では、これらの投資が公務員に向いているといえるのかを考えてみましょう。

・株式投資

転職サイト@typeの調査によると、現在投資をしているビジネスパーソンのうち、45%は株式投資を行っています。資産を増やそうとする人の半数近くが実践しているのです。まさに最も人気のある投資方法といえるでしょう。

その一番の魅力は、資産を大きく増やせる可能性です。以前、株式投資といえば「資産家がやるもの」と思われていましたが、1987年のNTT株上場によって世間の見方が一変しました。公務員、サラリーマン問わず注目を集め、売り出し価格120万円が2カ月後には318万円の2.65倍に上昇。たとえば、1000万円分の株を購入していれば、ただ持っているだけで2カ月後に2650万円です。これを契機に株式投資が一気に市民権を得ました。

また、株式は預金と違って非常にインフレに強いといえます。1950年の日経平均株価は100円前後でした。それが2016年1月は2万円前後。約200倍になっています。その間の物価上昇率は約8倍です。つまり、実質25倍に値上がりしているのです。

ところがいいことばかりではありません。デメリットとしては、元本保証がないことがあげられます。日経平均株価を長期的視点で見れば、確実に上昇しています。しかし、個々の上場企業の値動きは、激しい上下を繰り返しています。倒産して株価がゼロになることも珍しくありません。

さらに致命的なのは、値動きの大きさとはやさです。最近の大きな動きとしてはリーマン・ショックがありました。2007年の日経平均終値は1万5307円。それがリーマン・ショック後の2008年には8859円にまで下がりました。約42%減です。

バブル前後を見ると1989年は3万8915円まで上がりましたが、バブルが崩壊した1990年には2万3848円まで大暴落しました。また、株式の値動きは非常にはやく、銘柄によっては秒単位で変動します。これに付いていけなくては、適切な売り時、買い時を見逃してしまいます。

ただでさえ、周りから厳しい目で見られている皆さんが、勤務時間中に株価をチェックすることなどできるはずがありません。

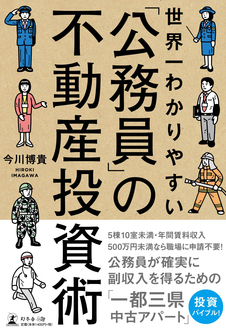

(画像はイメージです/PIXTA)

しかも、株式投資で成功するには、それなりの勉強が必要です。知名度の低い中小企業でも、画期的な商品の開発が公表されれば、翌日の株価は上昇します。一方で有名な大企業でも粉飾決算などの不祥事が報道されれば、一瞬にして株価は暴落するのです。このような経済情報に常にアンテナを張り巡らしておかなければ、利益を得ることができません。

朝起きたら日本経済新聞を確認し、日中はスマートフォンで値動きの確認。これが株式投資で成功する人の基本的な生活パターンです。したがって株式投資は、公務員にとって適した投資方法とは決していえません。

・投資信託

投資信託とは、投資家から集めたお金を資金として、投資のプロ(ファンドマネジャー)が株式や債券などに運用する商品です。その収益は、投資家それぞれの投資額に応じて分配される仕組みとなっています。

この投資は、自分に代わって投資のプロが運用するので、株式より安心感があります。プロに任せるということは、取引をする時間がない人には向いているともいえます。さらに国内株式、新興国株式、海外債券といったように各商品の運用方針にしたがって、複数の運用先に投資するのでリスクを分散できます。つまり、株式のように投資先が倒産して価値がゼロになることはほとんどありません。

また投資信託は、1万円から投資が可能というところも魅力でしょう。株式の場合、購入に必要な最低株式数「単元株数」が定められています。たとえば、ある企業の株価が5000円で、単元株数が100株だった場合、最低50万円が必要です。一方で投資信託なら、複数の株式を組み合わせた商品として1万円から購入することが可能です。

ここまで読むと、ローリスクなのに株式と同等のリターンが期待できると感じるかもしれません。しかし、そこまで理想的ではないのです。

まず、リスクを分散するということは利益も分散します。たとえ、大きく利益が出た運用先があっても、ほかの運用先の結果と混ざってしまうので、株式のように「上場で10倍の利益」といったことはあり得ないのです。

また、運用をプロに任せるので、さまざまな手数料がかかります。さらに、運用先が株式などですから当然、元本保証はありません。いくらプロが運用するといっても失敗が十分あり得ます。リーマン・ショックほどの大きな市場変化があれば、被害をゼロにすることは不可能に近いでしょう。元本割れは、ある程度覚悟のうえで購入しなければなりません。以上のことから、実際には、ミドルリスク・ローリターンといえるかもしれません。

そして、最も注意しなければならないのが、商品の質にバラつきがあるということです。ファンドマネジャーの実力は、一人一人違います。また、過去にはリーマン・ショックの原因となったサブプライムローンの債権を組み込んだ粗悪な商品もありました。

さらに、投資信託の値動きも株式同様に、世界経済の変化に大きく左右されます。定期的に売り時を見極めなければなりません。つまり、こちらも常に勉強と情報収集をする時間を確保できない人には、向かない投資なのです。

インフレの影響を受けないが手間がかかるFX

・FX

FX(Margin Foreign Exchange Trading)とは、日本語では外国為替証拠金取引といいます。

仕組みとしては、購入した外国の通貨を、ある程度の時間が過ぎてから売ることで利益を得ます。たとえば1ドルが100円のときに10万円で1000ドルを買って、1ドルが110円になった時点で売ると11万円になりますので、1万円の利益が得られます。つまり、為替の変動によって利益を得るのです。

FXの魅力は、なんといってもレバレッジ効果です。レバレッジ=テコの原理。FXの場合、自己資金の25倍までの取引が可能です。たとえば、自己資金が40万円あれば、1000万円分の取引が可能。1割の利益が出れば100万円を手に入れることになります。

また、FXは為替取引ゆえに、土日を除き24時間取引が可能です。日本が祝日でも海外市場が開いていれば取引ができます。それぞれの生活パターンに合わせた取引が可能なのです。

一方で、自己資金以上の取引ができるということは、それだけリスクも大きくなることを意味します。25倍のレバレッジ効果を利用できるということは、損失割合も25倍ということです。自己資金1000万円で1000万円の取引(1倍)をし、990万円で売却した場合、損失割合は1%です。

しかし自己資金40万円で1000万円分の取引(25倍)をして、990万円で売却した場合、損失額は同じ10万円でも損失割合は25%。自己資金の4分の1を失うことになります。システム上、投資口座に入っているお金がゼロになった時点で取引が終了になるので、マイナスになることはありませんが、自己資金がゼロになる可能性は十分にあります。

FXは、インフレの影響を受けません。その理由は、2国間の通貨交換比率の差を利益とするものなので、物価は関係ないからです。これはメリットのように感じるかもしれませんが、株や投資信託のように単純な長期間の所有が価値のアップとはならないということでもあります。つまり、取引を繰り返さない限り、利益は増えないのです。

そして、FXも株などと同様に値動きがはやいです。為替レートは24時間変化しています。自分は深夜で寝ていても、海外で何か事件があれば急変することもあるのです。そのため、私の周りのFXを行っている人たちは、皆さんいつもそわそわしています。為替が気になって仕方がないのです。やはりこちらも公務員にはお薦めできない投資だといえるでしょう。