贈与も有効だが、メインはやはり賃貸不動産の利用

本連載では、相続税対策の具体的な説明をしていきます。まずは、短期で大きな効果をもたらす個人で賃貸不動産を所有する方法です。

相続税対策で有効なものとして、生前贈与という選択肢もあるのですが、生前贈与は原則として長い時間が必要になります。

また、贈与では相続税率より高い税率の贈与税が課税されますので、非課税措置などを利用します。しかしそういったある種の縛りを交えながらの贈与は、一度に比較的少ない額しか贈与できません。何年も何十年も継続して行えるならまとまった額を贈与することはできますが、誰もがそこまで時間の猶予が確保できるかといわれれば、そうではないのが現実です。

よって、贈与は利用しないわけではありませんが、あくまでサブ的な扱いでの利用にとどめます。やはりメインに据えるべきは、賃貸不動産を利用する相続税対策です。実施するか否かは別としても、どういう方法なのかを知っておいて損はありません。

相続税対策とは「純財産」を小さくするということ

では、具体的な説明の前に、理解を深めるためにも相続税を節税する仕組みから簡単にお伝えします。

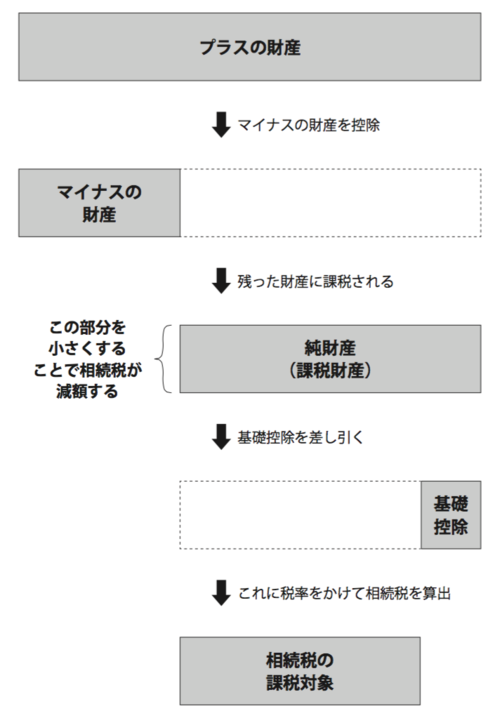

財産には、大きく分けてプラスの財産とマイナスの財産の2つがあります。相続税は、プラスの財産からマイナスの財産を控除した、いわゆる純財産(課税財産)に対して課税されます。その純財産からは基礎控除を差し引けますので、引いて残った額に対し税率をかけて相続税が算出されます(下記図表参照)。

[図表]相続税の仕組み

よって、相続税対策というのは、この純財産を小さくすることです。それには、プラスの財産を減らす、もしくはマイナスの財産を増やすことしか、方法はありません。純財産を小さくすること、それが相続税を節税する仕組みです。

数多ある書籍が物語っていますように、その方法はいくつもあり、その組み合わせを考えていくとそれこそ無数にあります。私のお勧めは、賃貸不動産を所有する相続税対策が筆頭ですが、状況に応じてその他の対策も考えていきます。