納税義務者となる「内国法人」は2パターンに限られる

問7 内国法人(納税義務者)と判定及び時期

Q:タックス・ヘイブン対策税制の適用を受ける内国法人(納税義務者)と判定の時期について教えてください。

A:

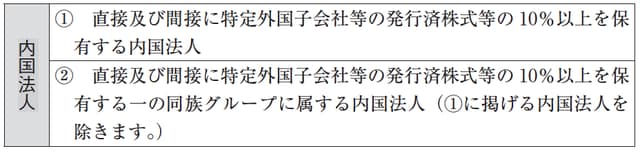

①納税義務者となる内国法人

特定外国子会社等を直接及び間接に支配する内国法人は、特定外国子会社等の留保金額を収入として申告しなければなりませんが、納税義務者となる内国法人は次の内国法人に限られています。

(措法66の6①一・二)

[図表]納税義務者となる内国法人

(※1)単独で直接及び間接に10%以上保有する内国法人が対象となります。

(※2)①の内国法人以外で、単独で直接及び間接に10%以上保有していなくても、保有割合が10%以上である同族グループに属している内国法人も対象となります。

(※3)同族株主グループとは、外国関係会社の株式等を直接又は間接に保有する者のうち、一の居住者又は内国法人及び当該一の居住者又は内国法人と政令で定める特殊の関係のある者(外国法人を除きます。)をいいます。

(措法66の6②六)

判定時期は、各事業年度の終了の時の現況による

②判定時期

内国法人がタックス・ヘイブン対策税制の適用を受けるかは、外国関係会社の各事業年度の終了の時の現況により判定します。

(措法39の20①)

「現況により判定する」とは、一般的には、各事業年度終了時の株主名簿等により株主の持株状況等を確認することになります。したがって、事業年度の途中に、保有株式の譲渡等の事由により保有割合が10%未満となった場合は、納税義務者とはなりません。